Apr 2024

Apr 2024

Tygodniowe podsumowanie StoneX Bullion - 22 kwietnia 2024

Przez Rhona O'Connell, Head of Market Analysis

- Dostosowanie do wyższych przedziałów cenowych, wspierane przez obszerne inwestycje prywatne.

- W Azji pojawiły się różnice regionalne w dostosowaniu do nowego poziomu cenowego...

- ...podczas gdy popyt na monety i sztabki w zachodniej półkuli ma trudności

- Wysiłki dyplomatyczne na Bliskim Wschodzie nie ustają.

- Rezerwa Federalna utrzymuje wyższe stopy procentowe na dłuższy okres.

- Dane CFTC wskazują na pewną ostrożność w tygodniu do 16 kwietnia, co jest naturalną reakcją rynku.

Prognoza: Rynki o zmiennych cenach na Bliskim i Dalekim Wschodzie szybko adaptują się do nowych przedziałów cenowych. Może to stanowić wsparcie, nawet w obliczu (miejmy nadzieję) łagodzących się napięć geopolitycznych. Tymczasem techniczne wskaźniki dla złota i srebra spadają, sugerując możliwość dalszego cofnięcia. Poziomy wsparcia dla złota ustalono na 2300$ oraz 2200$, a dla srebra na 27$ oraz 25,30$.

Analiza techniczna złota od początku roku

Źródło: Bloomberg, StoneX

Choć nadal obserwujemy trend wzrostowy, wartości rynkowe wydają się przeszacowane, a wskaźnik MACD (Moving Average Convergence/Divergence) wygenerował sygnał sprzedaży pod koniec ubiegłego tygodnia. Jest to ważny wskaźnik techniczny, który może sugerować dalsze osłabienie cen spot złota.

W minionym tygodniu główne czynniki wpływające na sytuację to ponownie geopolityka oraz polityka głównych banków centralnych. Szczególną uwagę zwróciła Rezerwa Federalna, a przewodniczący Fed, Jay Powell, wygłosił istotne przemówienie w środku tygodnia. Skoncentrował się w nim na obu aspektach Podwójnego Mandatu Fedu:

- Dotyczącego rynku pracy, gdzie ciągła siła tego sektora manifestuje się poprzez stosunek liczby ofert pracy do liczby bezrobotnych, który obniżył się do poziomu nieco wyższego niż przed pandemią.

- Wyników ankiet, dotyczących intencji zatrudnienia i wskaźników rezygnacji z pracy, które wskazują na stabilizację rynku pracy, a presja płacowa nadal umiarkowanie maleje.

Mimo to, National Federation of Independent Business (NFIB), wyraża bardziej pesymistyczne nastawienie, ponieważ ich marcowy Indeks Optymizmu spadł o 90 punktów podstawowych, osiągając poziom 88,5 – najniższy od grudnia 2012 roku. Może to być istotne, zwłaszcza że w kontekście inflacji, Powell stwierdził: „...mamy wystarczająco dużo przestrzeni na poluzowanie polityki, jeśli rynek pracy niespodziewanie osłabnie”.

Co do samej inflacji, Powell zauważył, że wskaźnik podstawowych wydatków konsumpcyjnych (Core PCE), który jest jednym z kluczowych wskaźników śledzonych przez Fed, pozostał niezmieniony pomiędzy lutym a marcem, wynosząc 2,8%, przy czym wskaźniki za ostatnie 3 i 6 miesięcy są powyżej tego poziomu.

Fed potrzebuje większej pewności co do długoterminowych trendów, zanim podejmie dalsze kroki, a utrzymanie wyższych stóp procentowych przez dłuższy czas jest jasno wyrażoną polityką. Wspomniana uwaga o możliwości poluzowania w przypadku nieoczekiwanego osłabienia rynku pracy może wskazywać na potencjalne złagodzenie polityki w przyszłości.

Na razie czekamy, by zobaczyć, jak sytuacja będzie się rozwijać. Jeśli trend spadku zaufania w NFIB utrzyma się, postawa Fed może ulec złagodzeniu. Jednak wszystko wskazuje na to, że obniżka stóp procentowych może nastąpić nie wcześniej niż we wrześniu – jeśli w ogóle do niej dojdzie.

Analizując ostatnie miesiące debat, można stwierdzić, że ich wpływ na rynek złota jest w dużej mierze neutralny i prawdopodobnie nie zmieni się w najbliższej przyszłości. Impuls już został wysłany, nie tylko przez dużych prywatnych inwestorów, ale również przez stałe zapotrzebowanie ze strony instytucji oficjalnych. Te instytucje, dostarczając fizyczne wsparcie, równocześnie wysyłają globalny sygnał o dążeniu do stabilności i odpowiedzialnym wykorzystaniu złota. Obecnie rynek dostosowuje się, a rynki fizyczne na Wschodzie adaptują się do nowo ustalonych, wyższych przedziałów cenowych.

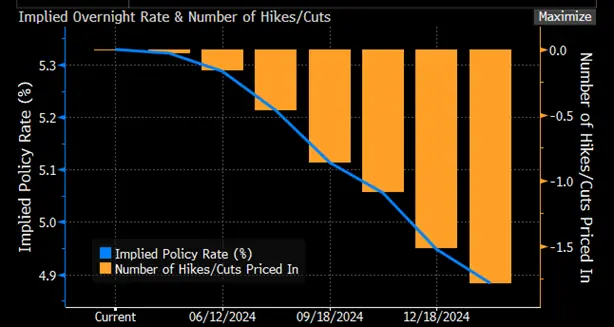

Oczekiwania rynku obligacji wobec cyklu stóp procentowych: 40% prawdopodobieństwo obniżki we wrześniu oraz 40% szans na kolejną obniżkę w grudniu.

Źródło: Bloomberg

Jednocześnie, popyt na srebro w Indiach znacząco wzrósł, co dodatkowo podkreślają premie w Szanghaju, stale przewyższające o 10% ceny loco Londyn. Trwające problemy na rynku nieruchomości w Chinach oraz konieczność utrzymania stabilności juana przez rząd chiński, w odpowiedzi na amerykańską politykę stóp procentowych, ograniczają możliwości manewru, utrzymując stopy bankowe na odpowiednim poziomie. Ten dylemat może oznaczać, że zaufanie konsumentów w Chinach na razie pozostanie osłabione, co jest korzystne dla zakupów złota i potencjalnie także srebra.

Analiza techniczna srebra od początku roku

Źródło: Bloomberg, StoneX

Sytuacja techniczna na wykresie srebra również się pogarsza. Obecna cena spot srebra znajduje się poniżej średniej ruchomej z ostatnich 10 dni, która wynosi 28,24$. Dodatkowo, wskaźnik MACD sygnalizuje możliwość generowania sygnału sprzedaży.

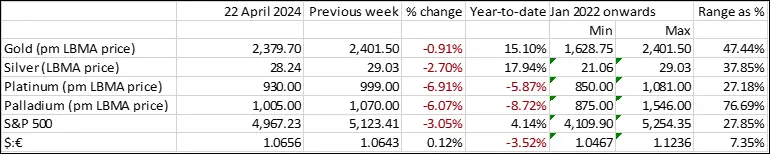

Fundusze inwestycyjne powiązane ze złotem i srebrem również doświadczyły wykupów w ubiegłym tygodniu. Złoto wywołało pewne zainteresowanie kupujących, lecz sprzedający zyskali przewagę, szczególnie gdy cena zbliżała się do 2400$ pod koniec tygodnia. Sprzedaż netto złota w tym miesiącu osiągnęła około 28 ton, co oznacza spadek o 140 ton od początku roku (przy globalnej produkcji kopalnianej wynoszącej około 3700 ton rocznie).

Srebro natomiast było obiektem ciągłych realizacji zysków, co jest dość nietypowe, ponieważ posiadacze srebrnych ETF, zdominowani przez sektor detaliczny, zwykle podchodzą do swoich inwestycji z długoterminową perspektywą. 32% wzrost od końca lutego do niedawnego szczytu na poziomie 29,80$, który miał miejsce 12 kwietnia, okazał się zbyt atrakcyjny, by mu się oprzeć. Od 10 kwietnia srebro straciło 989 ton, z czego tylko w dniach szczytowych sprzedaż dwudniowa wyniosła 259 ton. Od początku roku bilans zmienił się na stratę netto 133 ton (przy globalnej produkcji kopalnianej wynoszącej około 26 000 ton rocznie).

Złoto, srebro i miedź; korelacja srebra ze złotem wynosi 0,72, z miedzią 0,402

Źródło: Bloomberg, StoneX

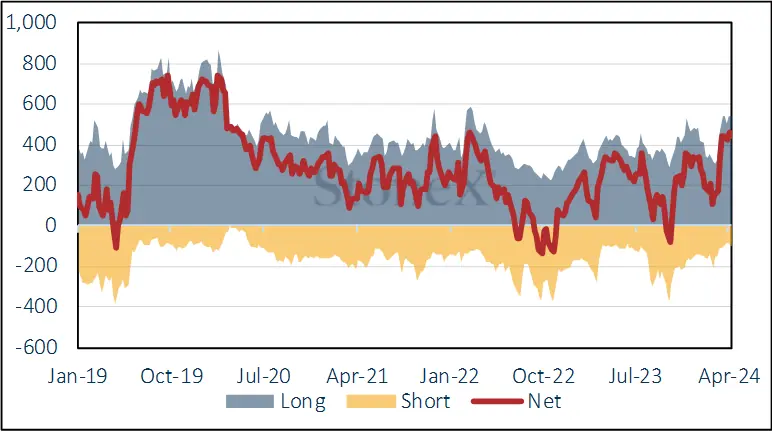

Raport Commitments of Traders z 16 kwietnia pokazał, że gdy 12 kwietnia cena złota osiągnęła szczyt na poziomie 2435$, a następnie spadła do 2383$, co skutkowało zyskiem netto w tygodniu wynoszącym 54$, odnotowano niewielki wzrost długich pozycji o zaledwie 5 ton. Z kolei krótkie pozycje wzrosły o 27% do 102 ton, z poziomu 81 ton, co spowodowało obniżenie długich pozycji netto do 441 ton z 457 ton tydzień wcześniej. Całkowite długie pozycje, wynoszące 543 tony, są o 33% wyższe niż 12-miesięczna średnia, która wynosi 407 ton.

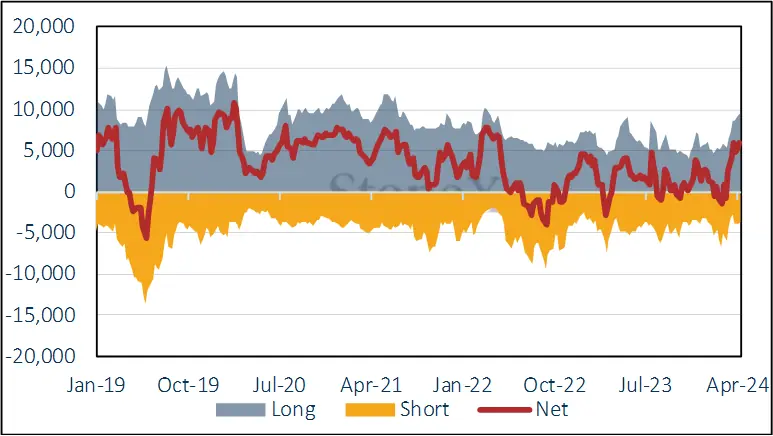

Podobna sytuacja miała miejsce na rynku srebra. Cena spot osiągnęła szczyt 12 kwietnia, a na zamknięciu 16 kwietnia wyniosła 28,11$, nieznacznie wyżej w porównaniu z ceną otwarcia poprzedniego tygodnia, która wynosiła 27,85$. Długie pozycje wzrosły o 3%, czyli o 280 ton, podczas gdy krótkie pozycje zwiększyły się o 7% do 3693 ton. Pozostawia to długą pozycję netto na poziomie 5890 ton, przy nadmiernie wysokiej całkowitej długiej pozycji wynoszącej 9582 tony, co stanowi 55% wzrost w porównaniu do 12-miesięcznej średniej.

Pozycjonowanie złota na COMEX, Zarządzający Kapitałem (tony)

Źródło: CFTC, StoneX

Pozycjonowanie srebra przez Zarządzających Kapitałem na COMEX (tony)

Źródło: CFTC, StoneX

Źródło: Bloomberg, StoneX