Aug 2024

Aug 2024

Tygodniowe podsumowanie StoneX Bullion - 5 sierpnia 2024

Przez Rhona O'Connell, Head of Market Analysis

- Złoto pełni swoją rolę jako polisa ubezpieczeniowa w obliczu turbulencji na rynkach akcji.

- Srebro odrobiło część strat w zeszłym tygodniu, ale na początku tego tygodnia gwałtownie spadło, co zniwelowało zyski; jest wyprzedane na poziomie 27$.

- Srebrne ETF-y były w zeszłym tygodniu mieszane, odnotowano jednak ogólny wzrost.

- Złote ETF-y również były mieszane, ale zanotowano niewielkie umorzenia; wskaźniki techniczne zaczynają przechodzić od neutralnych do negatywnych.

- Stosunek złota do srebra wynosi obecnie 88, co jest najwyższym poziomem od początku lutego; jest to poziom wykupienia.

- Nagłówki prasowe sugerują, że Fed pozostaje "w tyle za krzywą".

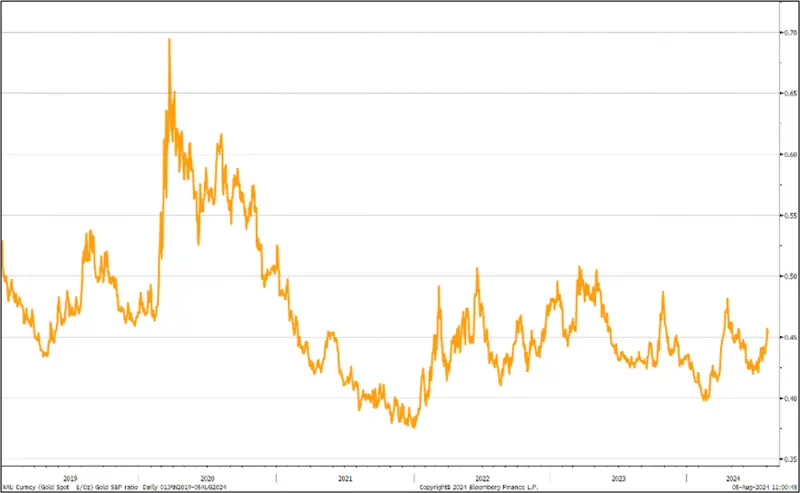

- Stosunek złota do indeksu S&P wzrósł o 9% od końca czerwca.

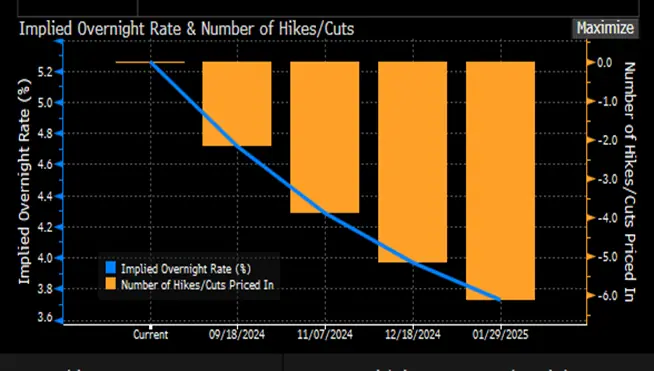

- Rynki swapowe obecnie wyceniają obniżki stóp procentowych o 125 punktów bazowych w tym roku.

Prognoza: W krótkim okresie złoto może pozostawać pod pewną presją, jednak ogólne perspektywy są pozytywne, biorąc pod uwagę sytuację geopolityczną oraz niepewność gospodarczą. Rozwój wydarzeń na amerykańskiej scenie politycznej będzie nadal wspierał byczy scenariusz, niezależnie od wyniku nadchodzących wyborów prezydenckich. Narastające napięcia na Bliskim Wschodzie również sprzyjają wzrostom cen złota, a kruchość rynków akcji stanowi dodatkowy czynnik wspierający, choć może to wymagać czasu, aby w pełni się ujawniło. Srebro jest bardziej wrażliwe na perspektywy gospodarcze i mimo że stosunek złota do srebra osiągnął poziom wykupienia, oczekuje się, że srebro będzie nadal słabiej radzić sobie w porównaniu ze złotem.

Wskaźnik złoto/S&P od stycznia 2019 r. do chwili obecnej

Źródło: Bloomberg, StoneX

Około rok temu na rynkach spekulowano, że Rezerwa Federalna i Federalny Komitet Otwartego Rynku (FOMC) zareagowały zbyt późno na potrzebę podwyżek stóp procentowych, co wywołało obawy o recesję oraz wywarło presję na małe i średnie przedsiębiorstwa, a także na sektory bankowe o średniej wielkości. Wszystkie te czynniki sprzyjały wzrostowi cen złota.

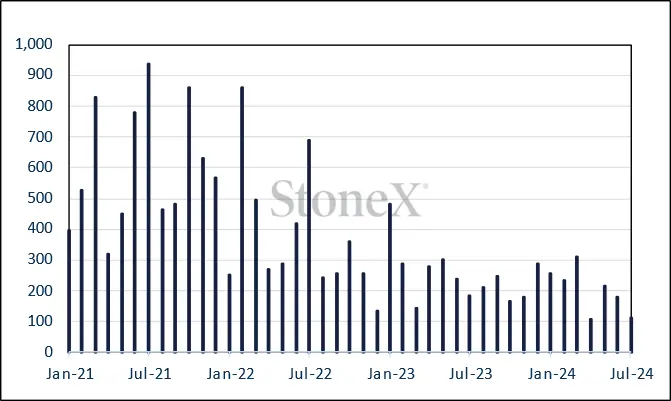

Zatrudnienie poza rolnictwem w USA

Źródło: Bloomberg, StoneX

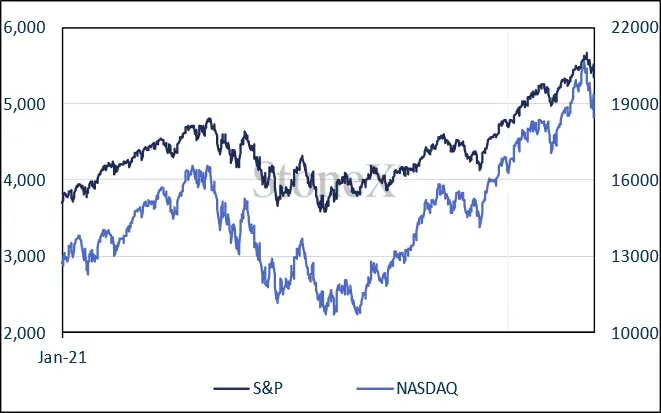

S&P, NASDAQ

Źródło: Bloomberg, StoneX

Obecnie, po długim okresie, w którym odporność gospodarki USA wciąż zaskakuje wielu ekonomistów, w tym tych z Fed, coraz częściej mówi się o najnowszych danych gospodarczych USA, które mogą wskazywać na nadchodzącą recesję. Pojawiają się sugestie, że Fed zbyt długo zwlekał z działaniami i może być zmuszony do przeprowadzenia trzech obniżek stóp procentowych przed końcem roku, a nawet rozważenia jednorazowej obniżki o 50 punktów bazowych. Wszystko to sprzyja wzrostowi cen złota, chyba że przewidywane obniżki faktycznie nie zostaną zrealizowane.

Pod koniec zeszłego tygodnia, po opublikowaniu danych dotyczących zatrudnienia, które okazały się gorsze od oczekiwań, oraz wzroście bezrobocia, amerykańskie rynki akcji znalazły się pod presją. Indeks S&P stracił 1,8% w ciągu dnia, a NASDAQ zanotował spadek o 3,4%. Obawy o kondycję gospodarki USA przeniosły się na rynki azjatyckie, co doprowadziło do wyprzedaży. Nikkei został szczególnie mocno dotknięty, częściowo ze względu na to, że jest to głęboki i płynny rynek, ale także w odpowiedzi na zmianę polityki Banku Japonii i związany z nią 12% wzrost wartości jena względem dolara w ciągu ostatnich czterech tygodni.

Złoto i indeks S&P po pandemii COVID-19

Złoto początkowo spadło wraz z rynkami akcji, zanim nieznacznie się odbiło, jednak nadal pozostaje pod pewną presją. Nie jest to nietypowe zjawisko; często, gdy rynki akcji gwałtownie tracą na wartości, złoto jest sprzedawane jako zabezpieczenie przed ryzykiem w celu zwiększenia płynności w obliczu potencjalnych wezwań do uzupełnienia depozytów zabezpieczających. Sprzedawcy zazwyczaj ponownie otwierają swoje pozycje, gdy sytuacja na rynku się uspokaja. Dobrym przykładem jest zachowanie złota podczas załamania rynku na początku pandemii COVID-19; złoto spadło wraz z innymi aktywami, ale odrobiło straty w ciągu czterech tygodni, podczas gdy indeks S&P potrzebował sześciu miesięcy, aby wrócić do poprzedniego poziomu.

W związku z tym złoto może pozostawać pod pewną presją w krótkim okresie, jednak zewnętrzne czynniki wciąż sprzyjają wyższym cenom. Srebro natomiast może napotkać większe trudności.

Złoto, od początku roku; wskaźniki techniczne zmieniają się z neutralnych na niedźwiedzie

Źródło: Bloomberg, StoneX

Srebro nadal cierpi z powodu osłabionej pozycji na rynkach metali przemysłowych, a najnowsze dane gospodarcze, które częściowo przyczyniły się do spadków na rynkach akcji, nadal osłabiają jego wartość, co spowodowało, że srebro straciło wszystkie zyski osiągnięte w lipcu. W zeszłym tygodniu wspominaliśmy o częstych spekulacjach dotyczących nadwyżki mocy produkcyjnych w chińskim sektorze fotowoltaicznym, które mogą osłabić nastroje na rynku srebra. Nie ma powodu, by zmieniać to zdanie. Analiza Metals Focus na 2023 rok pokazuje, że popyt na srebro ze strony sektora fotowoltaicznego wyniósł w zeszłym roku 6 017 ton, co stanowi 20% globalnego popytu na ten metal (z wyłączeniem inwestycji).

Analiza techniczna srebra od początku roku do chwili obecnej

Źródło: Bloomberg, StoneX

Tymczasem ETF-y na złoto były w zeszłym tygodniu zróżnicowane, odnotowując trzy dni umorzeń i niewielką stratę wynoszącą 3,4 tony, co zwiększyło straty od początku roku do 76 ton, przy łącznym stanie posiadania wynoszącym 3 146 ton. Dla porównania, globalna produkcja kopalń wynosi około 3 750 ton rocznie. ETF-y na srebro również miały mieszane wyniki, z trzema dniami emisji, które dodały 150 ton w ciągu tygodnia, co daje łącznie 568 ton od początku roku. Globalna produkcja kopalń srebra wynosi około 25 800 ton rocznie

Srebro od początku roku; wskaźniki techniczne

Źródło: Bloomberg, StoneX

Oczekiwania rynków obligacji dotyczące cyklu stóp procentowych wskazują teraz na 219% szans na obniżkę we wrześniu, co oznacza, że uwzględniają one cięcie o 50 punktów bazowych. Prawdopodobieństwo cięcia w listopadzie wynosi 170%, a w grudniu 128%, co prowadzi do zamknięcia roku ze stopą procentową na poziomie 3,97%.

Źródło: Bloomberg

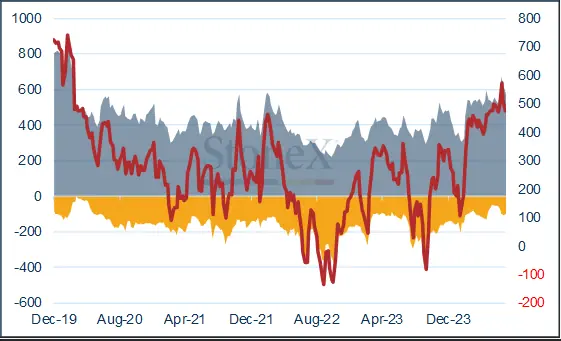

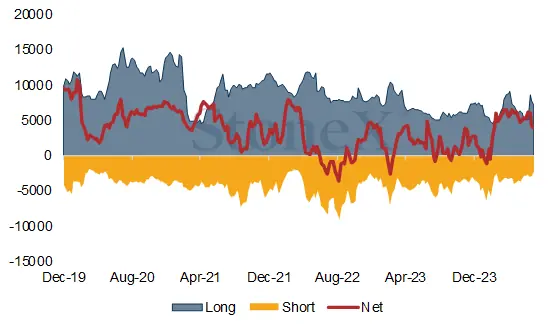

Na rynku COMEX złoto zyskało niewiele w tygodniu zakończonym 30 lipca, rosnąc o 0,6% do poziomu 2 411$, podczas gdy srebro ponownie spadło, tracąc 2,3% i kończąc tydzień na poziomie 28,37$. Długie pozycje na złocie spadły o 6%, czyli o 38 ton, do 577 ton, natomiast krótkie pozycje zmniejszyły się o 5% do 103 ton. W rezultacie, pozycja netto na złocie zmniejszyła się z 507 ton do 474 ton. Długie pozycje na srebrze spadły o 11% do 6 092 ton, a krótkie skurczyły się o 25%, czyli o 103 tony, do 2 128 ton. Pozycja netto na srebrze zmniejszyła się o 4% do 3 964 ton.

Pozycjonowanie złota na COMEX, Zarządzający Kapitałem (tony)

Źródło: CFTC, StoneX

Pozycjonowanie srebra przez Zarządzających Kapitałem na COMEX (tony)

Źródło: CFTC, StoneX

Źródło: Bloomberg, StoneX