Jan 2024

Jan 2024

StoneX Bullion Podsumowanie 29 Stycznia 2024

Aktualnie cena złota utrzymuje się powyżej poziomu 2000$. Pomimo obiecujących perspektyw wzrostu, cele te nie zostały jeszcze osiągnięte.

- Perspektywy dla złota na ten rok pozostają obiecujące ze względu na szereg niepewności. W chwili pisania tego tekstu cena surowca wynosi 2030$, po zyskaniu 10$ na wiadomości o likwidacji Evergrande.

- W naszym felietonie sprzed tygodnia, sugerowaliśmy, że złoto potrzebuje czasu na konsolidację, co właśnie się dzieje.

- Na chwilę obecną interesariusze rynkowi przyjmują postawę neutralną.

- Zapotrzebowanie na złoto w formie fizycznej w Chinach utrzymuje się na wysokim poziomie przed obchodami Nowego Roku, co znajduje potwierdzenie w danych dotyczących obrotów handlowych.

- W 2023 roku, eksport srebra z Chin odnotował niewielki wzrost w porównaniu do roku 2022.

- Czy srebro przygotowuje się do skoku cenowego wynikającego z zamknięcia krótkich pozycji?

- Obecnie rynki nie oczekują zmniejszenia stóp procentowych w Stanach Zjednoczonych w marcu, przyjmując 50% prawdopodobieństwo redukcji o 25 punktów bazowych w maju.

Podobnie jak w ubiegłym tygodniu, nastroje na rynkach złota i srebra pozostają wyważone. Mimo to sytuacja geopolityczna i finansowa działa na korzyść złota. Srebro zaś pozostaje powściągliwe z uwagi na niepewne perspektywy gospodarcze, chociaż długoterminowe prognozy są optymistyczne i surowiec zaczyna dawać znaki życia.

Dziś rano (poniedziałek) BBC opublikowało informacje o nakazie likwidacji firmy Evergrande. To wiąże się z moim ulubionym zagadnieniem dotyczącym endemicznych ryzyk w sektorze bankowym, spowodowanych powiązaniami z chińskim rynkiem nieruchomości oraz problemami z nieruchomościami komercyjnymi (CRE) w USA. Stanowi to jeden z głównych argumentów wspierających moją hipotezę o umiarkowanie pozytywnych perspektywach dla złota w tym roku.

Dodam, że informacja ta doprowadziła do wzrostu wartości złota o 10$. Reakcja na rynku co prawda była powściągliwa, jednak złoto na obecnym etapie nie wykazuje wyraźnego zdecydowania na korzyść którejkolwiek ze stron. Jednakże, wyraźnie dostrzegalna jest przewaga argumentów przemawiających za złotem nad ewentualnymi zagrożeniami,

Sześciomiesięczna perspektywa technicznej analizy złota przedstawia się niejednoznacznie. Aktualna cena rynkowa znajduje się poniżej 20-dniowej średniej ruchomej (20D MA), przy czym 10-dniowa i 50-dniowa średnia ruchoma są zbieżne z ceną rynkową. Kluczowy wskaźnik krótkoterminowy MACD utrzymuje się na poziomie negatywnym.

Żródło: Bloomberg, StoneX

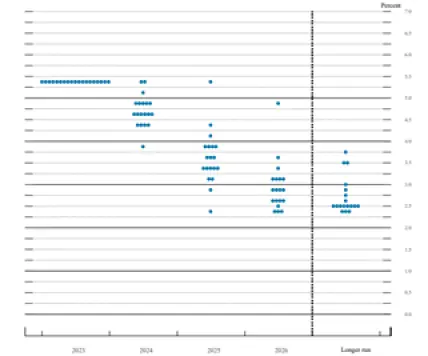

Projekcje stóp funduszy federalnych FOMC (Federalny Komitet ds. Operacji na Rynku)

December

Żródło: The Federal Reserve

Żródło: Bloomberg

Po osiągnięciu poziomu 2050$, złoto oscylowało w ostatnich dniach w ograniczonym przedziale cenowym, wahając się między 2011$ a 2040$, osiągając cenę 2020$ w chwili pisania tego tekstu. Aktywność profesjonalnych inwestorów była stosunkowo niewielka, co było spowodowane oczekiwaniem na publikację licznych danych ekonomicznych w zeszłym tygodniu w Stanach Zjednoczonych, które miały poprzedzać styczniowe posiedzenie Federalnego Komitetu ds. Operacji na Rynku (FOMC) zaplanowane na 30 i 31 stycznia.

Spotkanie to nie będzie okazją do prezentacji Specjalnych Prognoz Ekonomicznych (co oznacza brak wykresu punktowego), jednakże oświadczenie oraz konferencja prasowa zasługują na uwagę, jako że po danych opublikowanych w ubiegłym tygodniu (patrz poniżej) uczestnicy rynku będą przyglądać się każdemu szczegółowi.

Jesteśmy przekonani, że Rezerwa Federalna będzie prowadzić politykę z dużą dozą ostrożności. Wynika to z powszechnie przyjętej zasady, że większość banków centralnych obawia się reaktywacji inflacji oraz niepokoi się redukcją stóp procentowych lub przedwczesnym łagodzeniem polityki monetarnej.

Rynki (patrz wykres powyżej) wyceniają 50% szans na obniżkę o 25 punktów bazowych w maju. Jednak naszym zdaniem, w obecnych, pełnych niepewności warunkach obniżka w maju jest mało prawdopodobna (nie możemy wykluczyć potencjalnie inflacyjnych implikacji działań wojennych na Morzu Czerwonym i ich impaktu na przepływy handlowe).

Relacja między złotem a rentownością dwuletnich i dziesięcioletnich obligacji od stycznia 2021 roku do teraz.

Żródło: Bloomberg, StoneX

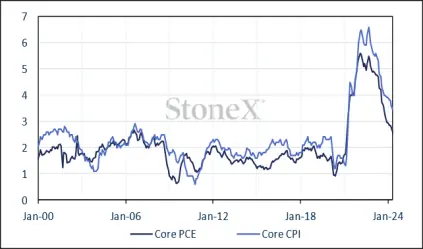

Najtrafniejsze podsumowanie naszej reakcji na dane z ubiegłego tygodnia przedstawiła nasza Główna Strateg Rynkowa, Kathryn Rooney Vera, która po publikacji danych o PPI (w czwartek) stwierdziła: „W mojej ocenie, albo obserwujemy przyspieszenie deflatora PKB, albo rentowność 10-letnich obligacji skarbowych USA będzie kontynuować spadek. Warto przeanalizować historyczny związek między deflatorem PKB, kluczowym wskaźnikiem PCE, a rentownością 10-letnich obligacji skarbowych w USA. To właśnie [moim zdaniem] sprawia, że rynek obligacji pozytywnie odebrał te dane, mimo że były one wyższe od wszelkich prognoz. Albo mamy do czynienia z przyspieszeniem deflatora PKB, albo obserwujemy spadek rentowności obligacji skarbowych.”

Jest to zgodne z opinią autora, że złoto złapało wiar w żagle w postaci amerykańskich danych gospodarczych. Chociaż nie są one jednoznacznie optymistyczne w krótkoterminowej perspektywie z powodu rozmaitych sił rynkowych, które promują ostrożne podejście, to w perspektywie średnioterminowej powinny one przyczyniać się do wzrostu wartości złota.

To również zapowiada lepsze perspektywy cenowe dla srebra. Przez większą część końcówki poprzedniego roku, mimo że cena złota stopniowo szła w górę, srebro podchodziło z rezerwą do niepewności ekonomicznej i, chociaż ogólne trendy cenowe były podobne, srebro pozostawało nieco w cieniu złota.

Taka sytuacja nie jest typowa, biorąc pod uwagę większą wrażliwość srebra na wahania, co wskazuje, że a) rynki generalnie nie były przekonane co do mocnego potencjału wzrostowego złota oraz b) działalność inwestycyjna napotykała na trudności z powodu rosnących kosztów kapitałowych, co z kolei zwiększało oprocentowanie kredytów hipotecznych i zmniejszało dochody rozporządzalne.

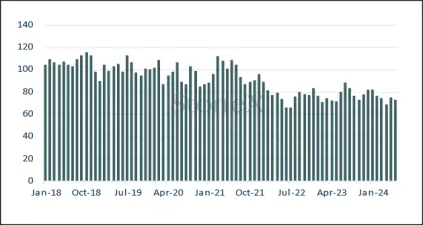

Poczucie ostrożności wśród konsumentów zarówno w USA, jak i Europie utrzymywało się, choć w grudniu nastąpiła poprawa, co może sugerować, że sytuacja zaczyna zmierzać ku lepszemu. Mimo wszystko, jedna próbka danych jest niewystarczająca, aby jednoznacznie to potwierdzić.

Gold-silver ratio; korelacja srebra ze złotem i miedzią.

Żródło: Bloomberg, StoneX

Na początku bieżącego roku srebro zaczęło nadążać za złotem, co również może sygnalizować zmianę nastrojów.

Więc, jakie były te kluczowe dane z ubiegłego tygodnia?

Podsumowując, deflator PKB USA, który uwzględnia dobra i usługi w ramach PKB, a zatem jest bardziej obszerny niż podstawowa konsumpcja prywatna (kluczowy obszar zainteresowania FED przy ustalaniu polityki pieniężnej), osiągnął poziom 1,5% po poprzednich 3,3%, co świadczy o solidnym, ale nie eksplozywnym, wzroście rzeczywistym. Podstawowy wskaźnik PCE, ogłoszony dzień później, z wynikami 0,2% miesiąc do miesiąca oraz 2,9% rok do roku, wpisywał się w oczekiwania rynkowe. Wydatki prywatne, o których mowa wyżej, przekroczyły prognozy, pokazując wyraźne oznaki siły na przestrzeni miesiąca, między innymi w sektorze motoryzacyjnym (zarówno samochody osobowe, jak i ciężarowe), co stanowi odwrócenie od niedawnych tendencji. Na razie jest zbyt wcześnie, aby stwierdzić, czy to sygnalizuje zmianę trendu.

Warto również podkreślić, że wydatki konsumentów odpowiadały za ponad połowę przyrostu PKB w kwartale. Dodatkowo, oszczędności gospodarstw domowych nie wykazują znaczącego zmniejszenia. Ten ostatni aspekt zdecydowanie wspiera politykę Rezerwy Federalnej „wyższe stopy procentowe przez dłuższy czas”. Rezerwa Federalna pozostaje zorientowana na dane i styczniowe posiedzenie będzie opierać się tylko na jednym zestawie danych ekonomicznych, ale do marca dojdą dwa zestawy. Marzec, oczywiście, będzie też pierwszym spotkaniem, na którym zostaną zaprezentowane Specjalne Prognozy Ekonomiczne, włączając w to nowy wykres punktowy.

Należy także zwrócić uwagę na to, że Europejski Bank Centralny miał spotkanie w miniony czwartek i, zgodnie z przewidywaniami, utrzymał kluczowe stopy procentowe bez zmian, ponawiając jednocześnie swoje stanowisko o konieczności zachowania stóp „przez odpowiednio długi okres”, aby zrealizować cel inflacyjny ustalony na poziomie 2%.

Rada zwróciła uwagę, że obok czynnika energetycznego, trend spadkowy inflacji się utrzymywał, przy czym zaostrzone warunki finansowania „ograniczały popyt”. Potwierdzeniem tego jest najnowszy wskaźnik zaufania konsumentów, który w styczniu osiągnął wartość minus 16,1, co sugeruje dalsze spowolnienie. Dlatego też ma to wpływ na zmniejszenie detalicznego popytu na złoto i srebro w Europie w krótkim okresie, ponieważ dochody rozporządzalne są ograniczone, a niska pewność co do przyszłości skłania do zachowania ostrożności.

Więc na razie utrzymuje się podobny trend cenowy, lecz z możliwością poprawy sytuacji obu metali, w miarę upływu czasu.

Analiza techniczna srebra wskazuje na powrót do wzrostowego trendu, przy czym ustawienie średnich ruchomych oscyluje między neutralnością a tendencją spadkową, podobnie jak wskaźnik MACD.

Żródło: Bloomberg, StoneX

Produkty Notowane na Giełdzie

W sektorze Produktów Notowanych na Giełdzie (ETP), najnowsze dane od World Gold Council (najbardziej wiarygodnego źródła) wykazały spadek o 244 tony w 2023 roku (co odpowiada exodusowi funduszy na kwotę 14,7 mld dolarów) do 3226 ton. Światowa produkcja kopalniana wynosi około 3650 ton. Dane Rady dotyczące ilości ton do 19 stycznia tego roku pokazują posiadania na poziomie 3185 ton, co implikuje spadek o 41 ton. Dane Bloomberga na kolejny tydzień wskazują na pięć kolejnych dni z umorzeniami netto i sugerują dalszy spadek o 11 ton, co skutkuje łącznym spadkiem od początku miesiąca o 52 tony.

Srebrne ETP również zarejestrowały straty, mimo że w ciągu jednego dnia ubiegłego tygodnia doszło do znaczącego dopływu 495 ton. Jednak od początku roku zanotowano tylko sześć dni z przyrostami netto (na 20 dni), co przyniosło wzrost o 271 ton do poziomu 22 041 ton. Przez cały rok 2023 ETP dla srebra zmniejszyły się z 23 296 ton do 21 770 ton (przy globalnej produkcji kopalnianej wynoszącej około 26 500 ton). Oznacza to spadek o 1526 ton, co odpowiada trzem tygodniom światowej produkcji kopalnianej.

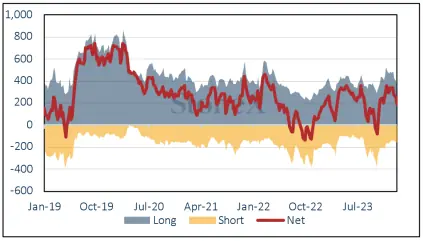

Ustawienie pozycji na rynku kontraktów terminowych;

Od początku roku do 23 stycznia na rynku COMEX złoto i srebro utrzymywały się pod presją. W minionym tygodniu złoto zanotowało większą likwidację długich pozycji oraz niewielki wzrost nowych pozycji krótkich. Długie pozycje spadły o 61 ton, osiągając poziom 15%, natomiast krótkie zwiększyły się o 8 ton, co stanowi wzrost o 5%. W efekcie długa pozycja netto wynosiła 190 ton w przeciwieństwie do 12-miesięcznej średniej wynoszącej również 190 ton.

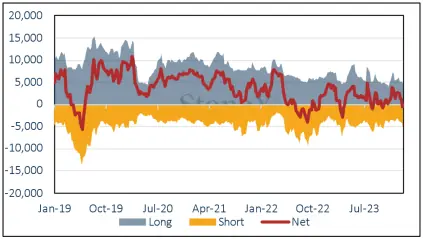

Długie pozycje na srebro spadły o 7%, zaś krótkie wzrosły o 26%, co doprowadziło do obniżenia czystej długiej pozycji do 4732 ton (to stanowi spadek o 1445 ton, czyli 23% od początku roku). Natomiast krótkie pozycje wzrosły do 5157 ton, co jest największym poziomem czystej krótkiej pozycji od połowy października. Zmiana ta spowodowała przekształcenie pozycji netto z 1000 ton na netto krótką 427 ton w porównaniu z 12-miesięczną średnią wynoszącą 1541 ton. To potencjalnie otwiera drogę do wzmożonego ruchu w celu zamknięcia krótkich pozycji.

Pozycjonowanie złota na COMEX, Zarządzający Kapitałem (tony)

Żródło: CFTC, StoneX

Pozycjonowanie Srebra przez Zarządzających Kapitałem na COMEX (tony)

Żródło: CFTC, StoneX

Żródło: Bloomberg, StoneX