Jul 2024

Jul 2024

Tygodniowe podsumowanie StoneX Bullion - 1 lipca 2024

- Złoto nadal jest notowane w wąskim przedziale, a warunki są ostrożne.

- Wsparcie jest wciąż stabilne na poziomie 2290$, jednak brakuje impulsu wzrostowego.

- Srebro znalazło pewne wsparcie techniczne w okolicach 28,50$ i powoli rośnie, ale ma opór średniej kroczącej na poziomie 29,10$ i wyżej.

- Stosunek złota do srebra napotyka opór na poziomie 80.

- Kluczowy parametr inflacji w USA - podstawowy PCE - był w zeszłym tygodniu stosunkowo łagodny, ale Fed będzie potrzebował więcej danych.

- Obawy o potencjalne ryzyko geopolityczne po wyborach w Europie prawdopodobnie będą wspierać złoto, zwłaszcza że pierwsza tura wyborów we Francji, jak się oczekuje, przypadnie na radykalną prawicę.

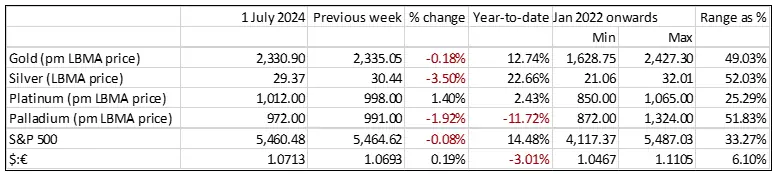

Perspektywy: długie pozycje na złocie na COMEX pozostają w dużej mierze stabilne i na tym samym poziomie co na koniec maja, a krótkie pozycje są nadal historycznie niskie na poziomie 51 ton. Pozycja netto w ubiegły wtorek wynosiła 492 tony, co jest tylko o 13% powyżej 12-miesięcznej średniej, a zatem nie jest szczególnie przewartościowana. Ogólne perspektywy pozostają pozytywne z powodu geopolityki (USA przyciągają uwagę) oraz niepewności gospodarczej, zwłaszcza w Europie. Srebro nadal konsoliduje się, ale pozostaje ostrożne i prawdopodobnie napotka opór przy zbliżeniu się do 30$ (handluje się na poziomie 29,20$ w momencie pisania tego tekstu).

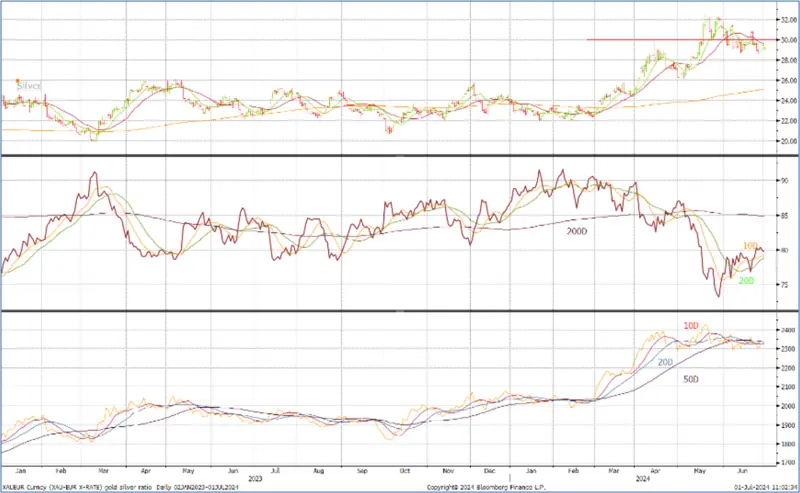

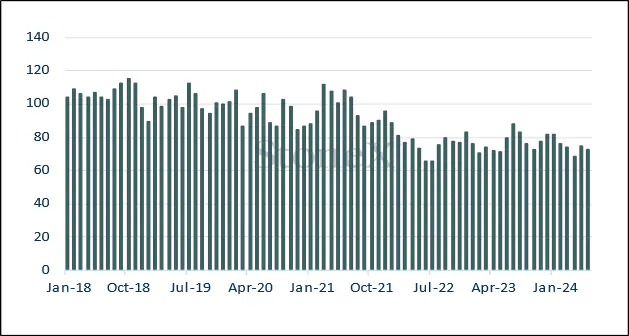

Złoto, srebro i wskaźnik, od stycznia 2023 r. do dziś

Źródło: Bloomberg, StoneX

W minionym tygodniu na rynkach złota i srebra niewiele się działo, a wielu interesariuszy oczekiwało na dane dotyczące podstawowego wskaźnika wydatków konsumpcyjnych (PCE) w USA, które miały zostać opublikowane pod koniec tygodnia. Jest to jeden z najważniejszych parametrów, na które zwraca uwagę Fed, a ogólny trend jest kluczowy dla polityki stóp procentowych; teraz uwaga skupia się na danych dotyczących zatrudnienia w sektorze pozarolniczym, które mają zostać opublikowane pod koniec tego tygodnia i które, jak się oczekuje, pokażą wolniejszy wzrost w tym miesiącu, z przewidywaniami na poziomie +190 tys. w porównaniu do +272 tys. w maju.

Wskaźnik PCE wyniósł 0,0% miesiąc do miesiąca i 2,6% rok do roku, zgodnie z oczekiwaniami, po 0,3% w poprzednim miesiącu. Podstawowy wskaźnik PCE (z wyłączeniem żywności i energii) wyniósł 0,1%, zgodnie z oczekiwaniami, po 0,2% w maju. Wskaźnik podstawowych dóbr wyniósł -0,29%, podczas gdy wskaźnik usług podstawowych z wyłączeniem mieszkań (56% całości) wyniósł 1,88%, a podstawowe mieszkania (18% całości) wyniosły 0,99%. Nasi strategowie twierdzą, że miesięczny wskaźnik podstawowy w skali roku wynosi -0,1%, a miesięczny wskaźnik podstawowy PCE w skali roku wynosi +1%.

Te liczby były stosunkowo łagodne i będą wspierać podejście Fed, ale będą oni chcieli zobaczyć więcej danych przed podjęciem jakichkolwiek decyzji dotyczących obniżki stóp procentowych.

Tymczasem w Partii Demokratycznej USA nasila się presja po debacie w zeszłym tygodniu, a wiele mówi się o konieczności (lub braku) zastąpienia prezydenta Bidena jako kandydata Demokratów. To również prawdopodobnie utrzyma rynki w zawieszeniu.

Przy niewielkiej aktywności na rynkach, interesującym elementem w zeszłym tygodniu było opublikowanie przez Światową Radę Złota rocznego badania banków centralnych, w tym ich podejścia do złota. Krótkie podsumowanie zamieszczamy poniżej:

Było 70 odpowiedzi, z czego 29% planuje zwiększyć rezerwy złota w ciągu najbliższych dwunastu miesięcy. Jest to najwyższy odsetek od rozpoczęcia badania w 2018 roku.

Kluczowe motywy zwiększenia rezerw złota:

- Pragnienie zrównoważenia rezerw do bardziej preferowanego strategicznego poziomu

- Krajowa produkcja złota

- Obawy dotyczące rynków finansowych, w tym wyższe ryzyko kryzysu i rosnąca inflacja

Zapytano o prawdopodobny poziom rezerw denominowanych w dolarach za pięć lat: 49% odpowiedziało „umiarkowanie niższy”, 18% bez zmian, 13% odpowiedziało „znacznie niższy” i „umiarkowanie wyższy”, a 7% „znacznie wyższy”.

Zapytano o proporcję złota w całości rezerw walutowych za pięć lat: 66% oczekiwało umiarkowanego wzrostu, 18% bez zmian, 7% umiarkowanego spadku, 6% znacznego spadku, a 3% znacznego wzrostu.

Oczekiwania dotyczące globalnych rezerw banków centralnych na najbliższe dwanaście miesięcy: 81% oczekiwało wzrostu, podczas gdy 29% oczekiwało zwiększenia własnych rezerw w ciągu najbliższych dwunastu miesięcy, a 3% oczekiwało spadku.

Najpopularniejsze elementy wpływające na zarządzanie rezerwami to stopy procentowe i inflacja, z niestabilnością geopolityczną na trzecim miejscu.

Zapytano o znaczenie poszczególnych czynników przy podejmowaniu decyzji o trzymaniu złota: brak ryzyka niewypłacalności otrzymał najwyższe oceny na poziomie 49%, następnie wyniki w czasach kryzysu (47%), pozycja historyczna (46%) i długoterminowe przechowywanie wartości (42%).

Dewaluacja dolara była uznana przez 68% za nieistotną. Obawy dotyczące sankcji również zostały odrzucone przez 67%, krajowa produkcja złota przez 63%, a przewidywane zmiany w systemie monetarnym przez 58%.

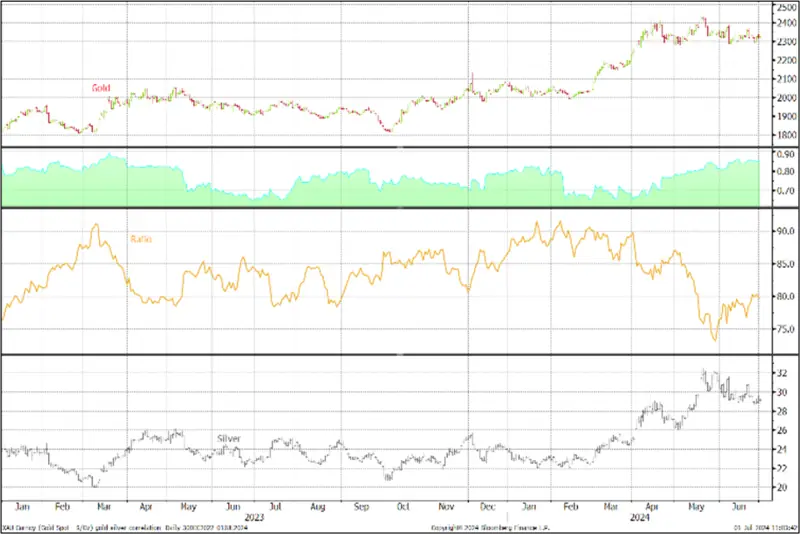

Złoto, srebro i miedź; korelacja srebra ze złotem wynosi 0.81, z miedzią 0,28

Źródło: Bloomberg, StoneX

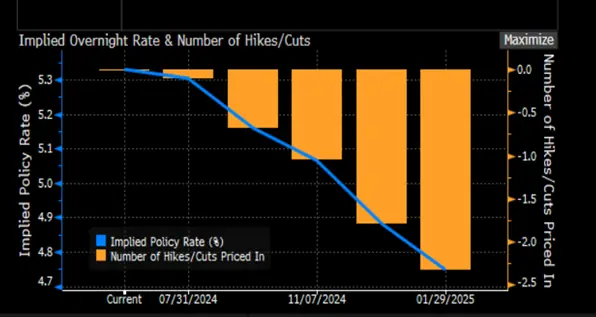

Oczekiwania rynków obligacji co do cyklu stóp procentowych; obecnie jest 58% szans na obniżkę stóp we wrześniu w miarę stopniowego łagodzenia oczekiwań.

ródło: Bloomberg

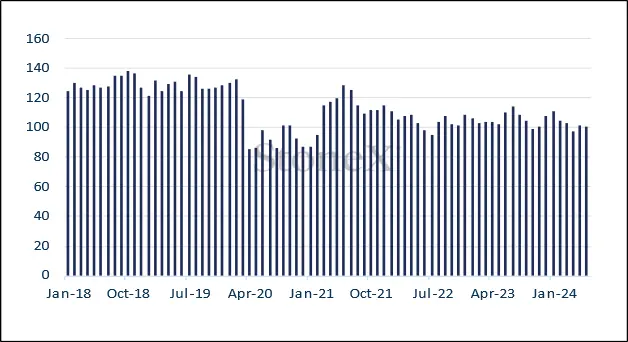

Zaufanie amerykańskiej Conference Board;Oczekiwania

Źródło: Bloomberg, StoneX

W tle produkty giełdowe były mieszane, odzwierciedlając (jeśli nie częściowo kierując) ruchy cen w dwóch metalach. Srebro notowało pewne niewielkie umorzenia, ale także okazjonalnie duże dni tworzenia; na przykład 25 czerwca netto zakupy wyniosły 109 ton, gdy cena srebra spadła z 29,66$ do 28,84$; jednak następnie przez trzy dni odnotowano netto sprzedaże, co pozostawiło fundusze na poziomie 21 355 ton z roczną stratą na poziomie 415 ton.

Kupujący kontynuowali stopniowe zakupy złota. W całym czerwcu fundusze ETF na złoto dodały 14,2 tony, co daje roczny spadek o 130 ton do 3 096 ton (światowa produkcja kopalniana wynosi około 3 700 ton rocznie). W okresie do 21 czerwca (najbardziej aktualne dostępne dane) fundusze północnoamerykańskie spadły o 4,5% lub 74,3 ton, podczas gdy europejskie spadły o 6,5% lub 90,4 ton, a azjatyckie zyskały 27,6% lub 37,9 ton.

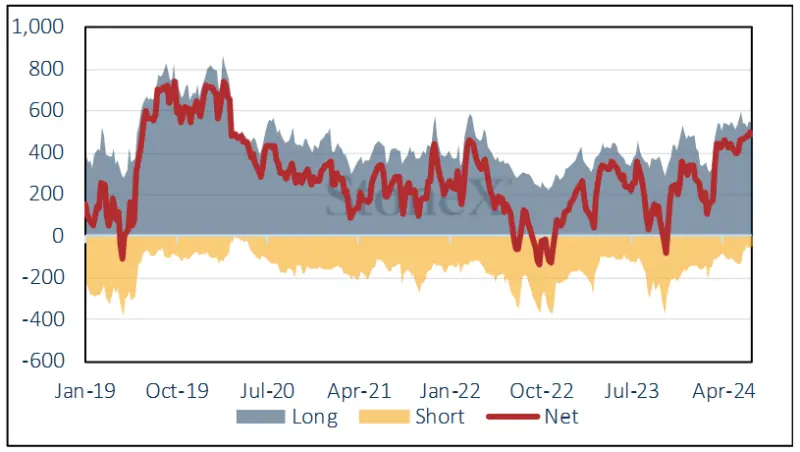

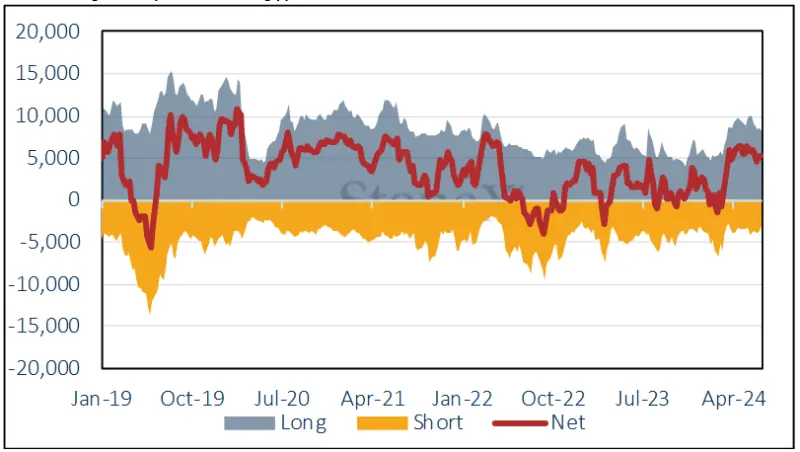

COMEX; nastroje mieszane

Raporty Commitments of Traders pokazują, że w ciągu dwóch tygodni (nie mieliśmy danych sprzed dwóch tygodni w poprzedni poniedziałek z powodu święta publicznego w USA) pozycja długa Managed Money na COMEX wzrosła o 20 ton, czyli 3,8% do 544 ton, podczas gdy pozycje krótkie wzrosły o 7% do 51 ton, co daje netto 492 tony. Pozycja długa, na poziomie 13% powyżej 12-miesięcznej średniej, nie jest już szczególnie przewartościowana. Pozycja srebra nadal maleje w odniesieniu do długich pozycji, spadając do 8 189 ton z 8 392 tony, ale jest nadal o 24% powyżej 12-miesięcznej średniej, co sprawia, że srebro jest nadal narażone na likwidację przeterminowanych byczych pozycji. Pozycje krótkie nadal się kurczą, spadając do 2 989 ton, co jest najniższym poziomem od końca marca. Pozostawia to netto pozycję na poziomie 5 200 ton, w porównaniu do 12-miesięcznej średniej krótkiej pozycji wynoszącej 4 211 ton.

Pozycjonowanie złota na COMEX, Zarządzający Kapitałem (tony)

Źródło: CFTC, StoneX

Pozycjonowanie srebra przez Zarządzających Kapitałem na COMEX (tony)

Źródło: CFTC, StoneX

Źródło: Bloomberg, StoneX