Jan 2024

Jan 2024

Początek stycznia zapowiada świetny rok dla złota

Złoto rozpoczyna rok, który zapowiada się bardzo ciekawie

- Perspektywy dla złota na ten rok są obiecujące ze względu na szereg niepewności. W chwili pisania tego tekstu cena surowca wynosi 2045$.

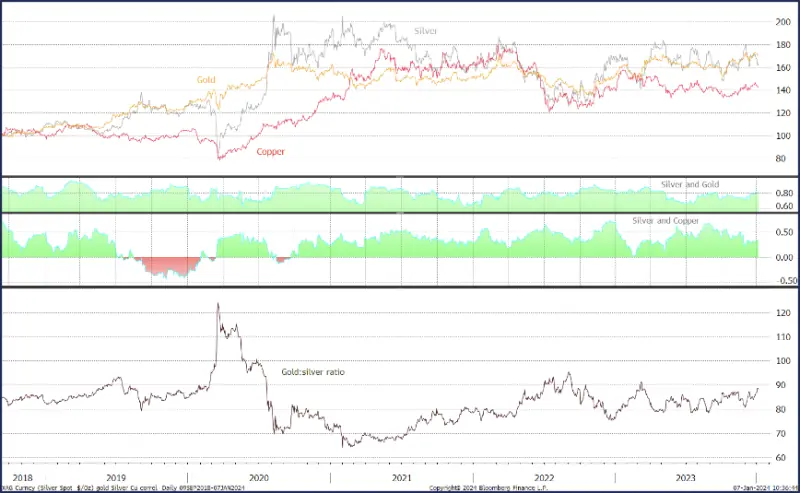

- Srebro, w obliczu tych samych wahań ekonomicznych, wykazuje mniej pozytywne tendencje, co jest zjawiskiem nietypowym w ujęciu historycznym. Aktualnie jego cena to 23,16$.

- W krótkoterminowej perspektywie, złoto nadal reaguje na rentowność obligacji, pełniąc rolę wskaźnika finansowych oczekiwań.

- W ubiegłym roku srebrne ETP odnotowały stratę równą trzem tygodniom globalnej produkcji kopalnianej tego metalu.

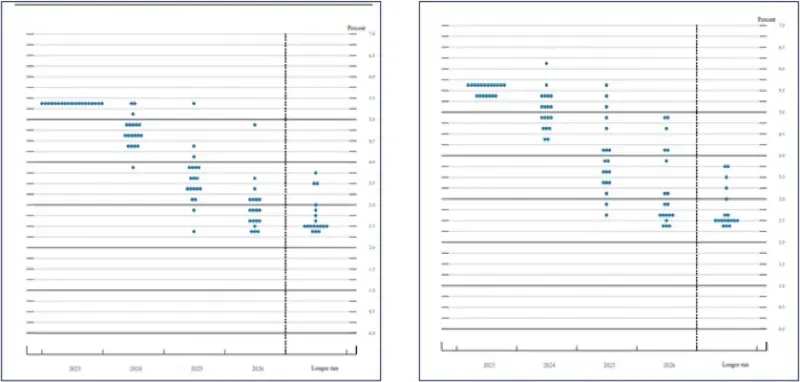

- Oczekujemy, że Rezerwa Federalna rozpocznie obniżanie stóp procentowych w drugiej połowie bieżącego roku. PCE wygląda obiecująco, chociaż przed nami jest jeszcze wiele do zrobienia.

W sześciomiesięcznej perspektywie technicznej analizy złota, cena spot znajduje się poniżej 10-dniowej średniej ruchomej, lecz nadal powyżej średnich długoterminowych. Kluczowy wskaźnik krótkoterminowy MACD, wykazuje delikatną tendencję spadkową.

Źródło: Bloomberg, StoneX

Projekcje stóp funduszy federalnych FOMC (Federalny Komitet ds. Operacji na Rynku)

Grudzień

Wrzesień

Źródło: The Federal Reserve

W momencie pisania naszego ostatniego artykułu, FOMC zakończyło swoje grudniowe posiedzenie. Wówczas zauważyliśmy, że “rynki zinterpretowały wynik ostatniego w tym roku spotkania Federalnego Komitetu ds. Operacji na Rynku, jako sygnalizujący łagodniejszą prognozę stóp procentowych, niż można było się spodziewać. Po opublikowaniu Oświadczenia i rozpoczęciu konferencji prasowej przewodniczącego Powella, doszło do gwałtownego spadku rentowności obligacji, a cena złota wzrosła z 1982$ do zamknięcia sesji w USA na poziomie 2025$, by następnego dnia osiągnąć 2050$, co stanowi wzrost o 3,4%”.

Dysponujemy już protokołem z tego spotkania i, jak to zazwyczaj bywa, diabeł tkwi w szczegółach.

W Protokole, wśród pozytywnych czynników dla złota, podkreślono, że “spowolnienie tempa wzrostu dochodów z pracy oraz zwiększona aktywność kredytowa, mogą przyczynić się do osłabienia konsumpcji. Obserwuje się wzrost wskaźników nieterminowego spłacania długów w wielu kategoriach kredytów konsumpcyjnych… Ponadto, niektóre małe przedsiębiorstwa już odczuwają zaostrzenie warunków kredytowych i wzrost liczby zaległości”.

Powyższa wypowiedź dotyczy kwestii ryzyka bankowego, które - przynajmniej według autora - stanowi nieustanny powód do obaw i może nadal wspierać wartość złota. Przypomnijmy, że w marcu i maju zeszłego roku złoto zyskało na wartości w odpowiedzi na „kryzysy” bankowe, pomimo szybkiej reakcji Rezerwy Federalnej i Szwajcarskiego Banku Narodowego.

Interesującym jest fakt, że zdaniem niektórych uczestników spotkania, poprawa w dostawach, wynikająca z lepszego funkcjonowania łańcuchów dostaw i dostępności siły roboczej, jest już niemal zakończona. Oznacza to, że dalsza redukcja inflacji może „nastąpić głównie przez zmniejszanie popytu na produkty i usługi pracy, przy czym restrykcyjna polityka monetarna będzie nadal odgrywać istotną rolę”. Uczestnicy uznali, że „stawka polityki monetarnej prawdopodobnie osiągnęła swój szczyt w bieżącym cyklu zaostrzeń”, ale zwrócili uwagę, że faktyczny kierunek polityki będzie zależeć od rozwoju sytuacji gospodarczej. Podkreślili również, że prognozy są obarczone „nietypowo wysokim stopniem niepewności”. Kilku uczestników wskazało, że “obecne okoliczności mogą wymagać utrzymania istniejącego przedziału docelowego na dłużej, niż początkowo zakładano”.

Mimo że obecna stawka jest uważana za zbliżającą się do swojego maksimum, Komitet Federalny nie wyklucza możliwości dalszego zaostrzenia polityki, jeśli będzie to podyktowane „całością napływających danych, zmieniającą się perspektywą i bilansem ryzyka”.

Biorąc pod uwagę najnowsze dane ekonomiczne, szczególnie te z ostatniego tygodnia, odnoszące się do zatrudnienia poza rolnictwem, widoczny jest stały wzrost miejsc pracy w przemyśle. Tempo wzrostu gospodarczego utrzymuje się na stabilnym poziomie, mimo że odbywa się to wolniej niż w poprzednich okresach.

Wobec tego obserwujemy znaczną niepewność dotyczącą przyszłości gospodarki Stanów Zjednoczonych, która ma także wpływ na Europę, podczas gdy gospodarka chińska nadal nie wyszła z kryzysu.

Złoto zazwyczaj sprawdza się dobrze w sytuacjach niepewności (nie zapominając o geopolityce, która obecnie działa na jego korzyść, choć z humanitarnego punktu widzenia mamy nadzieję na zmianę tego trendu). To wskazuje na pozytywne perspektywy cenowe złota.

W teorii, optymistyczne perspektywy dla złota powinny sugerować jeszcze lepsze prognozy dla srebra. Jednakże aktualne niepewności ekonomiczne powodują, że srebro pozostaje względnie umiarkowane, a różnica cenowa między tymi dwoma metalami w najbliższych miesiącach prawdopodobnie będzie się zwiększać.

Gold-silver ratio; korelacja srebra ze złotem i miedzią.

Źródło: Bloomberg, StoneX

Relacja między złotem a rentownością dwuletnich i dziesięcioletnich obligacji od stycznia 2021 roku do teraz.

Źródło: Bloomberg, StoneX

Produkty notowane na giełdzie

W sektorze Produktów Notowanych na Giełdzie (ETP), najnowsze dane od World Gold Council (najbardziej wiarygodnego źródła) wykazały spadek o 239 ton do 15 grudnia 2023 roku (odpływ funduszy o wartości 14 mld dolarów); kolejne dane z Bloomberga, który nie obejmuje tylu funduszy co WGC, sugerują dalszy spadek w ciągu ostatnich dwóch tygodni roku o 12 ton, co daje szacunkowy roczny spadek do 3213 ton. Światowa produkcja kopalniana to około 3650 ton. Warto dodać, że ostatni tydzień roku był tygodniem wykupów.

Srebrne ETP prezentowały zmienne wyniki w grudniu i rozpoczęły 2024 rok z negatywnymi tendencjami. W ciągu całego roku ilość srebra w tych ETP zmniejszyła się z 23 296 ton do 21 770 ton (w porównaniu do światowej produkcji kopalnianej wynoszącej około 26 500 ton). Oznacza to spadek o 1526 ton, co odpowiada trzem tygodniom globalnej produkcji kopalnianej.

Porównanie ceny rynkowej złota z wielkością inwestycji w fundusze ETF.

Źródło: Bloomberg, StoneX

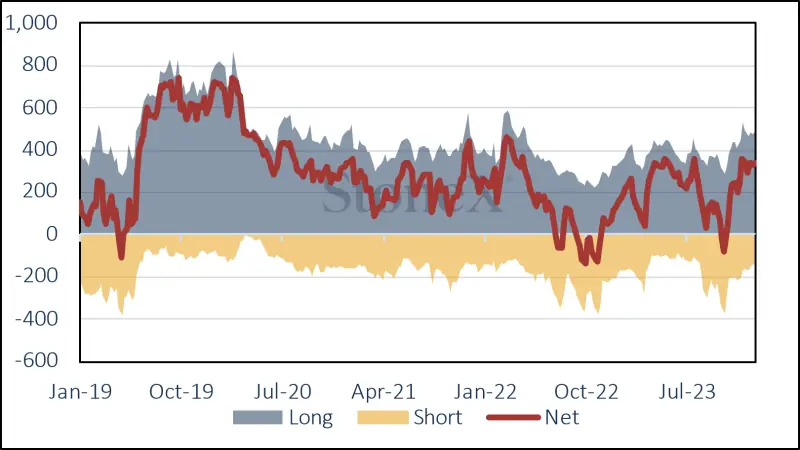

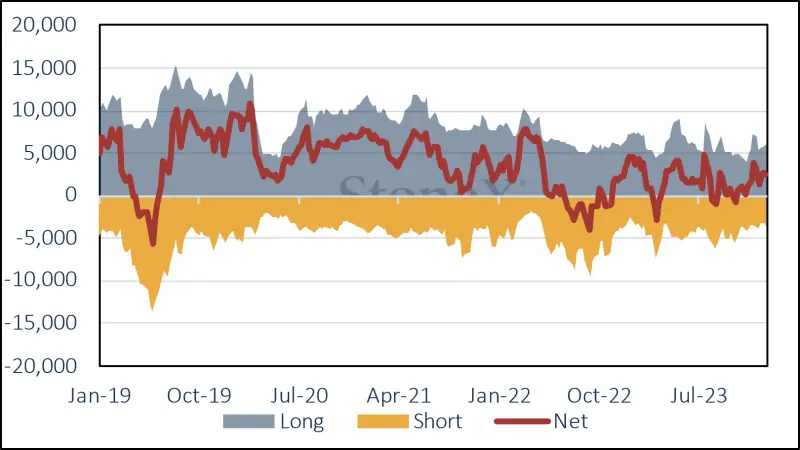

Ustawienie pozycji na rynku kontraktów terminowych;

W tygodniu do 2. stycznia zarządzane pozycje na złocie wykazały nieznaczny wzrost w pozycjach długich i spadek w pozycjach krótkich. To z kolei zaowocowało długą pozycją netto na poziomie 339 ton, wobec średniej dwunastomiesięcznej równej 221 ton. Natomiast srebro odnotowało wzrosty zarówno w pozycjach długich, o 5%, czyli 302 tony, jak i w pozycjach krótkich, o 13%, czyli 421 ton. W rezultacie tego nastąpiło zmniejszenie długiej pozycji netto z 2700 ton do 2581 ton, choć nadal jest to dużo więcej niż średnia z ostatnich dwunastu miesięcy, wynosząca 1686 ton.

Pod koniec 2022 roku złoto miało długą pozycję netto wynoszącą 158 ton, która na koniec 2023 roku wzrosła do 218 ton. W przypadku srebra długa pozycja netto zmalała z 4632 ton na koniec roku do 2700 ton, co świadczy o mniejszym zainteresowaniu srebrem w stosunku do złota w ubiegłym roku. Obecnie srebro wciąż znajduje się w niepewnej sytuacji. Bezpośrednio krótka pozycja na rynku COMEX sugeruje możliwość rajdu na pokrycie krótkich pozycji. Jednak mimo tego, że długoterminowe podstawy popytowe są mocne, prawdopodobne jest to, że srebro napotka trudności w najbliższym czasie.

Pozycjonowanie złota na COMEX, Zarządzający Kapitałem (tony)

Źródło: CFTC, StoneX

Pozycjonowanie Srebra przez Zarządzających Kapitałem na COMEX (tony)

Źródło: CFTC, StoneX

Źródło: Bloomberg, StoneX