Sep 2024

Sep 2024

Goldrallye: 2.600 $ in Reichweite, Fed-Entscheidung im Fokus

Von Rhona O'Connell, Head of Market Analysis

Bitte beachten Sie, dass es sich bei diesem Bericht um eine stark gekürzte Fassung handelt, da der Autor dieser Zeilen gestern positiv auf Corona getestet wurde und nun wieder ins Bett muss.

Die Konsolidierung des Goldpreises über einen Zeitraum von etwa zehn Tagen bildete die Grundlage für einen Anstieg des Preisniveaus. Am vergangenen Mittwoch begann eine Hausse. Ein Preis von 2.600 $ ist in Sicht.

Der Verbraucherpreisindex in den USA entsprach den Erwartungen. Im Dienstleistungssektor lag der Verbraucherpreisindex geringfügig über den Erwartungen. Die Zahl der Beschäftigten außerhalb der Landwirtschaft zeigt eine Abkühlung des Arbeitsmarktes, jedoch keine Verschlechterung.

Am Anleihemarkt besteht Uneinigkeit darüber, ob auf der FOMC-Sitzung in dieser Woche (die am Mittwoch zu Ende geht) eine Zinserhöhung um 25 oder 50 Basispunkte erfolgen soll. Wir tendieren angesichts der Vorsicht der Fed zu einem Anstieg auf 25.

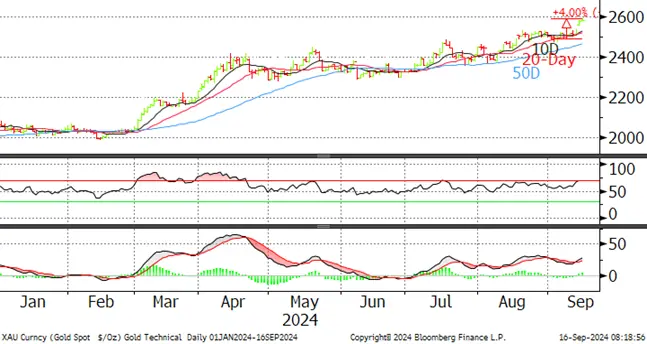

Der Goldpreis hat einen Sprung nach oben in Richtung 2.600 $ gemacht und muss nun nach unten gehen, um die Lücke bei 2.550 $ zu schließen. Der Zuwachs seit Anfang September beträgt 4 %. Dabei zeigen sowohl Momentum-Trader als auch Investoren, die angesichts des finanziellen und geopolitischen Umfelds weitere Zuwächse erwarten, wieder Interesse.

Silber erreichte heute Morgen den Höchststand von 31 $ und verzeichnete damit im September einen Zuwachs von 10 %.

Zu Beginn des Monats September lag das Verhältnis bei 90 und ist nun auf 83 gesunken.

Die aktuelle Lage beim Gold:

Die EZB hat eine Senkung der Zinssätze um 25 Basispunkte vorgenommen. Christine Lagarde hat sich in ihrer Pressekonferenz entsprechend geäußert. Die EZB senkte die Zinssätze um 25 Basispunkte und Christine Lagarde äußerte sich in ihrer Pressekonferenz sehr vorsichtig, da sich Europa weiterhin auf einem schmalen Grat bewegt.

Die Einkaufsmanagerindizes des verarbeitenden Gewerbes in Frankreich, Italien und Deutschland liegen seit April letzten Jahres alle unter 50 (eine Ausnahme stellt Italien im vergangenen März dar).

Ausblick: Der Rückenwind für Gold ist nach wie vor stärker als der Gegenwind für professionelle Anleger. Silber ist überkauft und muss möglicherweise korrigieren, insbesondere wenn Gold diese Lücke füllt.

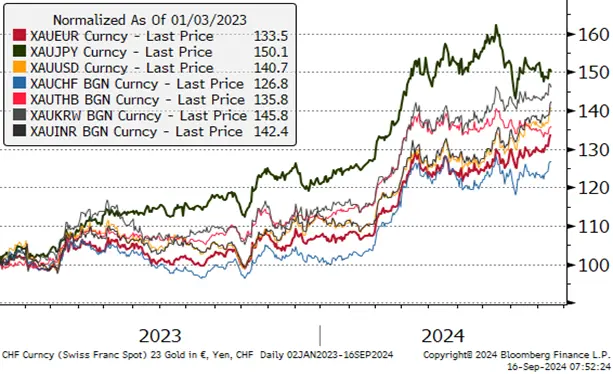

Gold in wichtigen Landeswährungen

Quelle: Bloomberg, StoneX

Die Geldpolitik steht weiterhin im Fokus. Auf der Veranstaltung in Jackson Hole hat der Vorsitzende der Fed, Powell, mehrere wichtige Aussagen getroffen. Die beiden wesentlichsten waren:

"Die Zeit ist reif für eine Anpassung der Politik."

"Wir wollen und begrüßen keine weitere Abkühlung der Arbeitsmarktbedingungen."

Der Goldpreis zeigt seit Jahresbeginn eine positive Tendenz, ebenso wie die technischen Indikatoren.

Quelle: Bloomberg, StoneX

Der Silberpreis zeigt seit Jahresbeginn eine positive Entwicklung. Technische Indikatoren signalisieren eine neutrale Tendenz, wobei die 50-Tage-Linie die 10-Tage-Linie zu übertreffen scheint.

Quelle: Bloomberg, StoneX

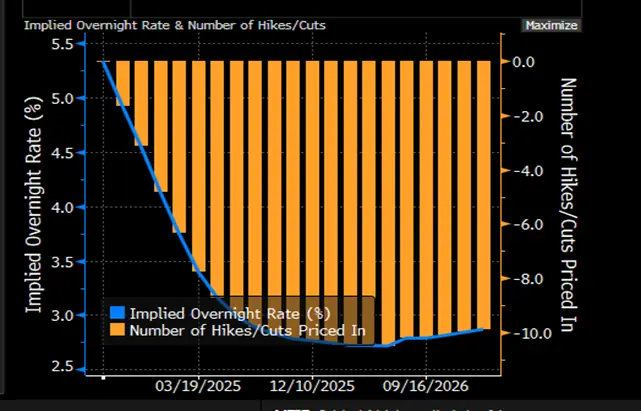

Die Erwartungen an den Swap-Markt sind ausgeglichen, was eine Senkung um 25 oder 50 Punkte auf der September-Sitzung betrifft.

Quelle: Bloomberg

Eine Senkung um 25 Punkte würde Gold kurzfristig wahrscheinlich unterstützen, während eine Anhebung um 50 Punkte den Markt möglicherweise etwas aus dem Tritt bringen würde.

Insgesamt überwiegt der Rückenwind für Gold jedoch den Gegenwind.

Längerfristig überwiegt der Rückenwind bei weitem den Gegenwind, wie in der Notiz von Ende August dargelegt. Edelmetalle – Gesprächspunkte 083024: Gold: Stand der Dinge und wichtigste Einflüsse für die Zukunft

Die wichtigsten Punkte aus dieser Notiz sind folgende:

- Zu den geopolitischen Risiken zählen nicht nur die offenkundigen internationalen Spannungen (Ukraine, Naher Osten, potenzielle Taiwan-Probleme usw.), sondern auch die zahlreichen Wahlen, die in diesem Jahr weltweit stattfinden und für Unsicherheit sorgen.

- Zudem sind zunehmende Handelsspannungen zu verzeichnen. Auch die Spannungen in den Bankensystemen in den drei großen Regionen nehmen zu, insbesondere im Bereich der kleinen und mittleren Unternehmen sowie im Bereich der Immobilien und (in den USA) der Gewerbeimmobilien.

- Die Entstehung des Schattenbankensektors (d. h. unregulierte Transaktionen) erinnert an die Subprime-Probleme von 2007, die 2008 zur globalen Finanzkrise führten.

- Die Aktienkrise von Anfang August (die sich inzwischen mehr als erholt hat) könnte ein Signal dafür sein, dass Aktienbewertungen nicht zu selbstgefällig vorgenommen werden sollten.

- Die anhaltend starken Käufe des öffentlichen Sektors sind nicht nur darauf zurückzuführen, dass sie Tonnage vom Markt nehmen, sondern auch auf das Signal, das sie an die Märkte senden. Der öffentliche Sektor ist nämlich keine Unsicherheit gewohnt.

- Kleinanleger in Asien reagieren auf die positive Marktentwicklung mit Käufen, in der Erwartung noch höherer Preise. Dies gilt ebenso für einige vermögende Privatpersonen, Family Offices und andere Fachleute, die langfristig wieder in den Markt einsteigen wollen.

Gegenwind:

- Verringerung der internationalen politischen oder handelspolitischen Spannungen; Harris hat in dieser Hinsicht einen stärkeren Einfluss als Trump

- Starke inflationäre Kräfte und/oder die damit verbundenen Erwartungen könnten eine Umkehr der Geldpolitik erzwingen

- Rückzug des öffentlichen Sektors (unwahrscheinlich) Erst im Jahr 2013 trennten sich die Profis von ihren Goldbeständen (über 300 Tonnen ETF-Metall gingen direkt in private Hände in China).

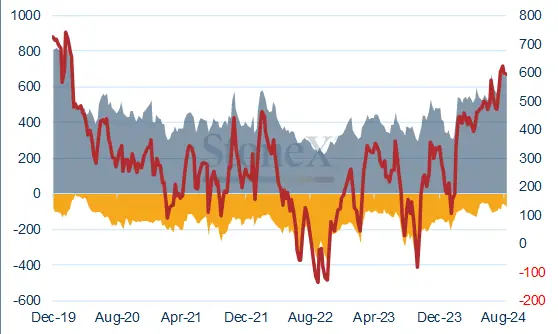

COMEX

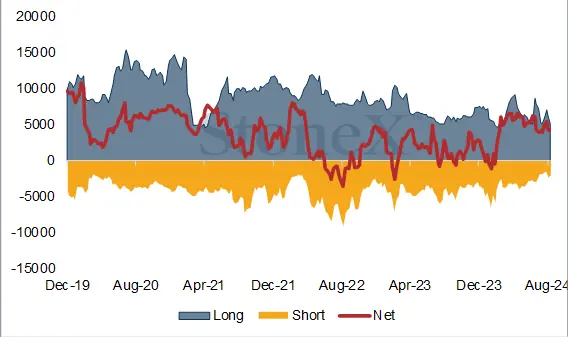

Die Gold-Longpositionen stiegen um 0,7 % (5 t) auf 665, während die Shortpositionen um 16 % (10 t) auf 72 t fielen. Seither ist mit hoher Wahrscheinlichkeit von Short-Eindeckungen auszugehen. Die Netto-Longpositionen gingen um 5 Tonnen auf 592 Tonnen zurück, gegenüber einem 12-Monats-Durchschnitt von 456 Tonnen.

Gold-COMEX-Positionierung von Geldverwaltern (t)

Quelle: CFTC, StoneX

Die Silber-Longpositionen sind um 2 % (9131 t) gesunken, während die Shortpositionen um 208 t (9 %) gefallen sind. Die Netto-Longposition ist um 2 % (77 t) auf 4.222 t gestiegen, was einem 12-Monats-Durchschnitt von 3,25 t entspricht.

COMEX Managed Money Silber Positionierung (t)

Quelle: CFTC, StoneX

Quelle: Bloomberg, StoneX