Jun 2024

Jun 2024

Gold- und Silberpreis-Update: Juni-Trends & Marktanalysen

Von Rhona O'Connell, Head of Market Analysis

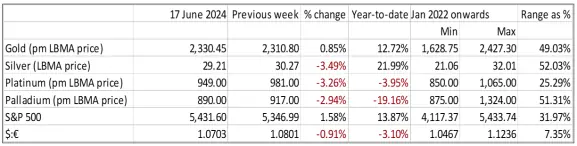

- In der ersten Junihälfte stieg der Goldpreis in der ersten Woche von 2.320 US-Dollar auf 2.380 US-Dollar, bevor er aufgrund starker Arbeitsmarktzahlen und einiger irreführender Presseberichte über Chinas Goldpolitik abrutschte. Die

- Unterstützung unterhalb von 2.290 US-Dollar konnte zunächst gehalten werden, sodass die Preise versuchen, sich oberhalb von 2.300 US-Dollar zu konsolidieren.

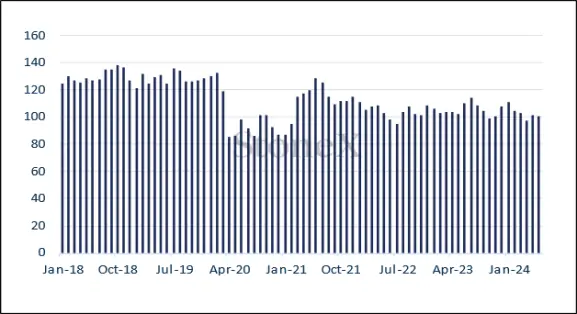

- Silber folgte einem ähnlichen Muster, war jedoch etwas anfälliger als Gold.

- Die Unterstützung bei 29 US-Dollar hat sich als widerstandsfähig erwiesen.

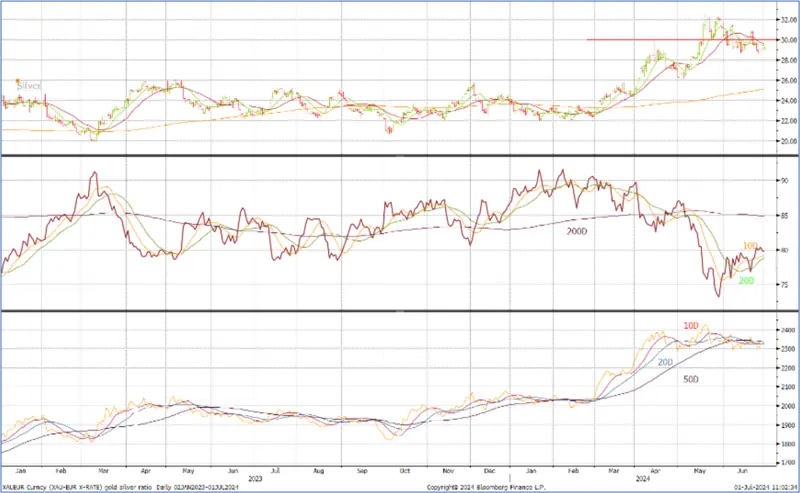

- Das Gold-Silber-Verhältnis stieg über weite Strecken des Berichtszeitraums an und erreichte 80 (von 76), ging dann jedoch wieder zurück und notiert derzeit bei 79.

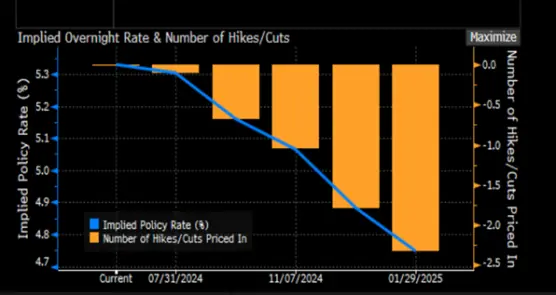

- Die FOMC-Sitzung am Dienstag und Mittwoch führte lediglich zu einer Senkung des Leitzinses, jedoch wurde seitens des Marktes mit einer weiteren Zinssenkung gerechnet, da die Inflation nachließ.

- Die Besorgnis über potenzielle geopolitische Risiken nach den Europawahlen dürfte sich als unterstützend für den Goldpreis erweisen, während die neuen Sanktionen gegen chinesische Produkte eher nebensächlich, jedoch ebenfalls potenziell unterstützend sind.

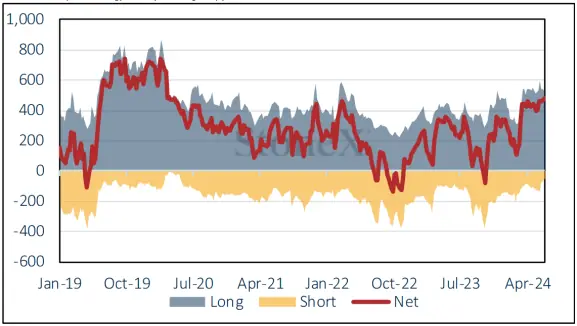

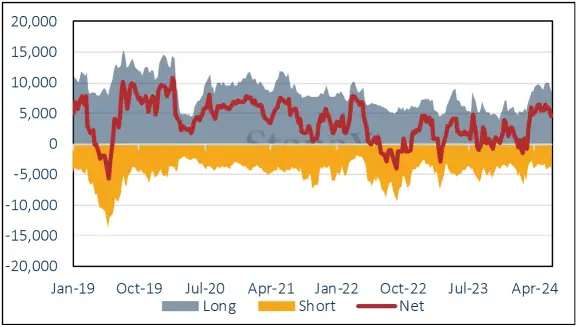

Ausblick: Da die COMEX-Goldpositionen auf beiden Seiten des Marktes schrumpfen und die Leerverkäufe auf den niedrigsten Stand seit Mai 2020 (48 Tonnen) gesunken sind, kann man davon ausgehen, dass der Spekulationsschaum von Gold verschwunden ist. Dies deutet auf eine anhaltende Konsolidierung oberhalb der 2.300 $-Marke hin, macht den Markt aber auch anfällig für starke Bewegungen in beide Richtungen bei unerwarteten externen Entwicklungen. Der Gesamtausblick bleibt aufgrund der geopolitischen und wirtschaftlichen Unsicherheit positiv. Bei Silber sieht es ähnlich aus, ist aber angesichts der insgesamt schwächeren Stimmung an den Metallmärkten (Basis- und Edelmetalle) wahrscheinlich mit einem höheren Risiko verbunden.

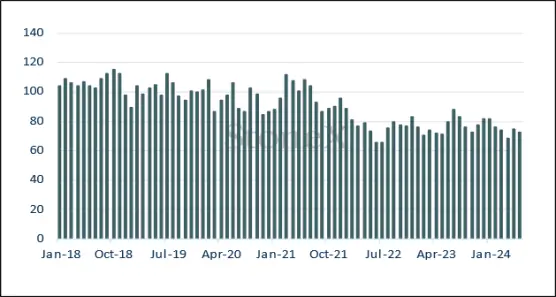

Gold, Silber und das Verhältnis, Januar 2023 bis heute

Quelle: Bloomberg, StoneX

Der Goldpreis stieg in der ersten Juniwoche stetig an, da die physische Nachfrage die Preise stützte und dann einige technisch bedingte Käufe einsetzten, als die Preise über die Marke von 2.350 $ stiegen. Die Bedingungen waren jedoch insgesamt ruhig, da die professionellen Marktteilnehmer auf die US-Arbeitsmarktzahlen warteten, die angesichts des doppelten Mandats der US-Notenbank von 2 % Inflation und "Vollbeschäftigung" eine der wichtigsten Wirtschaftszahlen für die Marktstimmung darstellen. Die Vollbeschäftigung ist ein bewegliches Ziel, aber als Faustregel kann man von 3 % ausgehen, mehr oder weniger. Die US-Arbeitslosenquote wurde zuletzt mit 3,9 % angegeben, so dass theoretisch noch einiges zu tun bleibt, aber der Arbeitsmarkt hat sich in den letzten Monaten insgesamt gut entwickelt, da die Kündigungsrate gesunken ist und einige Unternehmen über Schwierigkeiten bei der Suche nach Arbeitskräften berichten.

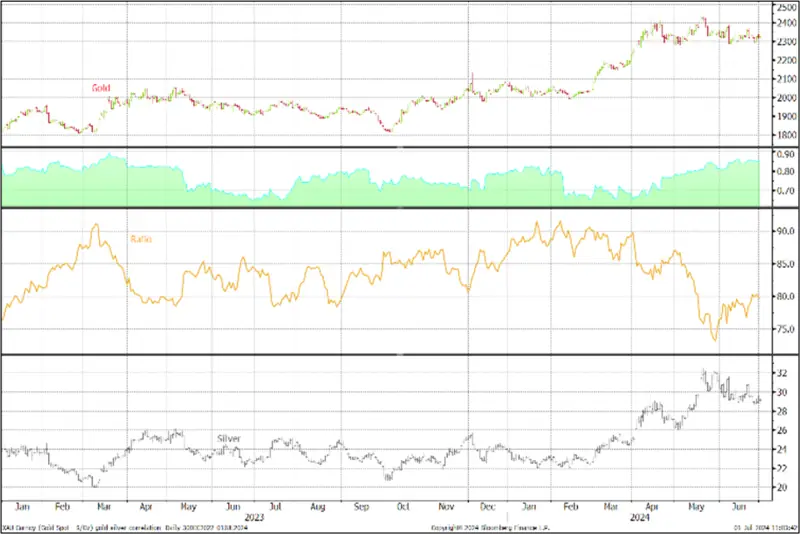

Gold, Silber und Kupfer; Silber korreliert mit Gold mit 0,81 und mit Kupfer mit 0,28

Quelle: Bloomberg, StoneX

Als am Freitag, den 7. Juni die Zahlen für die Lohn- und Gehaltsabrechnungen veröffentlicht wurden, lagen sie weit über den Prognosen der Ökonomen und trieben die Renditen in die Höhe und den Goldpreis in Richtung 2.280 $.

Doch das war noch nicht alles. In den Londoner Morgenstunden veröffentlichte die People's Bank of China ihre Devisenreserven für den Monat Mai, in denen die gemeldeten Goldbestände unverändert geblieben sind. Dies löste in der Presse eine rege Aktivität aus, wobei einige Quellen leicht irreführend waren. Ich habe hier einen Vermerk wiedergegeben, den ich damals verfasst und in unserer Market Intelligence veröffentlicht habe und in dem ich darlege, warum die Position geklärt werden musste.

Von der PBoC gemeldete Goldreserven nach Quartal, Tonnen

Quelle: IMF, StoneX

"Angesichts des Rummels, der in den letzten Jahren um die Bedeutung der Aktivitäten des offiziellen Sektors auf dem Goldmarkt gemacht wurde, und ihrer Bedeutung für das Preisgeschehen und die Signale, die diese Aktivitäten an die Märkte über die Besorgnis des offiziellen Sektors über die Geopolitik und potenzielle Notlagen senden, ist es kaum überraschend, dass die Schlagzeilen heute Morgen von der Tatsache überschwemmt werden, dass China im Mai keine Veränderung seiner Goldreserven gemeldet hat - nachdem 18 Monate in Folge ein Anstieg gemeldet wurde.

Das ist allerdings übertrieben. Die Tatsache, dass die PBoC keine Veränderung der Reserven im Mai (und nur eine sehr geringe Erhöhung im April) bekannt gab, war mit ziemlicher Sicherheit der Auslöser für den Preisrückgang am Vormittag Londoner Zeit, aber er ist nur auf das gestrige Niveau gefallen - kaum ein "Einbruch", wie ihn zumindest eine Agentur bezeichnete. Man darf auch nicht vergessen, dass es in der Vergangenheit mehr als einmal vorkam, dass die PBoC über einen längeren Zeitraum keine Veränderungen bei den Goldreserven meldete und dann Zahlen veröffentlichte, die einen Quantensprung zeigten - was eindeutig darauf hindeutet, dass der Aufbau von Reserven im Laufe der Zeit stattfand, möglicherweise nicht direkt bei der PBoC, sondern vielleicht bei einem anderen Instrument wie einem Staatsfonds, und dann ein Massentransfer stattfand. Beispiele hierfür sind die Wiederaufnahme der Berichterstattung (nach einer langen Zeit des Schweigens), als China die Mitgliedschaft im SZR beantragte, und im Mai 2009, als nach vielen Monaten, in denen 600 Tonnen an Beständen gemeldet wurden, im Mai ein plötzlicher Sprung auf 1.054 Tonnen (Zahlen des IWF) erfolgte. Ich habe vor kurzem eine Untersuchung durchgeführt, bei der ich die inländische Produktion und Nachfrage (Zahlen von Metals Focus), die von der PBoC an den IWF gemeldeten Reserven und die Zahlen der Vereinten Nationen zum internationalen Handel in den letzten zehn Jahren miteinander verrechnet habe, und die Ergebnisse deuten darauf hin, dass das Land über 6.700 Tonnen mehr angehäuft hat als gemeldet. Wenn diese Zahlen auch nur annähernd stimmen und die Quellen von hoher Qualität sind, dann ist es durchaus möglich, dass dieses Metall in der einen oder anderen Form in staatliche Hände gelangt ist.”

Auch wenn es natürlich möglich ist, dass die nächsten Erklärungen zu den Währungsreserven keine Veränderungen bei den Goldbeständen zeigen, wäre es doch äußerst voreilig anzunehmen, dass die chinesische Regierung ihr Goldexposure nicht weiter erhöht.

Der Goldpreis befand sich daher in der Defensive, als die Zahlen zu den Beschäftigtenzahlen außerhalb der Landwirtschaft veröffentlicht wurden und die Preise erneut fielen.

Diese Rückgänge wurden jedoch durch geopolitische Bedenken wieder wettgemacht, da Frankreichs Präsident Macron eine vorgezogene Neuwahl ansetzte, der belgische Premierminister zurücktrat und eine Reihe europäischer Länder sich anscheinend extremeren politischen Parteien, insbesondere der Rechten, zuwenden.

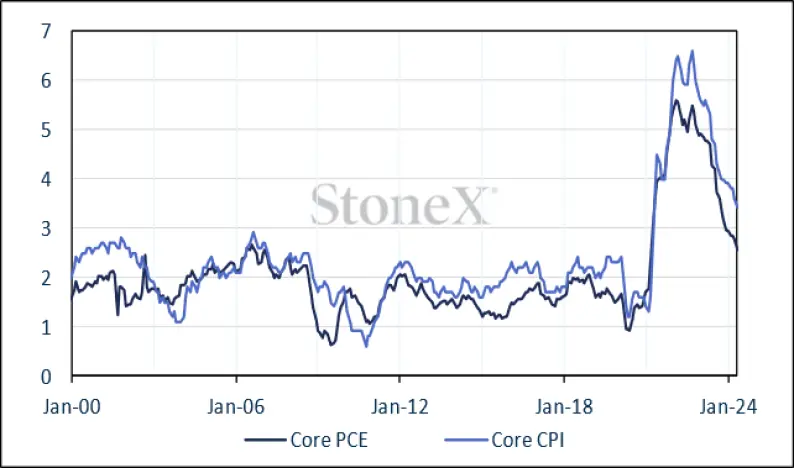

Schließlich erhielt der Markt weiteren Auftrieb, als der US-Erzeugerpreisindex am 13. Mai mit einem Minus von 0,2 % gegenüber dem Vormonat negativ ausfiel, wobei der PPI ohne Nahrungsmittel und Energie mit Null ausgewiesen wurde, während die Prognosen bei 0,3 % lagen. Dies weckte die Erwartungen der Anleihemärkte, dass die Fed im September die Zinsen um 25 Punkte senken würde. In seiner Pressekonferenz im Anschluss an die Juni-Sitzung, in der die FOMC-Mitglieder offenbar nur eine Zinssenkung in diesem Jahr in Aussicht stellten, stellte Jay Powell fest: "Die längerfristigen Inflationserwartungen scheinen nach wie vor gut verankert zu sein, was sich in einem breiten Spektrum von Umfragen bei Haushalten, Unternehmen und Prognostikern sowie in den Messwerten der Finanzmärkte widerspiegelt. Der Median der Projektion im SEP für die gesamte PCE-Inflation liegt bei 2,6 Prozent in diesem Jahr, 2,3 Prozent im nächsten Jahr und 2,0 Prozent im Jahr 2026".

Erwartungen der Anleihemärkte für den Zinszyklus; jetzt wird eine 60%ige Chance für eine Zinssenkung im September gesehen

Quelle: Bloomberg

US-Inflation, Beschäftigung

Im Hintergrund haben sich die börsengehandelten Goldprodukte vorsichtig positiv entwickelt. In der ersten Junihälfte (nach einem Nettogewinn von 8,2 t im Mai) legten die börsengehandelten Goldfonds 4,7 t zu, so dass sie seit Jahresbeginn um 133 t auf 3 093 t gefallen sind (die weltweite Minenproduktion liegt bei etwa 3 700 tpa). Die nordamerikanischen Fonds lagen knapp im Minus (0,1 % oder 2,3 t), während Europa 5,6 t oder 0,4 % zulegte und Asien mit 5,0 t oder 3,0 % weiterhin Interesse zeigte. Silber hat im Berichtszeitraum bei gemischtem Handel um 100 Tonnen (0,5 %) zugelegt, wobei an sechs von insgesamt zehn Tagen Nettozuwächse zu verzeichnen waren, so dass sich der Gesamtbestand auf 21.384 Tonnen erhöhte. Seit Jahresbeginn beläuft sich der Verlust auf 386 t (die weltweite Minenproduktion beträgt ~26.000 tpa).

COMEX; gemischte Stimmung

Aus den Commitments of Traders-Berichten geht hervor, dass die reine Gold-Longposition an der COMEX in den letzten zwei Wochen um nur 19 Tonnen bzw. 3,5 % auf 524 Tonnen gesunken ist, während die reine Shortposition um 40 % auf 48 Tonnen zurückgegangen ist, was die kleinste Position seit Mai 2020 darstellt, so dass die Nettoposition 476 Tonnen beträgt. Die reine Long-Position lag 22 % über dem Zwölfmonatsdurchschnitt, was zwar immer noch etwas übertrieben ist, aber nicht mehr so überwältigend wie noch vor einigen Monaten.Die Silberposition hat ihren COMEX-Überhang weitgehend abgebaut und verringerte sich in den letzten zwei Wochen um 1.613 t, was einem Rückgang um 16 % auf 8.392 t entspricht, während die Short-Position nur geringfügig schrumpfte und nur 55 t oder 1,4 % auf 4.511 t verlor. Damit bleibt die Nettoposition bei 4.511 t und ist die kleinste Netto-Longposition seit Mitte März.

Gold COMEX-Positionierung, Geldverwalter (t)

Quelle: CFTC, StoneX

COMEX Managed Money Silber-Positionierung (t)

Quelle: CFTC, StoneX

Quelle: Bloomberg, StoneX