Jul 2024

Jul 2024

Höhepunkte des Gold- und Silbermarktes: Eine Woche der Schwankungen und Trends

Von Rhona O'Connell, Head of Market Analysis

- Achterbahnwoche für Gold, endet unverändert

- Silber weiterhin im Kampf, beeinflusst durch den Basissektor; fällt um 5%

- Obwohl Silber-ETFs letzte Woche viel Metall aufnahmen

- Indien senkt die Zölle auf Gold und Silberimporte; trifft zunächst, fördert dann die Goldnachfrage

- Chinas physische Goldnachfrage taucht wieder auf

- Gold-Silber-Verhältnis wieder auf 85, nahe den Dreimonatshochs

- US-Politik weiterhin unterstützend, obwohl der Schwung etwas nachlassen könnte Gold-ETFs nahmen letzte Woche 16 Tonnen auf

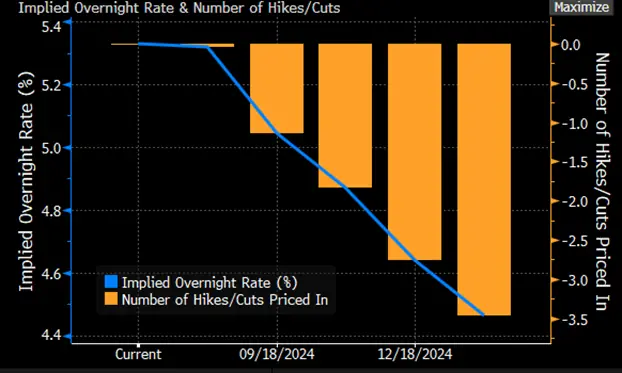

- Swap-Märkte preisen jetzt drei Zinssenkungen in diesem Jahr ein

Ausblick; Der Gesamtausblick für Gold bleibt angesichts von Geopolitik und wirtschaftlicher Unsicherheit positiv, und die Entwicklung der US-Politik wird unterstützend wirken, da ein Bullenfall für beide wahrscheinlichen Präsidentschaftswahlergebnisse gemacht werden kann. Steigende Spannungen im Nahen Osten sind ebenfalls unterstützend, aber es ist fraglich, ob dies bereits eingepreist ist und wir möglicherweise weiterhin auf der Stelle treten.

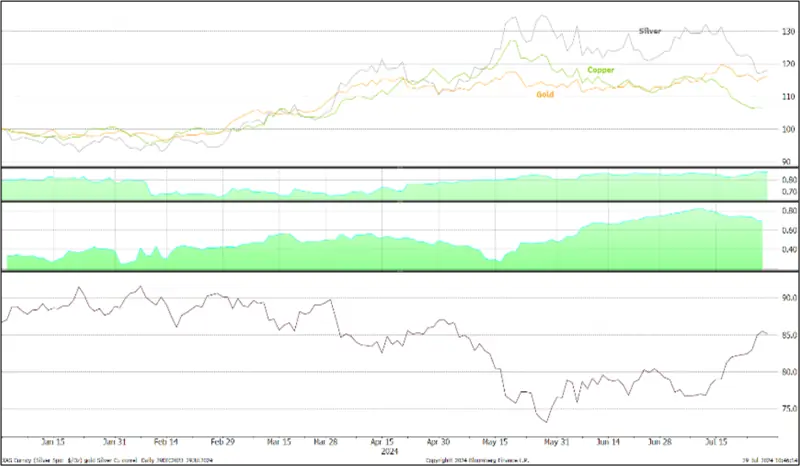

Gold, Silber und das Verhältnis, bisher im Jahr; bullische Verhältnis-Techniken

Quelle: Bloomberg, StoneX

Nach dem Beginn eines neuen Bullenlaufs am 26. Juni bei $2.294, um neue Höchststände von $2.484 am 17. Juli zu erreichen, hat Gold genau die Hälfte dieser Gewinne wieder abgegeben und notiert nun knapp unter $2.390, während wir schreiben. Letzte Woche gab es eine Reihe wechselnder Einflüsse, die alle relevant bleiben. Die Woche endete mit einem Höhepunkt dank eines milden Core PCE in den Vereinigten Staaten, der 2,6% Y/Y und 0,2% M/M betrug und die Erwartungen einer Zinssenkung im September weiter steigerte.

Auf der geopolitischen Front hat die schnelle Unterstützung der Demokraten für Kamala Harris das Präsidentschaftsrennen verschärft, obwohl die allgemeine Ansicht ist, dass Donald Trump ins Weiße Haus zurückkehren wird. Der Kongress könnte geteilt sein, was die Umsetzung von Politiken für beide Parteien schwierig machen könnte. Das Wiederaufleben des Interesses der Demokraten zeigt sich darin, dass Kamala Harris' Kampagne in nur einer Woche $200 Millionen gesammelt hat, mit noch viel mehr, das offenbar folgen wird.

Zur Information hier ein Überblick über die wahrscheinlichsten Mitstreiter (die ersten vier auf der Liste wurden anscheinend zu Treffen diese Woche mit Wirtschaftsführern eingeladen, die Mitglieder des „Leadership Now Project“ sind): -

- Andy Beshear, Gouverneur von Kentucky. 46. Stark pro-choice und pro-Gewerkschaft. Hat Vance zur Rede gestellt, nachdem dieser die Menschen in Ost-Kentucky als „faul“ bezeichnet hatte. Kentucky ist jedoch kein Swing-Staat, was gegen ihn spricht.

- Josh Shapiro, Gouverneur von Pennsylvania. 51. Swing-Staat. Laut Polymarket-Umfragen ist er derzeit der Favorit. Ehemaliger Generalstaatsanwalt von Pennsylvania und bekannt geworden durch seinen Kampf gegen Trump über dessen Politiken und die Abwehr von Trumps Bemühungen, das Wahlergebnis von Pennsylvania 2020 zu kippen, sowie durch seine Haltung zu Trumps Einreiseverbot für Menschen aus mehrheitlich muslimischen Ländern.

- Mark Kelly, Senator für Arizona. 60. Swing-Staat. Militärischer Hintergrund, ehemaliger NASA-Astronaut und Marine-Kampfpilot. Könnte bei Grenzfragen nützlich sein. Schneidet in Umfragen besser ab als Biden gegen Trump und hat eine gute Erfolgsbilanz gegen Trumpianische Gegner.

- Roy Cooper, Gouverneur von North Carolina. 67. Republikanisch geneigter Swing-Staat. Hat erfolgreich Medicaid erweitert, sich gegen Anti-LGBTQ+-Gesetze gewehrt und ein Gesetz abgelehnt, das Abtreibungen nach 12 Wochen verboten hätte. Zweitfavorit

- Wes Moore, Gouverneur von Maryland. 45. Marylands erster schwarzer Gouverneur – was gegen ihn spricht, da Harris Afroamerikanerin ist. Afghanistan-Veteran, gute Erfolgsbilanz im Amt. Staat wird voraussichtlich republikanisch bleiben.

- JB Pritzker, Gouverneur von Illinois. 59. Demokratischer Staat, kein Swing. Wohlhabend, was ein politischer Nachteil sein könnte.

- Pete Buttigieg, Verkehrsminister. 42. Offen schwul, was einige Wähler beeinflussen könnte. Gutes Presseprofil, effektiver Kommunikator. Kommt aus Indiana, einem roten Staat, der wahrscheinlich so bleiben wird.

Auf den physischen Märkten für Gold gibt es klare Anzeichen für ein Wiederaufleben des Interesses. Zunächst senkte die indische Regierung die Einfuhrzölle auf Gold und Silber Mitte letzter Woche von 15% auf 6%. Zunächst führte dies zu einigen Verkäufen, da die Inhaber sich an den neuen, niedrigeren Preis anpassten (die Zölle auf Platin und Palladium wurden ebenfalls gesenkt, von 15,5% auf 6,4%). Der Verkauf hielt jedoch nicht lange an, und nach Perioden, in denen die Inlandspreise unter den internationalen Preisen lagen, wurde schnell ein Aufschlag etabliert.

Gold, bisher im Jahr; technische Indikatoren

Quelle: Bloomberg, StoneX

Ein Grund dafür ist der Versuch, den Schmuggel zu unterbinden, der seit langem ein Merkmal des indischen Goldmarktes ist (Metals Focus schätzt, dass etwa 150 Tonnen im Jahr 2023 nach Indien geschmuggelt wurden). Die Reserve Bank ist auch bereit, Gold in den Binnenmarkt zu liefern, wenn die Nachfrage hoch ist, da die Regierung besorgt über ihre internationale Zahlungsbilanz ist. Gold ist Indiens zweitgrößte Einfuhr nach Öl, und es ist keineswegs das erste Mal, dass die Regierung sich Sorgen über Goldimporte macht, da starke Zuflüsse die Rupie schwächen.

Es beseitigt auch den jüngsten Handel mit Gold-Platin-Legierungen von bis zu 90% Gold und ~5% Platin. Diese zogen einen niedrigeren Zollsatz von 5% nach dem Comprehensive Economic Partnership Act mit den Emiraten (der UAE-CEPA) an. Nach der Einfuhr wurden sie dann geschmolzen und in Goldbarren gegossen, die dann illegal mit dem 15%igen Zolläquivalent verkauft wurden.

Weiter östlich gibt es Anzeichen für ein Wiederaufleben der Goldnachfrage in China. Shanghai liegt jetzt wieder über dem Preis in London, aber der Markt hat noch einen weiten Weg vor sich, um die starken Rückgänge im Schmuckverkauf im ersten Halbjahr dieses Jahres zu überwinden, die laut dem China Gold Council insgesamt um 524 Tonnen zurückgingen. Der Kauf war im ersten Quartal relativ stark, was auf einen Einbruch im zweiten Quartal hinweist. Das heißt, der Verkauf von Barren und Münzen ist Berichten zufolge höher.

Silber leidet weiterhin unter der Schwäche auf den Basismetallmärkten, die wiederum auf die wirtschaftliche Schwäche Chinas und die langsame wirtschaftliche Aktivität in Europa reagieren, obwohl es einige Anzeichen dafür gibt, dass Europa sich zu erholen beginnt. Silber schafft es nicht, mit Gold zu steigen, und das ständige Gerede über Überkapazitäten auf Chinas Solarmarkt, der die physische Nachfrage nach Silber erheblich gesteigert hat – Schätzungen für 2023 zeigen eine Solarnachfrage von 6.017 Tonnen im letzten Jahr, 20% der globalen Verarbeitung (ohne Investitionen) Nachfrage, könnte hier ebenfalls ein Einfluss sein.

In der Zwischenzeit absorbierten Gold-ETFs letzte Woche netto 16 Tonnen, was die Netto-Zugänge im Juli auf 47 Tonnen erhöhte und die bisherigen Verluste im Jahr auf 76 Tonnen für Bestände von 3.150 Tonnen verringerte. Die weltweite Minenproduktion beträgt ~3.750 Tonnen. Silber-ETFs scheinen Schnäppchenjäger gefunden zu haben, da letzte Woche vier Tage mit Netto-Zugängen verzeichnet wurden, mit einem Netto-Gewinn von 684 Tonnen über die Woche, 702 Tonnen im bisherigen Monat und einem bisherigen Jahresgewinn von 393 Tonnen. Die weltweite Minenproduktion beträgt ~25.800 Tonnen pro Jahr. Die technischen Indikatoren sehen ebenfalls nicht gut aus, mit negativen Formationen der gleitenden Durchschnitte und dem MACD, der seit dem 18. Juli negativ ist.

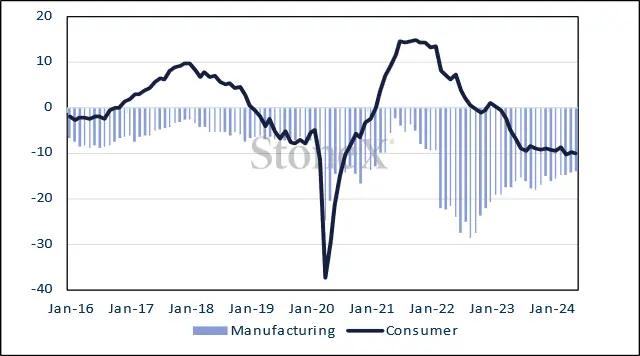

US Core PCE, CPI

Quelle: Bloomberg, StoneX

EU Confidence Measures

Quelle: Bloomberg, StoneX

Zusätzlich erwähnten wir in den letzten zwei Wochen, dass die technischen Indikatoren des Gold-Silber-Verhältnisses bullisch werden; der 10-Tage-Durchschnitt liegt jetzt noch weiter über dem 20-Tage-Durchschnitt, was weiterhin schlechte Vorzeichen für Silber bedeuten könnte.

Silber, bisher im Jahr; technische Indikatoren

Quelle: Bloomberg, StoneX

Gold, Silber und Kupfer: Korrelation von Silber mit Gold, 0,87; mit Kupfer, 0,69

– diesmal lockerer mit Kupfer und enger mit Gold

Quelle: Bloomberg, StoneX

Die Erwartungen der Anleihemärkte für den Zinszyklus; jetzt mit einer Wahrscheinlichkeit von 110% für eine Zinssenkung im September, 65% im November und 93% für eine im Dezember, um das Jahr bei 4,46% zu schließen.

Quelle: Bloomberg

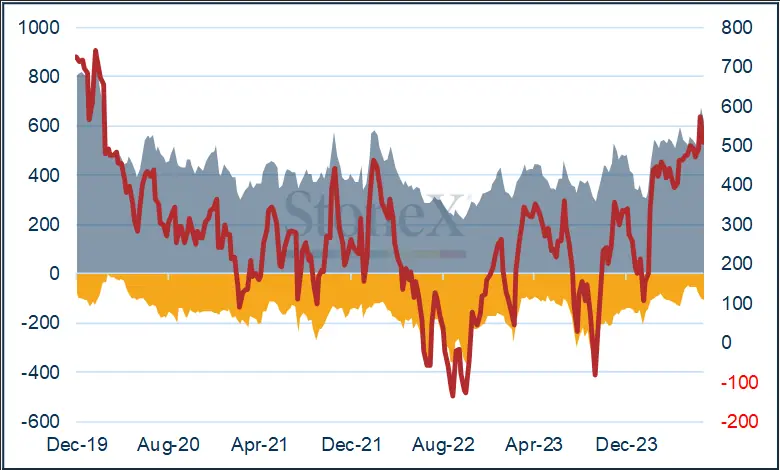

COMEX

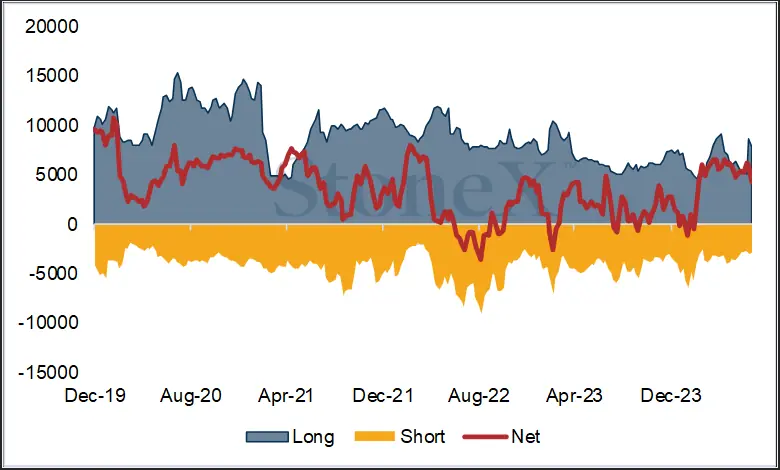

Sowohl Gold als auch Silber standen in der Woche bis zum 23. Juli unter Druck, wobei Gold um 2,7% auf $2.401 fiel und Silber um 7% auf $29,10. Die Gold-Long-Positionen fielen um 9% oder 58 Tonnen auf 615 Tonnen; die Short-Positionen stiegen um 9% auf 109 Tonnen. Netto-Long-Position von 574 Tonnen auf 507 Tonnen gesunken. Die Silber-Long-Positionen fielen um 21% auf 1.926 Tonnen und die Short-Positionen verringerten sich marginal um 3% oder 103 Tonnen auf 2.881 Tonnen. Netto-Long-Position um 30% auf 4.173 Tonnen gesunken.

Gold COMEX Positionierung, Geldmanager (t)

Quelle: CFTC, StoneX

COMEX Managed Money Silver Positionierung (t)

Quelle: CFTC, StoneX

Quelle: Bloomberg, StoneX