Aug 2024

Aug 2024

Gold- und Silbermarkt-Update: Turbulenzen, Trends und der Einfluss der Fed

Von Rhona O'Connell, Head of Market Analysis

- Gold erfüllt seine übliche Rolle als Versicherungspolice inmitten der Turbulenzen am Aktienmarkt

- Silber machte letzte Woche einige Verluste wett und fiel dann zum Wochenwechsel stark, um diese Gewinne wieder zunichte zu machen; überverkauft bei $27

- Silber-ETFs waren letzte Woche uneinheitlich, Nettozugänge

- Gold-ETFs ebenfalls uneinheitlich, aber kleine Nettorücknahmen; technische Daten werden neutral bis negativ

- Gold:Silber-Ratio jetzt bei 88, dem höchsten Stand seit Anfang Februar; überkauft

- Schlagzeilen in der Presse, dass die Fed "hinter der Kurve" sei

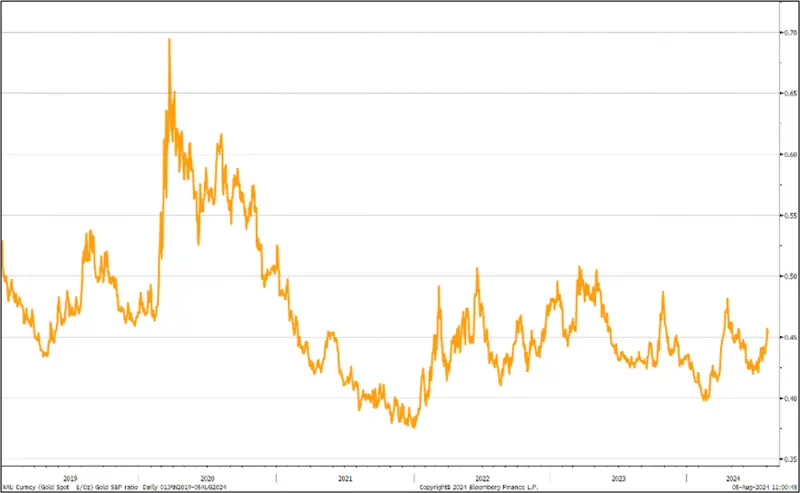

- Das Gold/S&P-Verhältnis hat seit Ende Juni um 9% zugelegt

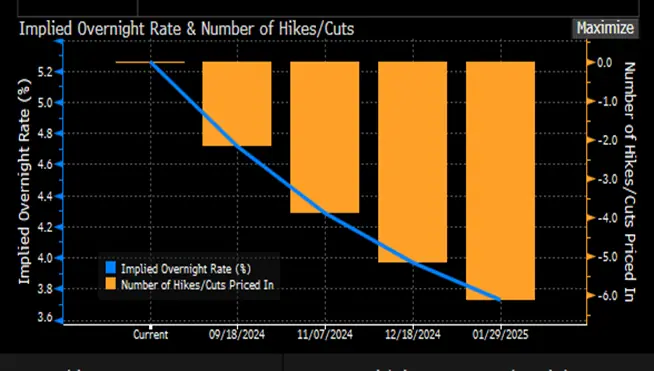

- Die Swap-Märkte preisen jetzt eine Zinssenkung um 125 Punkte in diesem Jahr ein

Ausblick: Kurzfristig könnte der Goldpreis unter Druck bleiben, aber die allgemeinen Aussichten sind aufgrund der geopolitischen und wirtschaftlichen Unsicherheiten positiv, und die Entwicklung der politischen Szene in den USA wird weiterhin unterstützend wirken, da beide wahrscheinlichen Ergebnisse der Präsidentschaftswahlen für eine Hausse sprechen. Die zunehmenden Spannungen im Nahen Osten sind ebenfalls förderlich, und die Fragilität der Aktienmärkte ist ein weiteres positives Element, auch wenn es ein wenig dauern könnte, bis sich dies entwickelt. Silber ist auf die Wirtschaftsaussichten abgestimmt, und obwohl das Gold-Silber-Verhältnis überkauft ist, dürfte es sich weiterhin unterdurchschnittlich entwickeln.

Gold/S&P-Verhältnis Januar 2019 bis heute

Quelle: Bloomberg, StoneX

Vor etwa einem Jahr sprachen die Märkte darüber, dass die US-Notenbank und der Offenmarktausschuss (FOMC) in Bezug auf Zinserhöhungen zu viel zu spät gehandelt hatten, und es gab Befürchtungen über eine Rezession sowie Druck auf kleine bis mittlere Industrien und den mittleren Bankensektor. All dies wirkte sich positiv auf den Goldpreis aus.

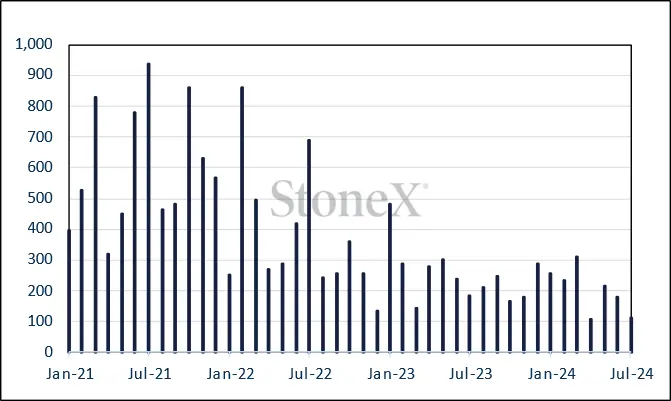

US-Non-Farm-Payrolls

Quelle: Bloomberg, StoneX

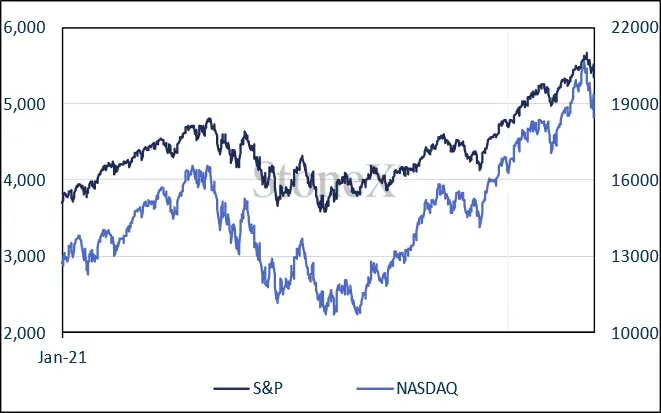

S&P, NASDAQ

Quelle: Bloomberg, StoneX

Nach einer langen Zeit, in der die Widerstandsfähigkeit der US-Wirtschaft viele Ökonomen, nicht nur in der Fed, verblüfft hat, sind nun vor allem die jüngsten US-Wirtschaftszahlen im Gespräch, die auf eine Rezession hindeuten könnten, und es gibt Andeutungen, dass die Fed zu lange untätig geblieben ist, dass sie noch vor Jahresende drei Zinssenkungen vornehmen könnte oder dass sogar eine Senkung um 50 Punkte bevorstehen könnte.

All dies ist auch für den Goldpreis förderlich (es sei denn, es kommt gar nicht dazu).

Ende letzter Woche gerieten die US-Aktienmärkte nach unter den Erwartungen liegenden Beschäftigungszahlen und einem Anstieg der Arbeitslosigkeit unter Druck, wobei der S&P im Tagesverlauf 1,8 % und der NASDAQ 3,4 % verloren. Die Befürchtung, dass die US-Performance bedroht sei, griff auf die asiatischen Märkte über und führte zu einer Art Routine. Der Nikkei wurde besonders hart getroffen, zum einen, weil es sich um einen tiefen und liquiden Markt handelt, zum anderen aber auch als Reaktion auf die Änderung der Politik der Bank of Japan und den damit verbundenen Anstieg des Yen gegenüber dem Dollar um 12 % in den letzten vier Wochen.

Gold und S&P vor dem COVID-Absturz

DerGoldpreis fiel zunächst mit den Aktienmärkten, bevor er sich leicht erholte, steht aber immer noch unter einem gewissen Druck. Dies ist nicht ungewöhnlich, denn wenn die Aktienmärkte stark fallen, wird Gold häufig als Risikoabsicherung verkauft, um Liquidität für mögliche Nachschussforderungen zu beschaffen. Diese Verkäufer bauen ihre Positionen dann fast immer wieder auf, wenn sich der Staub gelegt hat. Ein gutes Beispiel dafür ist die Leistung von Gold während der Kernschmelze zu Beginn des COVID; Gold fiel zusammen mit allen anderen Werten, machte aber seine Verluste innerhalb von vier Wochen wieder wett, während der S&P sechs Monate brauchte, um sich wieder aufzurappeln.

Gold könnte also in nächster Zeit noch etwas unter Druck stehen, aber die externen Kräfte sprechen für höhere Preise. Silber hingegen könnte es schwer haben.

Gold, seit Jahresbeginn; die technischen Indikatoren sind neutral bis rückläufig

Quelle: Bloomberg, StoneX

Silber leidet nach wie vor unter der überbordenden Schwäche der NE-Metallmärkte, und die jüngsten Konjunkturdaten, die zum Teil für die Einbrüche an den Aktienmärkten verantwortlich waren, haben den Silberpreis weiter geschwächt, der nun alle Gewinne, die er bis Juli erzielt hatte, wieder aufgeholt hat. In der letzten Woche haben wir auf das häufige Gerede über chinesische Überkapazitäten auf dem Solarmarkt hingewiesen, die die Stimmung auf dem Silbermarkt beeinträchtigen könnten; es gibt wenig Grund, diese Ansicht zu ändern. Die Analyse von Metals Focus für das Jahr 2023 zeigt eine Solarnachfrage von 6.017 Tonnen im vergangenen Jahr, was 20 % der weltweiten Nachfrage nach Solarprodukten (ohne Investitionen) entspricht.

Silber, seit Jahresbeginn; technische Indikatoren

Quelle: Bloomberg, StoneX

Die börsengehandelten Goldfonds entwickelten sich in der vergangenen Woche uneinheitlich, mit drei Rücknahmetagen und einem kleinen Verlust von insgesamt 3,4 Tonnen, wodurch sich die Verluste im bisherigen Jahresverlauf auf 76 Tonnen bei einem Bestand von 3.146 Tonnen belaufen. Die weltweite Minenproduktion beträgt ~3.750 t. Silber-ETFs waren ebenfalls uneinheitlich und verzeichneten an drei Tagen Zuwächse von 150 Tonnen im Laufe der Woche, so dass sie seit Jahresbeginn um 568 Tonnen gestiegen sind. Die weltweite Minenproduktion beträgt ~25.800tpa.

Silber, seit Jahresbeginn; technische Indikatoren

Quelle: Bloomberg, StoneX

Die Erwartungen der Anleihemärkte für den Zinszyklus; sie sehen jetzt eine 219%ige Chance für eine Zinssenkung im September, was bedeutet, dass sie 50 Punkte, 170% für November und 128 Punkte für Dezember abziehen, um das Jahr bei 3,97% zu beenden

Quelle: Bloomberg

COMEX

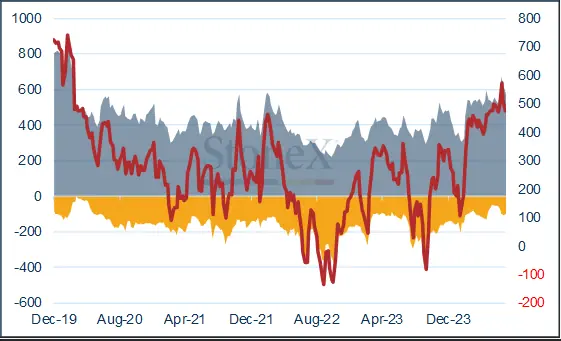

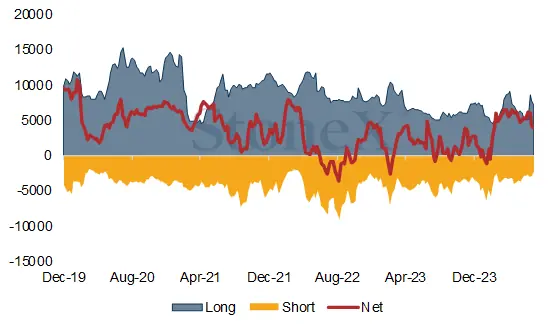

Gold verzeichnete in der Woche bis zum30. Juli leichte Gewinne und stieg um 0,6 % auf 2.411 $, während Silber erneut nachgab und 2,3 % verlor und bei 28,37 $ schloss. Die offenen Longpositionen bei Gold gingen um 6 % oder 38 Tonnen auf 577 Tonnen zurück; die offenen Shortpositionen sanken um 5 % auf 103 Tonnen. Die Netto-Longposition sank von 507 t auf 474 t. Bei Silber sanken die direkten Longpositionen um 11 % auf 6.092 t und die Shortpositionen verringerten sich um 25 % oder 103 t auf 2.128 t. Die Netto-Longposition ging um 4% auf 3.964 t zurück.

Gold COMEX-Positionierung, Geldverwalter (t)

Quelle: CFTC, StoneX

COMEX-Positionierung von Managed Money bei Silber (t)

Quelle: CFTC, StoneX

Quelle: Bloomberg, StoneX