Jan 2024

Jan 2024

Gold startet gut in ein scheinbar lebhaftes Jahr

Von StoneX Bullion

- Die Aussichten für Gold für dieses Jahr sind aufgrund einer Reihe von Unsicherheiten positiv. Während wir diesen Artikel schreiben, wird Gold bei 2.045 $ gehandelt

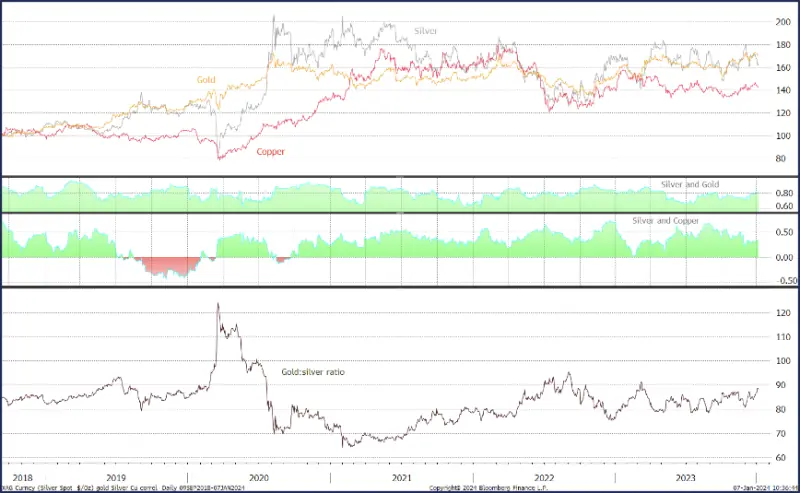

- Silber ist aufgrund der gleichen wirtschaftlichen Unsicherheiten weniger positiv – was historisch ungewöhnlich ist; während wir diesen Artikel schreiben, wird Silber bei 23,16 $ gehandelt

- Kurzfristig reagiert Gold weiterhin auf die Renditen und ist der Indikator für die Finanzerwartungen

- Die Silber-ETPs verloren im vergangenen Jahr den Gegenwert der weltweiten Minenproduktion von drei Wochen

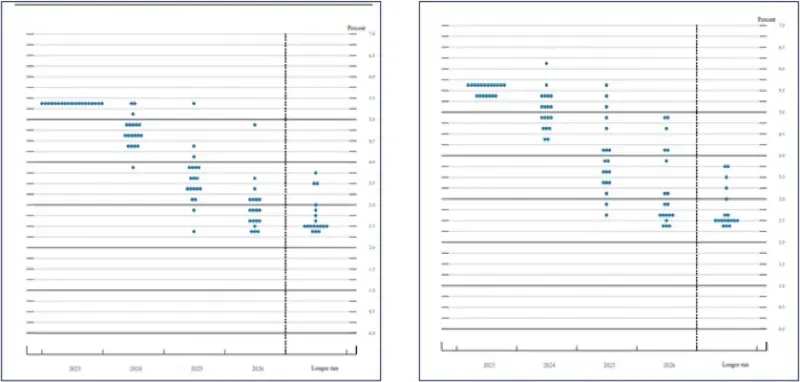

- Wir gehen davon aus, dass die Zinssenkungen der Fed in der zweiten Hälfte dieses Jahres beginnen werden. PCE-Kernrate ist ermutigend, aber es gibt noch mehr zu tun

Gold-Chart technisch, Sechs-Monats-Sicht; deutlich unter dem 10D-MA, über den langfristigen Durchschnittswerten. MACD (ein wichtiger kurzfristiger Indikator) leicht negativ

Quelle: Bloomberg, StoneX

FOMC FED Zinsraten Aussichten

Dezember - September

Quelle: The Federal Reserve

Als wir das letzte Mal schrieben, hatte das FOMC seine Sitzung im Dezember abgeschlossen, und wie wir damals feststellten, „fassten die Märkte das Ergebnis der letzten Sitzung des Bundeskommites des freien Marktes der US-Notenbank im Jahr 2023 als (erneut) eine einfachere Zinsprognose auf, als dies wahrscheinlich der Fall sein wird.“ Als die Erklärung herauskam und die Pressekonferenz des Vorsitzenden Powell begann, fielen die Renditen stark und Gold stieg von 1.982 $ auf einen Schlusskurs von 2.025 $ in den Vereinigten Staaten und testete am folgenden Tag die Marke von 2.050 $, was einem Zuwachs von 3,4 % entspricht.“

Jetzt haben wir das Protokoll dieser Sitzung und wie immer steckt der Teufel im Detail.

Positiv für Gold ist, dass es im Protokoll heißt, „das langsamere Wachstum des Arbeitseinkommens und die verstärkte Nutzung von Krediten zu schwächeren Konsumausgaben beitragen könnten.“ Bei vielen Arten von Verbraucherkrediten steigen die Ausfallquoten. Und darüber hinaus verzeichnen einige kleine Unternehmen bereits verschärfte Kreditbedingungen und steigende Zahlungsausfälle.“

Dies spricht für das Argument über das Bankenrisiko, das zumindest diesem Autor immer wieder Anlass zur Sorge gab und weiterhin eine potenzielle Stütze für Gold darstellt – denken Sie daran, wie Gold im März und Mai letzten Jahres zum Leben erwachte, als wir eine Banken-„Krise“ hatten, obwohl die Fed und die Schweizerische Nationalbank die Probleme schnell angingen.

Besonders interessant ist, dass einige Teilnehmer der Ansicht sind, dass die Verbesserung des Angebots aufgrund besserer Lieferketten und des Arbeitskräfteangebots weitgehend abgeschlossen ist; Dies impliziert, dass weitere Fortschritte bei der Reduzierung der Inflation „hauptsächlich aus einer weiteren Abschwächung der Produkt- und Arbeitsnachfrage resultieren könnten, wobei die restriktive Geldpolitik weiterhin eine zentrale Rolle spielt“. Während die Teilnehmer der Meinung waren, dass „der Leitzins in diesem Straffungszyklus wahrscheinlich seinen Höchststand oder nahe daran erreichen wird“, wiesen sie darauf hin, dass der tatsächliche politische Kurs davon abhängen wird, wie sich die Wirtschaft entwickelt. Auch dass die Aussichten mit einem „ungewöhnlich hohen Maß an Unsicherheit“ verbunden seien. Mehrere stellten fest, dass „die Umstände es rechtfertigen könnten, den Zielbereich länger als derzeit erwartet auf seinem aktuellen Wert zu belassen“.

Auch wenn davon ausgegangen wird, dass die Rate ihren Höchststand erreicht oder nahe daran liegt, schließt der Ausschuss eine weitere Festigung nicht aus, wenn „die Gesamtheit der eingehenden Daten, die sich entwickelnden Aussichten und das Gleichgewicht der Risiken“ dies rechtfertigen.

Rechnet man all dies mit den neuesten Wirtschaftszahlen zusammen (insbesondere den Beschäftigungszahlen außerhalb der Landwirtschaft Ende letzter Woche), steigt die Beschäftigung im verarbeitenden Gewerbe weiter an und das Wirtschaftswachstum wächst immer noch, wenn auch langsamer als zuvor.

Auf dieser Grundlage herrscht also ein erhebliches Maß an Unsicherheit über die Aussichten für die US-Wirtschaft, und das breitet sich auch nach Europa aus, während die chinesische Wirtschaft noch nicht über den Berg ist.

Gold lebt tendenziell von der Unsicherheit (und natürlich dürfen wir die Geopolitik nicht vergessen, die derzeit unterstützend wirkt, und aus humanitären Gründen müssen wir hoffen, dass sich das umkehrt), und das bedeutet, dass die Aussichten für den Goldpreis weiterhin positiv sind.

Für Silber sollte ein optimistischer Goldausblick theoretisch eine noch optimistischere Prognose für Silber bedeuten, aber derzeit halten die wirtschaftlichen Unsicherheiten Silber vergleichsweise gedämpft und das Verhältnis zwischen beiden dürfte in den nächsten Monaten eher steigen als schrumpfen.

Gold, Silber und das Verhältnis; Korrelation von Silber zu Gold und zu Kupfer

Quelle: Bloomberg, StoneX

Gold und die zwei- und zehnjährigen Renditen, Januar 2021 bis heute

Börsengehandelte Produkte

Im ETP-Sektor zeigten die neuesten Zahlen des World Gold Council (der zuverlässigsten Quelle) einen Rückgang um 239 Tonnen im Jahr 2023 bis zum 15. Dezember (Mittelabfluss von 14,0 Milliarden US-Dollar); Nachfolgende Zahlen von Bloomberg, das nicht ganz so viele Fonds abdeckt wie der WGC, deuten auf einen weiteren Rückgang von 12 Tonnen in den letzten zwei Wochen hin, sodass für das Jahr ein geschätzter Rückgang von 251 Tonnen auf 3.213 Tonnen verbleibt. Die weltweite Minenproduktion beträgt etwa 3.650 Tonnen. Die letzte Woche des Jahres stand im Zeichen der Erlösung.

Silber-ETPs blieben im Dezember gemischt und starteten negativ ins Jahr 2024. Im Gesamtjahr sanken die Silber-ETPs von 23.296 t auf 21.770 t (die weltweite Minenproduktion betrug etwa 26.500 t). Es handelte sich also um einen Rückgang um 1.526 Tonnen, was der weltweiten Minenproduktion von drei Wochen entspricht.

Gold-Spotpreis im Vergleich zu ETF-Beständen

Futures-Positionierung;

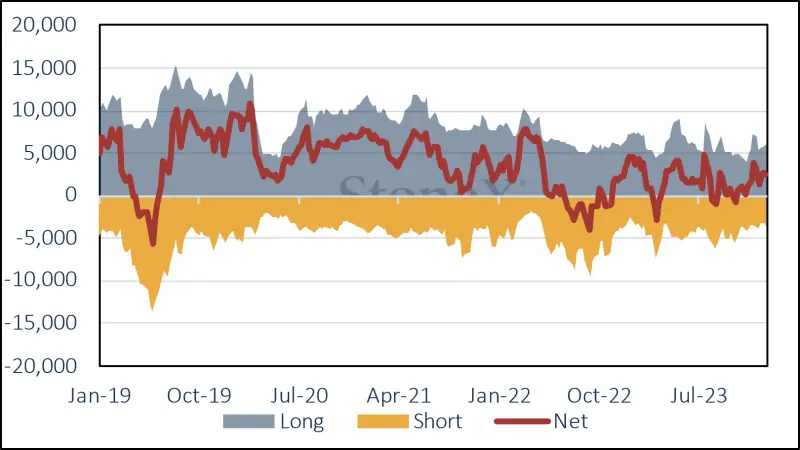

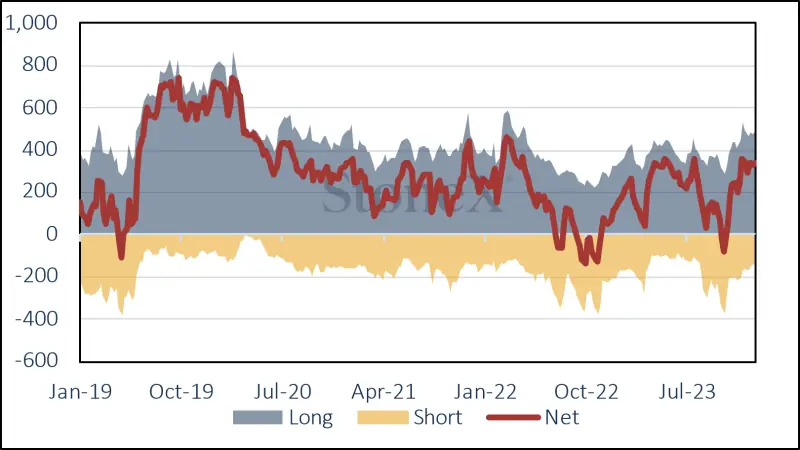

In der Woche bis zum 2. Januar verzeichneten die verwalteten Positionen in Gold einen sehr geringen Anstieg der Long-Positionen und einen Rückgang der Short-Positionen, so dass die Nettoposition bei einer Long-Position von 339 Tonnen blieb, gegenüber einem Zwölfmonatsdurchschnitt von 221 Tonnen; bei Silber gab es einen Anstieg auf beiden Seiten; 5% bzw. 302 Tonnen bei Longs und ein Anstieg um 13% bzw. 421 Tonnen bei Shorts, wodurch sich die Netto-Longposition von 2,700 Tonnen auf 2.581 Tonnen verringerte – obwohl dies immer noch deutlich über dem Zwölfmonatsdurchschnitt von 1.686 Tonnen liegt.

Ende 2022 wies Gold eine Netto-Long-Position von 158 Tonnen auf und Ende 2023 betrug diese Position 218 Tonnen; Die Netto-Long-Position bei Silber betrug 4.632 Tonnen und war zum Jahresende auf 2.700 Tonnen gesunken, was die mangelnde Attraktivität von Silber im letzten Jahr im Vergleich zu Gold zeigt. Vorerst liegt Silber noch unter einer gewissen Eintrübung. Die Short-Position an der COMEX deutet zwar darauf hin, dass eine Erholung der Short-Deckung möglich ist, und die langfristigen Fundamentaldaten der Nachfrage sind stark, aber es ist mehr als wahrscheinlich, dass Silber kurzfristig Schwierigkeiten haben wird.

COMEX Gold Positionierung, Money Managers (t)

COMEX Managed Money Silber Positionierung (t)