Aug 2024

Aug 2024

Tygodniowe podsumowanie StoneX Bullion - 12 sierpnia 2024

Przez Rhona O'Connell, Head of Market Analysis

- Złoto szybko odrobiło większość strat spowodowanych przez spadki akcji w poprzedni poniedziałek.

- Srebro traci swoją ostrożność, osiągając lepsze wyniki niż złoto.

- Zyski netto pozostają marginalne.

- Akcje odzyskały równowagę po zmienności sprzed tygodnia.

- Wyjaśnienie dotyczące transakcji carry trade na jenie.

- ETF na złoto i srebro są w trendzie mieszanym, z kilkoma dużymi umorzeniami netto przewyższającymi ostrożne zakupy.

- Stosunek złota do srebra nieznacznie spadł, wynosząc obecnie poniżej 88.

- Wskaźnik złoto/S&P skorygował się po łagodnym nadmiernym rozszerzeniu.

- Rentowności 10-letnich obligacji USA zakończyły tydzień bez zmian, podczas gdy rentowności 2-letnich spadły o 0,12%.

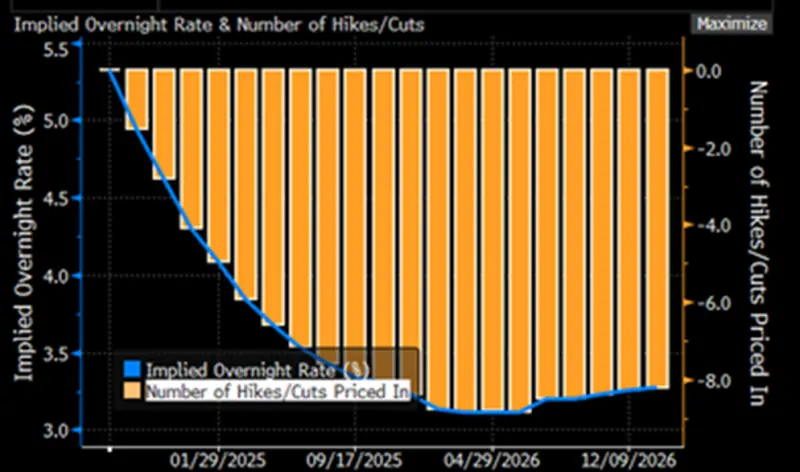

- Rynki swapowe nadal wyceniają cięcia stóp procentowych o 125 punktów bazowych w tym roku, z oczekiwaniami na 50 punktów we wrześniu.

- Dane dotyczące PPI i CPI w USA będą publikowane w tym tygodniu.

Prognoza: Złoto, które na początku zeszłego tygodnia ponownie potwierdziło swoją rolę jako bezpieczna przystań w obliczu wahań na rynku akcji, prawdopodobnie utrzyma swoją obecną bazę inwestorów, a być może przyciągnie nowych. Obecne warunki pozostają stabilne. Dane z minionego tygodnia wskazują na dalsze spowolnienie gospodarcze, co zwiększa oczekiwania na obniżkę stóp procentowych o 50 punktów bazowych we wrześniu. W przypadku braku takiej decyzji, złoto może odnotować spadek, jednak długoterminowe perspektywy pozostają pozytywne. Srebro stopniowo wychodzi z okresu stagnacji i może zacząć odżywać, choć będzie potrzebować wsparcia ze strony złota.

Wydarzenia na rynku akcji w zeszłym tygodniu były wynikiem słabych danych gospodarczych z USA oraz konsekwencji wycofywania się z transakcji opartych na japońskim jenie po podwyżce stóp procentowych przez Bank Japonii. Choć bank ten nie zmienił samej stopy procentowej, jego stanowisko uległo nieznacznej modyfikacji. Wicegubernator zapowiedział, że kolejne podwyżki będą uzależnione od stabilniejszych warunków rynkowych.

Zwrócono uwagę, że bank centralny powinien wyznaczać kierunek dla rynków, a nie za nimi podążać, co wydaje się uzasadnione.

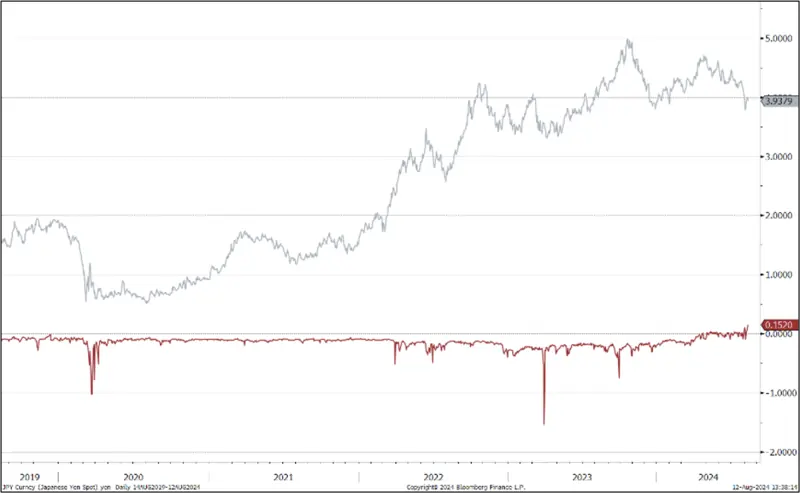

Rentowność 10-letnich obligacji Japonii i USA; perspektywa pięcioletnia

Źródło: Bloomberg, StoneX

Tymczasem wyjaśnimy strategię carry trade na jenie. Polega ona na zaciąganiu tanich pożyczek w jenach, a następnie inwestowaniu tych środków w aktywa i waluty o wyższym oprocentowaniu. Ta strategia zyskała popularność na początku XXI wieku, gdy Bank Japonii znacząco obniżył stopy procentowe po pęknięciu bańki na rynku aktywów, co przyciągnęło inwestorów krajowych i zagranicznych. Carry trade zazwyczaj jest strategią krótkoterminową. Przykładem może być sytuacja z października ubiegłego roku, gdy różnica między rentownościami 10-letnich obligacji USA i Japonii wynosiła aż 5,2%.

Choć podwyżka docelowej stopy procentowej do 0,25% może wydawać się niewielka, wywołała ona silne reakcje na rynkach, sygnalizując zmianę polityki. Jak to często bywa, kluczowym czynnikiem wpływającym na wyniki rynkowe są oczekiwania.

Odwrócenie strategii carry trade wymagało sprzedaży aktywów zakupionych za pożyczone jeny, co było główną przyczyną spadków na rynkach akcji i cen ropy naftowej w zeszłym tygodniu. Jednak zmienność na rynkach była krótkotrwała. Jak pokazuje wykres, indeksy VIX (mierzący zmienność na rynku akcji) oraz MOVE (mierzący zmienność na rynku obligacji) odzyskały większość wcześniejszych wzrostów, choć wciąż utrzymują się na relatywnie wysokich poziomach.

Liczba nowych bezrobotnych w USA

Źródło: Bloomberg, StoneX

VIX, MOVE

Źródło: Bloomberg, StoneX

Złoto i indeks S&P po pandemii COVID-19

Źródło: Bloomberg, StoneX

W zeszłym tygodniu zauważyliśmy: „Złoto początkowo spadło razem z rynkami akcji, po czym delikatnie odbiło, ale pozostaje pod pewną presją. To zjawisko nie jest niczym niezwykłym; zazwyczaj, gdy rynki akcji gwałtownie spadają, złoto jest sprzedawane w celu uzyskania płynności na pokrycie wezwań do uzupełnienia depozytów zabezpieczających. W większości przypadków sprzedający odtwarzają swoje pozycje, gdy sytuacja na rynkach się uspokaja. Przykładem może być sytuacja podczas załamania na początku pandemii COVID-19: złoto początkowo spadło, ale w ciągu czterech tygodni odrobiło straty, podczas gdy indeks S&P potrzebował sześciu miesięcy, aby wrócić do poprzednich poziomów.” Te obserwacje pozostają aktualne.

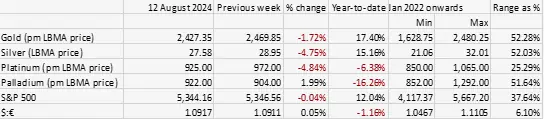

Obecnie ceny złota rosną nieznacznie w oczekiwaniu na publikację danych o PPI i CPI w USA, które mają być ogłoszone odpowiednio we wtorek i środę tego tygodnia. Prognozy wskazują, że wskaźnik PPI oraz bazowy PPI wyniosą po 0,2% miesiąc do miesiąca oraz odpowiednio 2,3% i 2,7% rok do roku. Analogiczne dane dla CPI prognozowane są na poziomie 0,2% miesiąc do miesiąca oraz 3,0% i 3,2% rok do roku. Wyniki sprzedaży detalicznej, których publikacja również planowana jest w tym tygodniu, będą kluczowym wskaźnikiem dla oceny stanu gospodarki USA w kontekście restrykcyjnej polityki Fed. Dane wyższe od oczekiwań mogą prowadzić do redukcji długich pozycji na rynku złota, choć taki ruch prawdopodobnie będzie krótkotrwały.

Złoto od początku roku; wskaźniki techniczne na plusie

Źródło: Bloomberg, StoneX

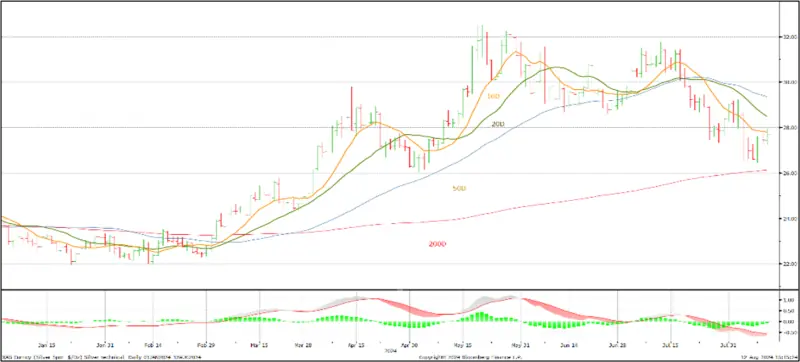

Srebro wykazuje pewne ożywienie, a pojawiające się prognozy, że złoto może osiągnąć rekordowy poziom 2 457$, pozytywnie wpływają na ten rynek. Typowo, gdy srebro podąża za złotem, jego ruchy wewnątrz dnia są około dwukrotnie silniejsze. Poziom 28$ pozostaje zagrożony, choć wolumeny są stosunkowo niskie. Na poziomie oporu znajduje się średnia krocząca z 20 dni (28,46$) oraz z 50 dni (29,34$).

Srebro, od początku roku; wskaźniki techniczne

Źródło: Bloomberg, StoneX

Tymczasem ETF-y związane ze złotem zanotowały w miniony piątek znaczące umorzenia po czterech dniach niewielkiego zainteresowania zakupami, co zwiększyło roczne straty do 74 ton, przy łącznych zasobach wynoszących 3 151 ton. Globalna roczna produkcja złota wynosi około 3 750 ton. ETF-y srebra zanotowały zróżnicowane wyniki: po trzech dniach wzrostów nastąpiły dwa umiarkowane umorzenia, co dało tygodniową stratę 53 ton. Jednak od początku roku ETF-y te zyskały 516 ton, przy rocznej globalnej produkcji srebra wynoszącej około 25 800 ton.

Oczekiwania rynku obligacji co do cyklu stóp procentowych wskazują obecnie na 153% szans na obniżkę stóp we wrześniu, co oznacza, że inwestorzy dyskontują obniżkę o 50 punktów bazowych. Na listopad prognozuje się 125% szans na dalsze cięcia, a na grudzień 127%, co sugeruje zamknięcie roku na poziomie 4,31%. Jest to nieco bardziej restrykcyjna prognoza w porównaniu do odczytów z zeszłego tygodnia.

Źródło: Bloomberg

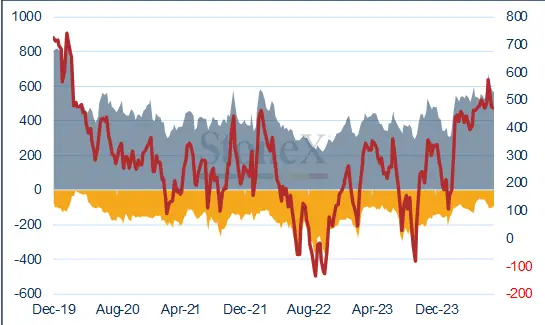

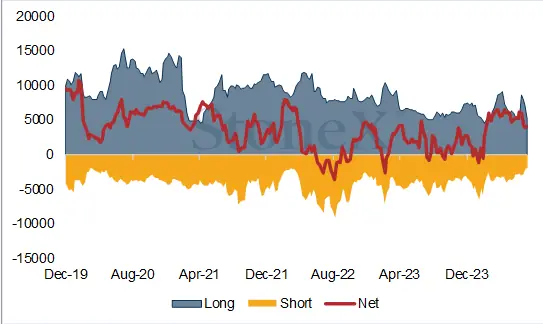

Na rynku COMEX, w tygodniu do 30 lipca, cena złota spadła o 0,7%, kończąc na poziomie 2 430$, natomiast srebro straciło 2,3%, zamykając tydzień na poziomie 28,37$. Pozycje długie netto na złocie spadły o 6%, czyli o 38 ton, do 577 ton, a pozycje krótkie zmniejszyły się o 5% do 103 ton. Pozycje netto długie na srebrze spadły o 4%, do 3 964 ton.

Pozycjonowanie złota na COMEX, Zarządzający Kapitałem (tony)

Źródło: CFTC, StoneX

Pozycjonowanie srebra przez Zarządzających Kapitałem na COMEX (tony)

Źródło: CFTC, StoneX

Źródło: Bloomberg, StoneX