Oct 2024

Oct 2024

Kiedy najlepiej kupować złoto?

To pytanie nurtuje wielu inwestorów, zarówno tych doświadczonych, jak i początkujących. Złoto to bowiem od wieków symbol bogactwa i stabilności, nieprzerwanie pozostając atrakcyjną formą inwestycji. Jego wartość wykracza poza aspekt finansowy, oferując poczucie bezpieczeństwa w niepewnych czasach. Jednak inwestowanie w złoto to nie tylko kwestia wyboru odpowiedniego momentu. To również strategiczna decyzja o dywersyfikacji swojego portfela. Posiadanie złota może stanowić zabezpieczenie przed inflacją i chronić oszczędności w długim terminie. Przeczytaj artykuł i sprawdź, co wpływa na ceny złota, jak wyglądają jego strategie zakupu oraz dostępne formy inwestycji.

Od czego zależy cena złota?

Czynniki ekonomiczne

Zrozumienie czynników ekonomicznych jest niezbędne, gdy zastanawiamy się, kiedy najlepiej kupować złoto. Cena złota, podobnie jak innych metali szlachetnych, podlega złożonym mechanizmom rynkowym, bez których znajomości ciężko podejmować świadome decyzje.

Najważniejsze z nich to:

- Inflacja,

- Stopy procentowe,

- Siła dolara amerykańskiego,

- PKB i kondycja gospodarki.

Inflacja jest jednym z najważniejszych czynników wpływających na wartość złota. W okresach wysokiej inflacji, gdy siła nabywcza pieniądza spada, złoto często zyskuje na wartości. Dzieje się tak, ponieważ inwestorzy poszukują sposobów na ochronę swoich oszczędności przed deprecjacją waluty. W takich momentach zakup złota inwestycyjnego może okazać się szczególnie korzystny.

Warto również zwrócić uwagę na ogólną kondycję gospodarki. W okresach prosperity i wzrostu gospodarczego inwestorzy często preferują bardziej ryzykowne aktywa, takie jak akcje, co może prowadzić do spadku zainteresowania złotem. Natomiast w czasach recesji lub niepewności ekonomicznej, złoto zyskuje na popularności jako bezpieczna przystań dla kapitału.

Wykres pokazuje dwa okresy kryzysów gospodarczych z ostatnich kilkunastu lat. Pokrywały się one ze wzmożonym wzrostem cen złota. Źródło: Macrotrends.net

Stopy procentowe także odgrywają istotną rolę w kształtowaniu ceny złota. Niskie stopy procentowe sprzyjają inwestycjom w złoto. Gdy oprocentowanie lokat bankowych i obligacji jest niskie, złoto staje się atrakcyjniejszą alternatywą dla inwestorów poszukujących zysków. Z drugiej strony, gdy stopy procentowe rosną, tradycyjne instrumenty finansowe mogą przyciągać więcej kapitału, co może prowadzić do spadku cen złota.

Siła dolara amerykańskiego i walut ogółem to kolejny istotny czynnik. Ponieważ złoto jest wyceniane głównie w dolarach, istnieje odwrotna korelacja między wartością dolara a ceną złota. Gdy dolar słabnie, złoto staje się tańsze dla posiadaczy innych walut, co może zwiększyć popyt i podnieść cenę kruszcu.

Słaby dolar = mocne złoto i odwrotnie. Gdy dolar był rekordowo drogi w 2022 roku, cena złota spadała na ponad dwuletnie minima. Źródło: Macrotrends.net

W efekcie najlepszy moment na zakup złota pojawia się, gdy:

- gospodarka zwalnia,

- inflacja rośnie,

- stopy procentowe są niskie.

Musisz jednak pamiętać, że rynek złota to złożony ekosystem i nie zawsze reaguje zgodnie z przewidywaniami analityków oraz ekonomistów. Dla inwestorów rozważających zakup fizycznego złota, czy to w formie sztabek, czy złotych monet bulionowych, ważne jest również śledzenie różnicy między ceną spot (rynku kasowego) złota a ceną detaliczną. W okresach zwiększonego popytu, marże sprzedawców mogą wzrosnąć, co wpływa na rzeczywisty koszt zakupu.

Złoto inwestycyjne a czynniki geopolityczne

Analizując, kiedy najlepiej kupować złoto, nie można pominąć także wpływu czynników geopolitycznych. Złoto od wieków pełni rolę "bezpiecznej przystani" w czasach niepewności politycznej, co sprawia, że wydarzenia na arenie międzynarodowej mają znaczący wpływ na jego cenę.

Konflikty posiadają istotny wpływ na rynek złota. Napięcia geopolityczne, wojny handlowe czy sankcje ekonomiczne mogą prowadzić do gwałtownych zmian w cenach tego kruszcu. W takich sytuacjach złoto drożeje, gdyż jest postrzegane jako stabilna alternatywa dla walut, których wartość może być zagrożona przez konflikt.

Możemy tutaj mnożyć szereg przykładów:

- Konflikty na Bliskim Wschodzie: Trwająca wojna Izrael-Hamas w latach 2023-2024 przyczyniła się do osiągnięcia przez złoto rekordowych poziomów powyżej 2700 dolarów za uncję (kolor zielony).

- Wojna rosyjsko-ukraińska: Inwazja Rosji na Ukrainę w 2022 r. spowodowała najpierw gwałtowny spadek, a następnie wzrost cen złota, ponieważ inwestorzy poszukiwali bezpiecznych aktywów (kolor czerwony).

- Napięcia handlowe między USA a Chinami: Eskalacja sporów handlowych między Stanami Zjednoczonymi a Chinami w latach 2018-2019 doprowadziła do wzrostu popytu na złoto (kolor żółty).

- Niepewność związana z Brexitem: Okres poprzedzający i następujący po głosowaniu Wielkiej Brytanii za opuszczeniem Unii Europejskiej w 2016 r. spowodował wzrost cen złota (kolor niebieski).

Jak cena złota reagowała na różne wydarzenia geopolityczne. Źródło: Tradingview.com

Warto zwrócić uwagę także na to, jak decyzje polityczne wpływają na globalną gospodarkę. Zmiany w polityce monetarnej głównych banków centralnych, takich jak Rezerwa Federalna USA czy Europejski Bank Centralny, mogą mieć znaczący wpływ na cenę złota. Na przykład, luźna polityka monetarna i niskie stopy procentowe często sprzyjają inwestycjom w złoto.

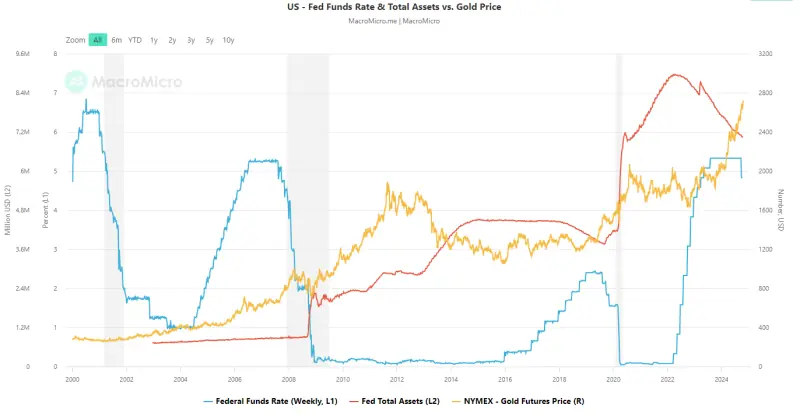

Niższe stopy procentowe powodują, że złoto staje się bardziej atrakcyjne, a jego cena może rosnąć. Wyższe stopy, że warto pomyśleć o sprzedaży złota. Źródło: MacroMicro.me

Warto również pamiętać, że reakcja ceny złota na wydarzenia geopolityczne może być różna w krótkim i długim terminie. Podczas gdy nagłe kryzysy mogą prowadzić do gwałtownych wzrostów cen, długotrwałe konflikty czy niepewność mogą skutkować bardziej stabilnym, ale konsekwentnym wzrostem wartości kruszcu.

W efekcie najlepszy moment na zakup złota pojawia się, gdy:

- Na świece zwiększają się ryzyka geopolityczne,

- Następuje początek cyklu luzowania polityki pieniężnej,

- Występują niskie stopy procentowe.

Kiedy kupować złoto?

Oprócz czynników ekonomicznych oraz geopolitycznych, przy podjęciu decyzji o zakupie złota warto zwrócić uwagę również na sezonowe trendy cenowe. Choć rynek złota jest złożony i podlega wpływom wielu czynników, w długim terminie można zaobserwować pewne cykliczne wzorce, które mogą pomóc w podejmowaniu decyzji inwestycyjnych. W skrócie chodzi o identyfikację okresów w przeciągu roku, gdy popyt na złoto jest mniejszy, dzięki czemu niższe mogą też być jego ceny.

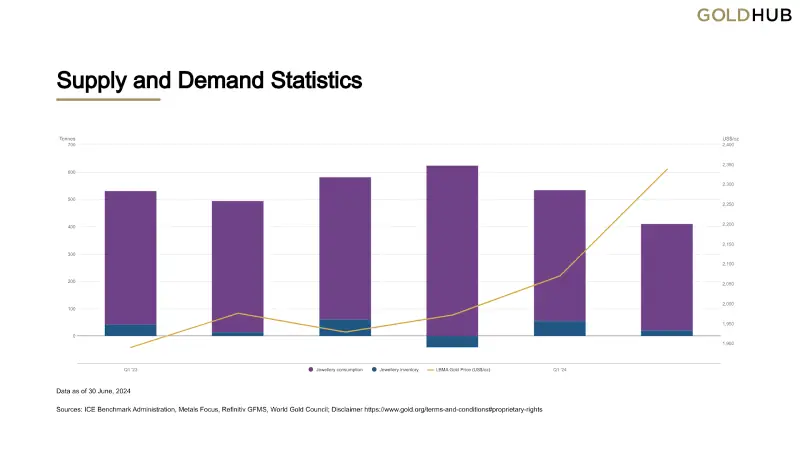

Jednym z najbardziej zauważalnych trendów sezonowych jest zwiększony popyt na złoto w okresach ślubnych w Indiach. Chociaż może wydawać się to zabawne, to jest stałą zmienną rynkową. Indie są bowiem jednym z największych konsumentów złota na świecie, a tradycyjne ceremonie ślubne często wiążą się z zakupem złotej biżuterii. Sezon ślubny w Indiach, który zwykle przypada na okres od października do grudnia oraz od kwietnia do maja, może prowadzić do wzrostu cen złota na rynkach globalnych.

Jak sezonowo zmienia się poziom popytu na złoto. Źródło: World Gold Council

Również koniec roku kalendarzowego ma wpływ na cenę złota. W tym okresie instytucje finansowe często dokonują przeglądu i ponownej kalibracji swoich portfeli inwestycyjnych, co prowadzi do zwiększonej aktywności na rynku złota.

Warto zauważyć, że w miesiącach letnich, szczególnie w sierpniu, aktywność na rynkach finansowych, w tym na rynku złota, często spada. Prowadzi to do większej zmienności cen, co dla niektórych inwestorów stanowi okazję do zakupu złota po stabilniejszych cenach.

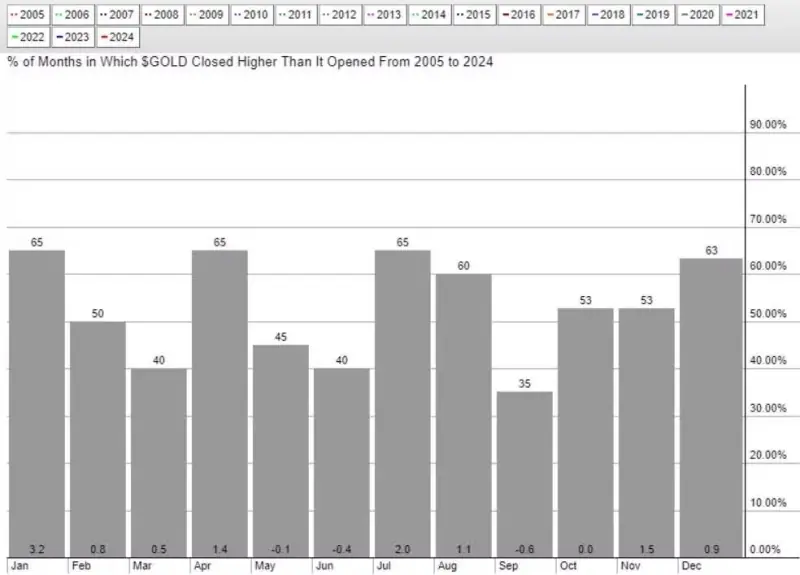

Który miesiąc jest jednak najlepszy do zakupu? Według danych o sezonowości z ostatnich 20 lat najlepiej postawić na styczeń, kwiecień oraz lipiec. To właśnie w tych miesiącach ceny złota zazwyczaj zamykały się wyżej niż się otwierały (w 65% przypadków):

W których miesiącach najlepiej kupować złoto? Źródło: Investinghaven.com

Strategie kupna złota

Wybór odpowiedniej strategii zakupu złota jest kluczowy dla maksymalizacji potencjalnych zysków i minimalizacji ryzyka. Niezależnie od tego, czy rozważamy inwestycję w fizyczne złoto, czy w instrumenty finansowe oparte na złocie, istnieje kilka sprawdzonych podejść, które warto rozważyć:

Kupno złota – dostępne metody

Kupno złota: Strategia | Opis kiedy i jak kupić złoto |

Dollar-cost averaging (DCA) | Regularny zakup małych ilości złota za stałą kwotę, niezależnie od ceny |

Zakup podczas korekt | Nabywanie złota, gdy jego cena spada |

Długoterminowe inwestowanie | Traktowanie złota jako zabezpieczenia przed inflacją i elementu dywersyfikacji portfela |

Dywersyfikacja form inwestycji | Łączenie różnych form inwestycji w złoto (ETF-y, akcje, złoto fizyczne) |

Złoto najlepiej kupować w następującej formie. Źródło: Opracowanie własne

Jedną z popularnych strategii jest regularny zakup małych ilości, znany jako dollar-cost averaging (DCA). Polega on na systematycznym inwestowaniu stałej kwoty w złoto, niezależnie od aktualnej ceny kruszcu. Ta metoda pozwala na uśrednienie kosztów zakupu w dłuższym okresie, co może być korzystne w przypadku zmiennego rynku. Dla inwestorów rozważających zakup fizycznego złota, ta strategia może oznaczać regularne nabywanie małych sztabek lub monet bulionowych.

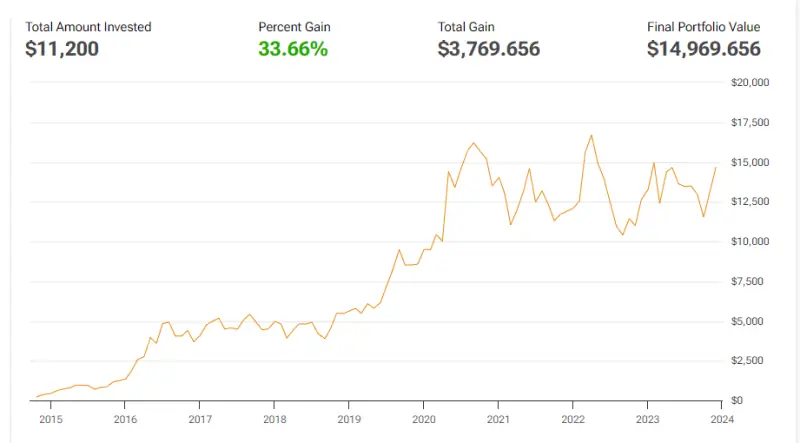

Na poniższym wykresie pokazano, ile zarobiłbyś, inwestując po 100 dolarów miesięcznie w złoto, na przestrzeni 10 lat: od stycznia 2014 do stycznia 2024 roku. Łącznie na inwestycję wydałbyś 11 200 dolarów, Twój finalny zysk netto wyniósłby 3800 dolarów, a łączna wartość portfolio 15 000 dolarów, przekładając się na wzrost o niemal 35%:

DCA to strategia czerpania z rynku regularnie, ale małymi łyżeczkami. Źródło: Tipranks.com

Innym podejściem jest zakup złota podczas korekt rynkowych. Wymaga to uważnego śledzenia cen złota i gotowości do działania, gdy cena spada. Ta strategia może być szczególnie atrakcyjna dla inwestorów, którzy wierzą w długoterminowy potencjał wzrostu wartości złota. Warto jednak pamiętać, że przewidywanie dna cenowego jest trudne i niesie ze sobą ryzyko.

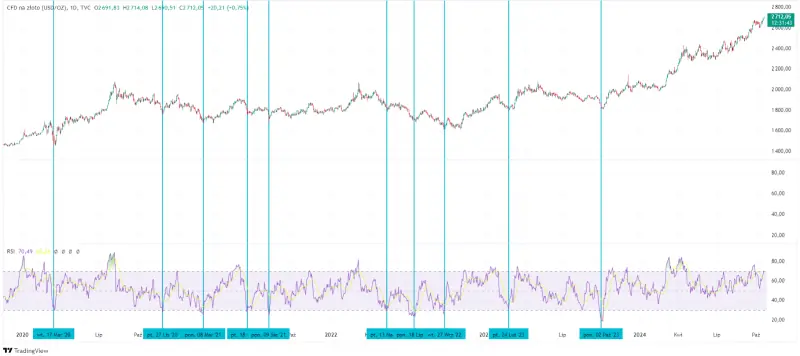

Można to sobie jednak ułatwić wskaźnikami analizy technicznej, np. wskaźnikiem siły względnej, czyli popularnym RSI. Zasada jest bardzo prosta: za każdym razem gdy RSI dotyka strefy niedowartościowania (poziom 30,00), warto rozważyć zakup złota. Od początku 2020 roku takich okazji było 10:

Gdy RSI spada do strefy wyprzedania, warto kupić złoto inwestycyjne. Źródło: Tradingview.com

Ostatni raz RSI na dziennym wykresie złota miał kontakt ze wspomnianą strefą w październiku 2023. Kupując wówczas złoto, obecnie byłbyś 50% na plusie.

Na co jeszcze warto zwrócić uwagę?

- Długoterminowe kupowanie złota - Złoto jest postrzegane jako zabezpieczenie przed inflacją i niepewnością ekonomiczną, dlatego wielu inwestorów traktuje je jako element dywersyfikacji portfela inwestycyjnego na długie lata. W tym kontekście moment zakupu może być mniej istotny niż sam fakt posiadania złota w portfelu.

- Koszty - Przy wyborze strategii zakupu złota kluczowe jest również uwzględnienie kosztów transakcyjnych i przechowywania. W przypadku fizycznego złota należy wziąć pod uwagę koszty ubezpieczenia i bezpiecznego przechowywania. Dla instrumentów finansowych istotne są opłaty związane z zarządzaniem funduszem czy prowizje maklerskie.

Sztabki złota, złote monety bulionowe, akcje, a może ETFy?

Gdy zastanawiamy się, kiedy najlepiej kupować złoto, równie istotne jest rozważenie, w jakiej formie chcemy inwestować. Rynek oferuje szereg opcji, każda z własnymi zaletami i wadami, które warto przeanalizować przed podjęciem decyzji inwestycyjnej.

Fizyczne złoto jest najbardziej tradycyjną i namacalną formą inwestycji. Obejmuje ono:

- Sztabki złota - dostępne w różnych rozmiarach, od 1 grama do kilku kilogramów. Większe sztabki często mają niższe premie nad ceną spot złota, co może być korzystne dla inwestorów planujących znaczące inwestycje.

- Złote monety bulionowe - popularne wśród kolekcjonerów i inwestorów indywidualnych. Monety takie jak Amerykański Orzeł, Kanadyjski Liść Klonowy czy Krugerrand są powszechnie uznawane i łatwe do sprzedaży. Warto zwrócić uwagę na monety oferowane przez Mennicę Polską, które mogą być atrakcyjne dla polskich inwestorów.

Posiadanie fizycznego złota daje poczucie bezpieczeństwa i niezależności od systemu finansowego. Jednak wiąże się to z koniecznością zapewnienia bezpiecznego przechowywania i ubezpieczenia, co generuje dodatkowe koszty.

Alternatywą dla fizycznego złota są instrumenty finansowe:

- ETF-y oparte na złocie - pozwalają na inwestowanie w złoto bez konieczności jego fizycznego posiadania. Są łatwe w obrocie i oferują wysoką płynność.

- Akcje spółek wydobywczych - umożliwiają pośrednią ekspozycję na rynek złota. Ceny akcji tych spółek często reagują z większą zmiennością niż cena samego złota, co może prowadzić do wyższych potencjalnych zysków, ale też większego ryzyka.

- Kontrakty terminowe na złoto - instrument dla bardziej zaawansowanych inwestorów, pozwalający na spekulację cenową lub zabezpieczenie pozycji.

Wybór formy inwestycji zależy od indywidualnych preferencji, celów inwestycyjnych i tolerancji ryzyka.

Jak najlepiej zacząć?

- Dokonaj zakupu swojej pierwszej monety bulionowej – oprócz wartości złota, posiada też wartość kolekcjonerską.

- Dodaj do tego sztabkę złota – najmniejsze kosztują zaledwie kilkaset złotych.

- Zainteresuj się również funduszami ETF na złoto i akcje spółek wydobywczych – początkującym polecamy SPDR Gold Shares (GLD) oraz VanEck Gold Miners ETF (GDX), które będą dostępne w ofercie popularnych domów maklerskich w Polsce.

Pamiętaj, że złoto to nie jedyne „jajko”, które powinno znajdować się w Twoim „koszyku”. Eksperci często sugerują, że złoto powinno stanowić od 5% do 15% całkowitego portfela inwestycyjnego, w zależności od indywidualnej sytuacji i celów inwestora.

Najlepszy moment na zakup złota zależy od indywidualnych celów inwestycyjnych, horyzontu czasowego i tolerancji ryzyka. Niezależnie od tego, czy decydujemy się na zakup uncji złota, większej ilości, czy wybieramy złote monety czy sztabki, kluczowe jest podejście długoterminowe i świadome podejmowanie decyzji na podstawie rzetelnej analizy rynku.