Nov 2024

Nov 2024

El oro sube por tensiones geopolíticas y enfoque en elecciones de EE.UU.

- La geopolítica sigue impulsando al oro; ahora más estable

- El oro al contado sigue sin alcanzar los 2.800 dólares

- Aunque el oro está registrando nuevos máximos nominales, sigue estando a un 30% del máximo del 21 de enero de 1980, expresado en moneda actual

- Se acelera la demanda de los ETFs de oro en China

- El oro vuelve a centrarse en las elecciones presidenciales y en Oriente Próximo

- NFP (Nómina no agrícola): débil, el diablo está en los detalles

- ETFs de plata mixtos, obtención de ganancias

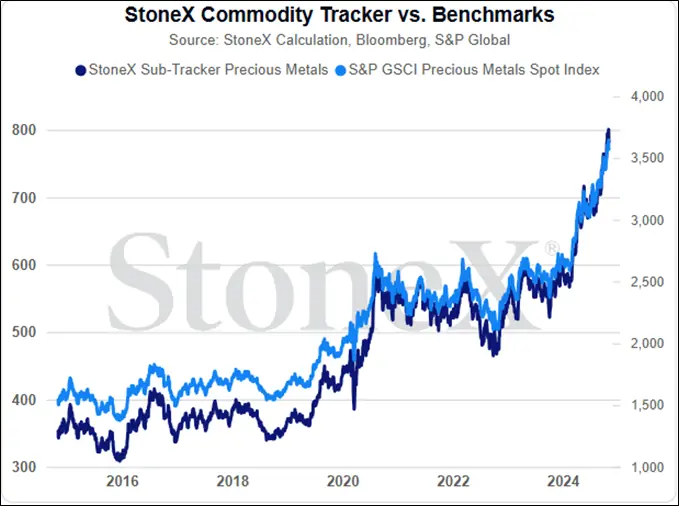

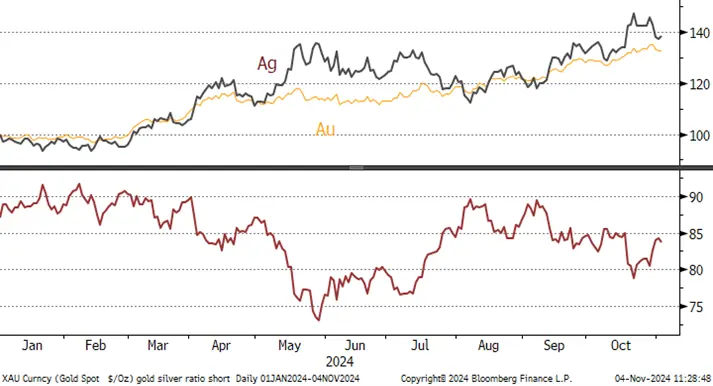

- En lo que va de año, el oro ha subido un 32% y la plata, un 38%

- El oro y la plata COMEX registraron ganancias la semana pasada, pero las caídas suscitaron un nuevo interés.

Perspectivas: el oro sigue en modo de “compra en caídas”, ya que la tensión geopolítica no disminuye y esta semana, por supuesto, es clave. Unas elecciones presidenciales muy reñidas podrían dar lugar a una victoria disputada, lo que mantendría en vilo a todos los mercados. Una victoria clara probablemente provocaría una caída, pero esperaríamos que se comprara, una vez más. Como señalamos la semana pasada, uno de los elementos clave del riesgo geopolítico este año ha sido el número elevado de elecciones, pero la incertidumbre no se disipará una vez pasadas las elecciones. Mientras tanto, esta semana se celebran 20 reuniones de bancos centrales con decisiones sobre tipos de interés, muchas de las cuales se espera que impliquen recortes de tipos. Esperamos que cualquier resultado de las elecciones presidenciales sea inflacionista; la pregunta es, ¿en qué medida?

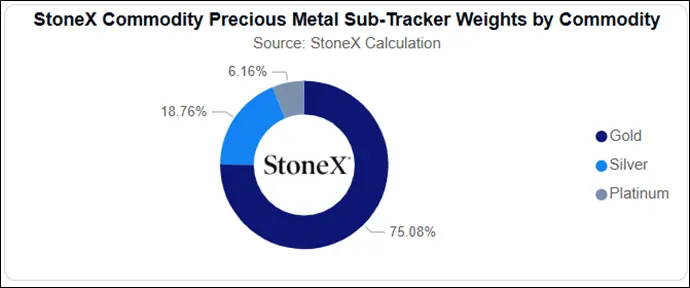

Fuente: StoneX

Fuente: StoneX

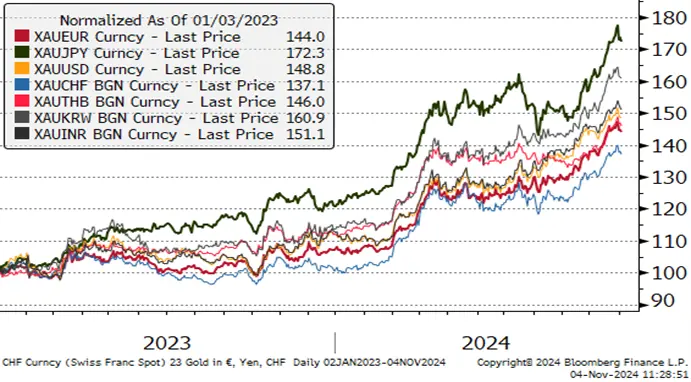

Oro en las principales monedas locales

Fuente: Bloomberg, StoneX

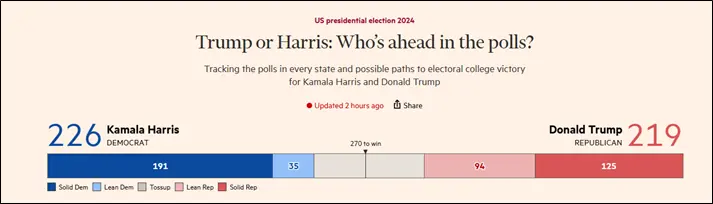

El oro (y por asociación la plata) está valorando actualmente un margen de victoria muy estrecho en las elecciones presidenciales estadounidenses. Si hay un claro vencedor, es probable que el oro pierda algo de fuelle a corto plazo, ya que se eliminará un elemento clave de la incertidumbre.

Posibles resultados:

- Victoria disputada; es posible que no se conozca al Presidente durante días, al menos; la incertidumbre se extiende, el oro probablemente vuelva a desafiar los 2.800 dólares y probablemente lo consiga.

- Victoria clara; es probable que el oro caiga en picado y que, a continuación, sea bien pujado.

- Barrido republicano de la Casa Blanca y el Congreso; oro más alto a medio plazo debido a posibles políticas inflacionistas (recortes de impuestos a las empresas, aranceles), aumento de la tensión geopolítica.

- Barrida demócrata; también es probable que el oro suba por el temor a las fuerzas inflacionistas (impuestos y gastos), pero probablemente más pragmatismo en política exterior.

- Congresistas divididos (probablemente el resultado más probable), es probable que se mantenga el status quo: ¿aprobaría el Congreso la derogación de la Ley de Reducción de la Inflación, por ejemplo?

- Pregunta importante: ¿se convertiría la inflación en un factor suficiente para que la Reserva Federal diera un giro de 180 grados? Dado el debilitamiento del mercado laboral estadounidense, probablemente no, pero no lo descartemos.

Fuente: Financial Times

Oro, a corto plazo; los indicadores técnicos siguen apoyando

Fuente: Bloomberg, StoneX

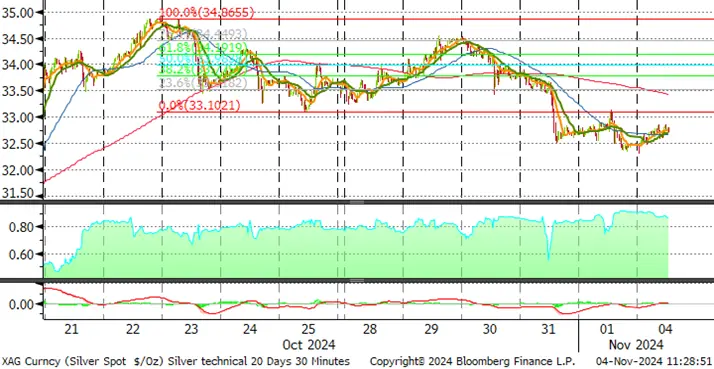

Plata, en lo que va de año; indicadores técnicos positivos; la media de 10 días sigue proporcionando un apoyo cercano

Fuente: Bloomberg, StoneX

Relación oro/plata, en lo que va de año

Fuente: Bloomberg, StoneX

En segundo plano:

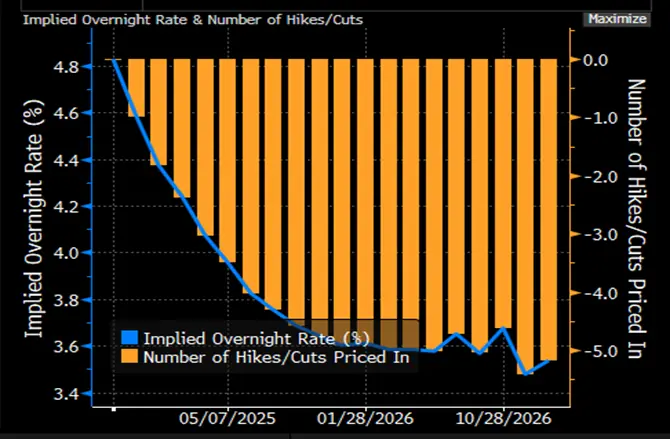

Aunque las cifras de NFP (no agrícolas) de octubre en Estados Unidos fueron distorsionadas debido a los huracanes Helene y Milton, además de las huelgas, la revisión a la baja de las cifras anteriores aumenta las perspectivas de un recorte de tipos esta semana. La cifra principal de NFPs fue pobre, tan sólo +12.000, pero detrás de ella se encuentran las revisiones a la baja de los meses anteriores. Agosto fue revisado a la baja en 81.000 y septiembre en 31.000, lo que supone una reducción combinada de 112.000. Helen tocó tierra el 26 de septiembre y Milton el 9 de octubre; la Oficina de Estadísticas Laborales informa de que las estimaciones de empleo pueden haberse visto afectadas, pero que «no es posible cuantificar el efecto neto sobre el cambio mensual en las estimaciones nacionales de empleo, horas o ingresos porque la encuesta de establecimiento no está diseñada para aislar los efectos de los fenómenos meteorológicos extremos».

La revisión a la baja, dado que el empleo es ahora el principal objetivo de la Reserva Federal, supone un recorte de 25 puntos esta semana. Sin embargo, Robert Armstrong, del Financial Times, señala que el desempleo, situado en el 4,1%, es bajo y que «si nos remontamos tan solo 50 años atrás [el desempleo solo ha estado por debajo del 4,1%] el 13% de las veces, y todos esos casos corresponden a un breve periodo en 1999-2000 y 2017-2024 (si los recientes niveles bajos representan dos periodos económicos distintos, o un largo periodo interrumpido por la pandemia, es una cuestión interesante)».

Por otra parte, esta semana se esperan recortes de los tipos de interés en el Banco de Inglaterra, el Banco de Suecia y la República Checa. Es probable que Pakistán vuelva a recortarlos (desde el 17,5%). Varios países asiáticos, entre ellos Japón, publicarán sus cifras de inflación, mientras que China lo hará el sábado.

Fuente: Bloomberg

Pero por ahora, todos los ojos están puestos en Estados Unidos.

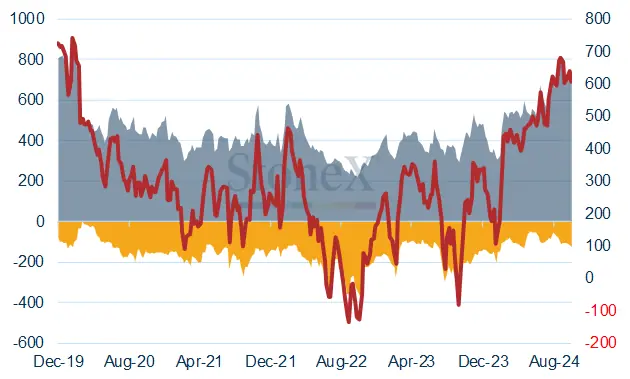

COMEX

Oro; algunas obtenciones de ganancias y nuevas posiciones cortas ayudan a deshacer las condiciones de sobrecompra

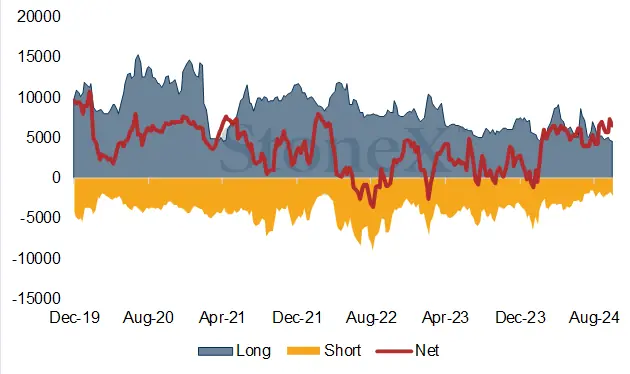

El oro alcanzó nuevos récords a última hora del martes y a primera hora de la mañana del miércoles en 2.790 $; cifras de la CFTC presentadas al cierre del 29. En las posiciones de dinero gestionado, las posiciones largas se deshicieron de 24 t (3%) y las posiciones cortas obtuvieron una pequeña ganancia del 7% (8 t). Las posiciones largas, 731 t, son un 51% superiores a la media de 12 meses. Los largos netos volvieron a bajar ligeramente hasta 607 t.

Posicionamiento del oro en COMEX, gestores de dinero (t)

Fuente: CFTC, StoneX

Plata; moderación en el sentimiento; patrón similar al del oro, ya que el repunte provoca cierta recogida de beneficios

La plata alcanzó su máximo al cierre del martes 29 de octubre, coincidiendo con las cifras de la CFTC; las posiciones largas se contrajeron un 3% o 337 t en la semana, hasta 8.710 t, situándose un 21% por encima de la media de 12 meses. Las posiciones cortas aumentaron un considerable 29% (589 t), hasta 2.244 t. Las posiciones largas netas bajaron 926 t, hasta 6.466 t.

Posiciones de dinero gestionado en plata COMEX (t)

Fuente: CFTC, StoneX

ETFs:

ETFs de oro: tras el segundo fracaso del oro en los 2.800 $, se produjeron algunas recogidas de beneficios, pero los volúmenes se mantuvieron relativamente contenidos, lo que se tradujo en una ganancia de 24 t en octubre. Tras unas ligeras ventas a principios de noviembre, la ganancia en lo que va de año es de 3.223 toneladas. Hasta el 25 de octubre, las cifras del Consejo Mundial del Oro muestran un aumento interanual de 111 toneladas en Estados Unidos, pero un descenso de 70 toneladas en Europa. China ha aumentado 44 toneladas, un 72%, hasta 105 toneladas. La plata ha aumentado 680 toneladas (3%) en lo que va de octubre, hasta 23.102 toneladas. En lo que va de año, el aumento ha sido de 1.333 toneladas (6%). La producción mundial de las minas es de unas 26.000 toneladas por año.

Fuente: Bloomberg, StoneX

Los vientos favorables para el oro superan a los vientos en contra

A largo plazo, los vientos a favor superan sustancialmente a los vientos en contra y se resumen en esta nota que publicamos a finales de agosto: Precious Metals Talking points 083024: Gold: state of play and key influences going forward

Los puntos clave de esta nota siguen siendo relevantes, y son los siguientes

Los vientos a favor actuales incluyen: -

- Riesgo geopolítico.

- Aumento de las tensiones comerciales.

- Tensiones en los sistemas bancarios de las tres principales regiones, sobre todo en el sector de las pequeñas y medianas empresas, y especialmente exposición a la propiedad, y (en EE.UU.) al sector inmobiliario comercial.

- Aparición del sector bancario en la sombra (es decir, transacciones no reguladas), que recuerda a los problemas de las hipotecas de alto riesgo de 2007 que desembocaron en la crisis financiera mundial de 2008.

- Continuación de las fuertes compras del sector oficial, no sólo porque están retirando tonelaje del mercado, sino por la señal que envía a los mercados, ya que al sector oficial no le gusta la incertidumbre.

- Interés generalizado de los inversores, sobre todo de particulares con grandes patrimonios, Family Offices y otros profesionales que vuelven al mercado a largo plazo.

Vientos en contra:

- Reducción de las tensiones políticas o comerciales internacionales; Harris tiene una influencia más bajista que Trump en este aspecto

- Cualquier fuerza inflacionista fuerte y/o expectativa asociada a la misma podría forzar una reversión de la política monetaria

- Repliegue del sector oficial (poco probable)

- Conclusión de los inversores de que los riesgos han disminuido (es probable que lleve unos años, compárese con la CFG de 2008); hasta 2013 los profesionales no abandonaron el oro (más de 800 t de metal de ETF fueron directamente a manos privadas en China)