Dec 2024

Dec 2024

El oro sigue marcando los tiempos mientras el Banco central chino acapara los titulares (algunos de ellos)

- La geopolítica y las tensiones bancarias siguen favoreciendo; Siria en el punto de mira

- El Banco Popular anuncia un pequeño aumento de las reservas de oro tras una «pausa» de unos meses; véase más abajo

- El mercado laboral estadounidense se mostró sólido el viernes y apunta a un recorte de 25 puntos

- Aunque los matices clave estarán como siempre en la rueda de prensa de Jay Powell del próximo miércoles

- El Libro Beige de la Fed del pasado miércoles también apunta implícitamente a un recorte de 25 puntos

- Las cifras de la CFTC muestran una mejora del sentimiento hacia el oro en la semana hasta el 26 de noviembre

- Mientras que lo contrario ocurrió (en menor medida) en la plata

- Los índices de directores de compras mejoran, aunque la zona euro sigue atravesando dificultades.

- El Consejo de Gobierno del BCE no se siente cómodo con nuevos recortes de tipos, pero puede que no tenga otra opción.

- El presidente electo Trump ha reconocido implícitamente posibles fuerzas inflacionistas como resultado de algunas de sus políticas

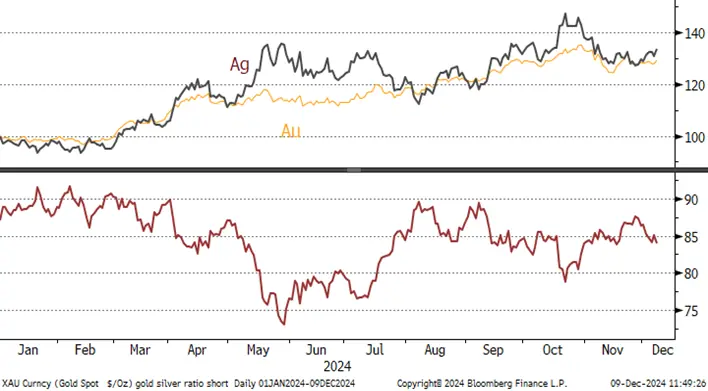

- En lo que va de año, el oro ha subido un 29% y la plata, un 34%

Perspectivas; de nuevo, poco ha cambiado para la visión a medio plazo. El trasfondo económico y político favorece al oro, mientras que la plata aún tiene que hacer frente a la persistente debilidad económica en Europa y China, y es probable que la relación entre ambos metales se amplíe hacia los 90, aunque la plata está encontrando cierto apoyo en el nivel de los 30 dólares.

El derrocamiento del Gobierno francés acaparó los titulares a mediados de la semana pasada, pero luego quedó eclipsado por los cambios de régimen en Siria durante el fin de semana, con el derrocamiento de la dinastía Assad, de 50 años de antigüedad. El establecimiento de una nueva Constitución puede ser complicado y llevar tiempo, y arroja otro elemento de incertidumbre a los problemas de Oriente Próximo.

Probablemente el Banco Popular de China tenga un significado más inmediato para el estado de ánimo en el mercado del oro. El PBoC informó el sábado de un aumento de las reservas de oro de China de 160.000 onzas (5,1t) durante el mes de noviembre. Me tomo la «pausa» de seis meses de China con una pizca de sal, ya que es de dominio público que el PBoC tenga un historial de no informar de compras y luego declarar un salto cuántico masivo en las tenencias registradas. Sin embargo, es posible que esta vez sí se hayan abstenido de realizar compras en el mercado internacional, ya que los elevados precios pueden haber distorsionado la relación entre el oro y el total de divisas y haber señalado un cese, sobre todo porque el aumento registrado en noviembre fue moderado.

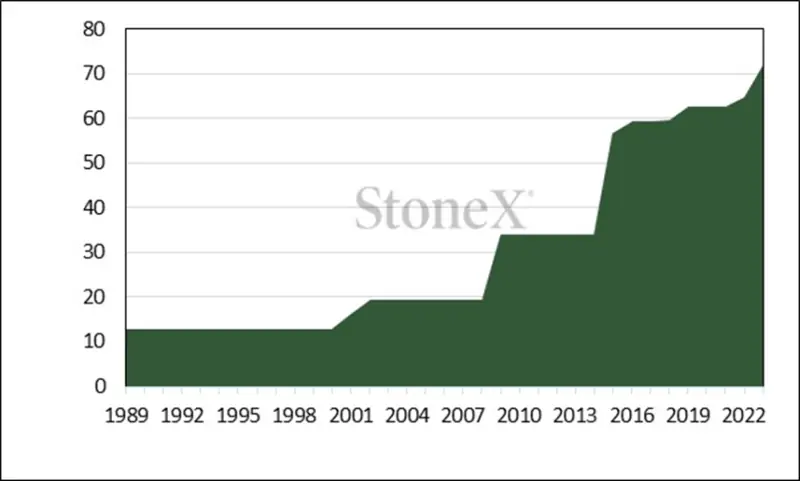

Reservas de oro del PBoC comunicadas, 1989-2023, anuales; toneladas

Fuente: FMI, StoneX

El tonelaje real no viene al caso, dado que el volumen de negocio del mercado mundial de oro al contado suele ser más de 70 veces superior a la producción minera mundial. Lo importante es el impacto psicológico en el mercado. Dicho esto, la subida no ha abierto nuevos caminos y el precio sigue en fase de consolidación.

Oro, visión a un año; resistencia en 2.670 $.

Fuente: Bloomberg, StoneX

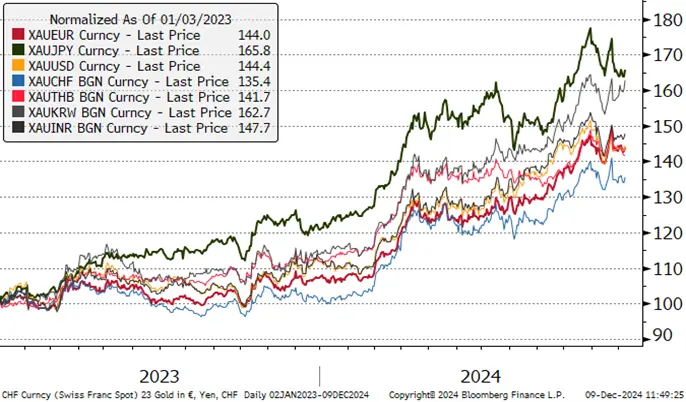

Oro en las principales monedas locales

Fuente: Bloomberg, StoneX

La plata, a corto plazo; también bajo cierta presión con una resistencia que alcanza los 31 $.

Fuente: Bloomberg, StoneX

Relación oro:plata, en lo que va de año

Fuente: Bloomberg, StoneX

En segundo plano:

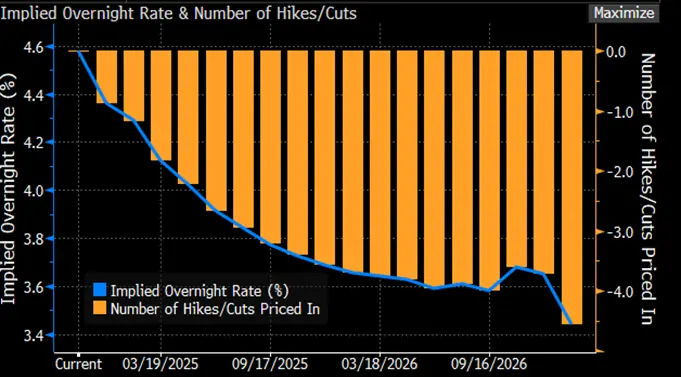

Fuente: Bloomberg

La próxima reunión del FOMC se celebrará los días 17 y 18 de diciembre; los mercados de swaps están valorando ahora en un 87% la probabilidad de un recorte de 25 puntos del tipo objetivo en esa reunión. El Libro Beige, que es un parámetro importante para las decisiones del FOMC, subraya esta expectativa; publicado la semana pasada y abarcando el mes de noviembre, informa de un ligero aumento de la actividad en la mayoría de los distritos, y de un estancamiento o ligero descenso en otros dos. Las expectativas de crecimiento aumentaron “moderadamente en la mayoría de las zonas geográficas y sectores. Los contactos empresariales se mostraron optimistas en cuanto al aumento de la demanda en los próximos meses. En general, el gasto de los consumidores se mantuvo estable. Muchas empresas orientadas al consumo de todos los distritos observaron un nuevo aumento de la sensibilidad de los consumidores a los precios, así como varios informes de una mayor sensibilidad a la calidad”, mientras que la volatilidad de los tipos de interés hace que las solicitudes de hipotecas fueran dispares, y la concesión de préstamos inmobiliarios comerciales también fue moderada. En los mercados laborales, «los niveles de empleo se mantuvieron estables o aumentaron ligeramente en todos los distritos. La actividad de contratación fue moderada, ya que la rotación de los trabajadores siguió siendo baja y pocas empresas informaron de un aumento de su plantilla. El nivel de despidos también fue bajo. Los contactos indicaron que esperaban que el empleo se mantuviera estable o aumentara ligeramente durante el próximo año, pero muchos se mostraron cautos en su optimismo sobre cualquier repunte de la actividad de contratación».

Las cifras de las NFPs (nóminas no agrícolas) estuvieron en general en línea con las expectativas o ligeramente por encima de ellas, mientras que la encuesta de la Universidad de Michigan entre los consumidores, que siempre tiende a influir en el sentimiento del mercado, fue mixta. Las condiciones actuales se consideraron saludables, aunque se ha producido un descenso de las expectativas. Las expectativas de inflación a un año reflejan el impacto previsto de las políticas de Trump, aunque la previsión de inflación a 5-10 años se redujo ligeramente hasta el 3,1%.

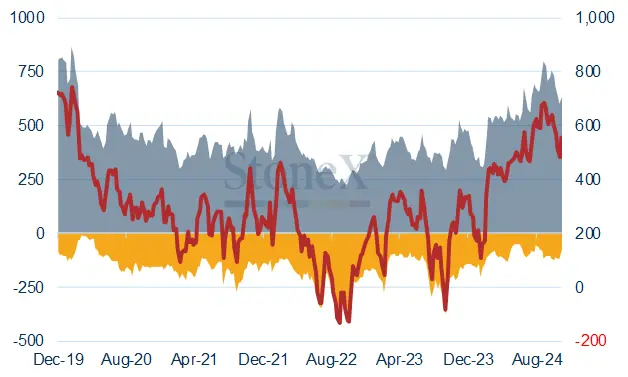

CFTC:

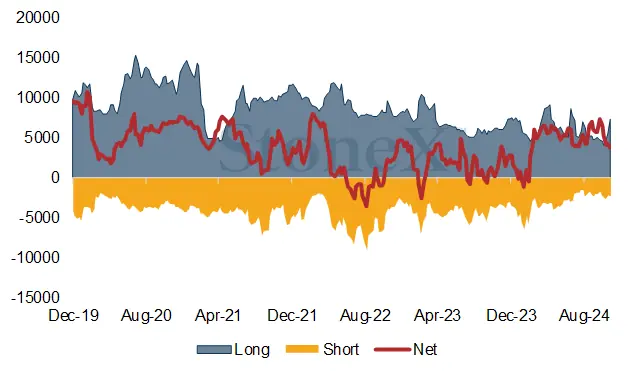

Las pérdidas de oro en las posiciones largas a mediados de noviembre se invirtieron en la última semana para situarse de nuevo en 644t. Sin embargo, la cobertura de posiciones cortas ha sido abundante, cayendo de 118,8t a 75,6t en sólo una semana, para situarse en el nivel más bajo desde el 10 de septiembre. Sin embargo, la plata registró una ligera liquidación de posiciones largas, con un descenso del 5%, mientras que las cortas aumentaron un 5%, con 338 y 114 toneladas, respectivamente, hasta 62 067 y 2 410 toneladas.

Posicionamiento COMEX del oro, Money Managers (t) - una semana de retraso debido a Acción de Gracias

Fuente: CFTC, StoneX

Posiciones de plata de dinero gestionado en COMEX (t)

Fuente: CFTC, StoneX

ETFs:

En noviembre, los ETF de oro registraron su primera salida mensual (29t) desde abril, y sólo Norteamérica registró entradas netas. En dólares, las salidas netas ascendieron a 2.100 millones de dólares. Hasta finales de noviembre, las reservas cayeron unas 10,5 t, mientras que las asiáticas aumentaron un 51% (69,5 t), hasta 207,5 t; las norteamericanas aumentaron un 0,8% (122,8 t), hasta 1.655,2 t; y las europeas perdieron un 7,0% (97,6 t), hasta 1.287,9 t (todas las cifras proceden del Consejo Mundial del Oro). Las cifras de Bloomberg de principios de diciembre muestran una pérdida neta combinada de 5,5 t.

Plata; en noviembre y a principios de diciembre hubo muy poca caza de gangas, pero en noviembre los ETF de plata perdieron 307 t, es decir, un 1,3%, hasta un total de 22.832 t a finales de mes. En la primera semana de diciembre se produjo una nueva erosión neta de 23,4 toneladas, hasta 22.808 toneladas. La producción mundial de las minas es de unas 26.000 toneladas.

Fuente: Bloomberg, StoneX

Los vientos a favor del oro superan los vientos en contra

A largo plazo, los vientos a favor superan con creces a los vientos en contra y se resumen en esta nota que publicamos a finales de agosto: Precious Metals Talking points 083024: Oro: situación e influencias clave de cara al futuro

Los puntos clave de esta nota siguen siendo relevantes, y son los siguientes

Los vientos favorables actuales incluyen: -

- Riesgo geopolítico.

- Aumento de las tensiones comerciales.

- Tensiones en los sistemas bancarios de las tres principales regiones, sobre todo en el sector de las pequeñas y medianas empresas, y especialmente exposición al sector inmobiliario, y (en EE.UU. y en menor medida) al sector inmobiliario comercial.

- Surgimiento del sector bancario en la sombra (es decir, transacciones no reguladas), que recuerda a los problemas de las hipotecas de alto riesgo de 2007 que desembocaron en la crisis financiera mundial de 2008.

- Continuación de las fuertes compras del sector oficial, no sólo porque están retirando tonelaje del mercado, sino por la señal que envía a los mercados, ya que al sector oficial no le gusta la incertidumbre.

- Interés generalizado de los inversores, sobre todo de particulares con grandes patrimonios, Family Offices y otros profesionales que vuelven al mercado a largo plazo.

Vientos en contra:

- Reducción de las tensiones políticas o comerciales internacionales; Scott Bessant podría desempeñar un papel decisivo en este sentido.

- Cualquier fuerza inflacionista fuerte y/o expectativa asociada a la misma podría forzar una reversión de la política monetaria

- Repliegue del sector oficial (poco probable)

- Conclusión de los inversores de que los riesgos han disminuido (probablemente lleve unos años, compárese con la CFG de 2008); hasta 2013 los profesionales no abandonaron el oro (más de 800 t de metal de la ETF fueron directamente a manos privadas en China).