May 2024

May 2024

Wöchentliche Zusammenfassung für StoneX Bullion

- Die US-Zahlen der letzten Woche bestätigten die Verlangsamung der Konjunktur und die nachlassenden Inflationskräfte, aber sie sind für die Fed immer noch zu hoch.

- Obwohl die US-Notenbank mehr verlangen wird, belebte sich der Goldpreis, unterstützt durch die zunehmende Aufwärtsentwicklung der technischen Daten

- Und weil die Märkte so unruhig sind, hat die tragische Nachricht vom Flugzeugabsturz im Iran, bei dem der Präsident und der Außenminister ums Leben kamen, den Kursen weiteren Auftrieb gegeben

- Silber schließt sich dem an und hat die Marke von $31 überschritten.

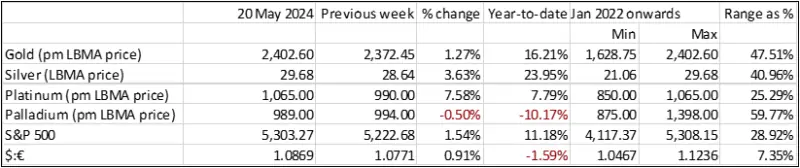

- Seit dem Schlusskurs am vergangenen Donnerstag hat Gold um 2,9% zugelegt, Silber ist um 8,3% gestiegen.

- Und das Verhältnis ist von 80,0 auf 76,4 gefallen; nächste Unterstützung bei 71,4

- Gold erreicht nominales Allzeithoch, liegt real aber 39% unter dem Höchststand

Ausblick; letzte Woche schrieben wir wie folgt:

"Die Konsolidierung um $2.300 und $27,0 hat Gold und Silber Unterstützung gegeben und die Grundlage für den jüngsten Sprung gelegt; wir bleiben für beide positiv gestimmt, würden aber eher mit stetigen Verbesserungen als mit Spitzenwerten rechnen, sofern es keine schwarzen Schwäne gibt.

In dieser Woche haben wir genau einen solchen Anstieg erlebt, während die Hintergrundfaktoren weiterhin unterstützend wirken. Beide Metalle müssen natürlich kurzfristig korrigieren, aber diese Bewegung ist eine Bestätigung für die Änderung der Handelsspanne für beide Metalle.

Gold, Januar 2023-to-date; technisch: Abschwächung des überkauften Bereichs und der 10D und 20D MA sind neutral

Quelle: Bloomberg, StoneX

Der gleitende Zehn-Tages-Durchschnitt überschritt den 20D am vergangenen Dienstag (14.th ) und bot neue Unterstützung, die durch die positive Entwicklung des MACD am selben Tag noch verstärkt wurde; der MACD wird häufig beobachtet.

In der vergangenen Woche wurden in den Vereinigten Staaten Inflationszahlen veröffentlicht, die auf der Ebene des Verbraucherpreisindex (VPI) im Vergleich zum Vormonat rückläufig waren, während der Verbraucherpreisindex (PPI) geringfügig höher ausfiel (was allerdings auf einige Ausreißer zurückzuführen sein könnte). Der Trend geht in die richtige Richtung, auch wenn er immer noch zu hoch ist, um die Fed zu beruhigen. Die Fed ist jedoch nach wie vor sehr vorsichtig und es ist sehr unwahrscheinlich, dass sie diese Zahlen als Rechtfertigung für kurzfristige Zinssenkungen heranzieht. Dennoch haben die Zahlen die Erwartungen für eine Zinssenkung im September erhöht (die Sitzung findet am 17. und 18. September stattth ; die nächste Sitzung ist am 11. und 12. Juni, dann am 30. und 31. Juli), auf der auch die Sonderwirtschaftsprojektionen und der Dot Plot vorgestellt werden, in denen jedes Mitglied des Ausschusses seine Erwartungen für die Fed Funds am Ende dieses, des nächsten und des längerfristigen Jahres angibt.

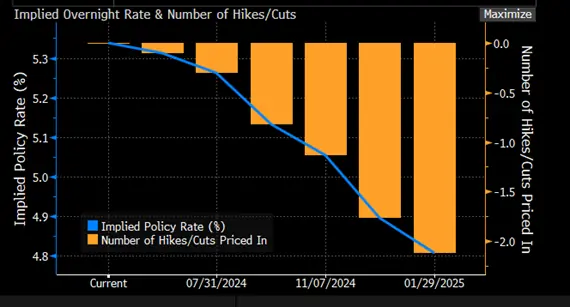

Die Erwartungen der Anleihemärkte für den Zinszyklus; sie rechnen jetzt mit einer 52%igen Chance für eine Zinssenkung im September und erwarten Zinssätze unter 5% bis zum Jahresende

Quelle: Bloomberg

Der Erzeugerpreisindex verzeichnete einen monatlichen Anstieg von 0,5 % nach 0,2 % im März und lag damit über den Markterwartungen, doch könnte sich dies als einmalig erweisen. Die Energieerzeugnisse waren besonders stark, und die Dienstleistungen für die Endnachfrage waren viel höher als zuvor. So stiegen beispielsweise die Handelsdienstleistungen im Monatsvergleich um 0,8 %, und der Handel mit privaten Investitionsgütern verzeichnete einen Zuwachs von 3,9 %, nach minus 2,1 % im März. Auf der Ebene des Verbraucherpreisindex lagen eine Reihe von Lebensmittelpreisen im negativen Bereich, ebenso wie die schwachen Einzelhandelsumsätze. Der Kern-VPI lag im Monatsvergleich bei 0,3 %, auf Jahresbasis jedoch bei 3,4 %, was für die Fed immer noch viel zu hoch ist.

Spot-Silber; Verhältnis Gold:Silber

Quelle: Bloomberg, StoneX

Darüber hinaus gibt die Umfrage der New Yorker Fed zu den Verbrauchererwartungen vom April einen leicht vorsichtigen Ton an. Daraus geht hervor, dass die Inflationserwartungen kurz- und längerfristig steigen, mittelfristig jedoch sinken. Die mittleren Erwartungen für die einjährige Inflation (und Erwartungen sind wichtig - beachten Sie, dass die Zentralbanker Wert darauf legen, dass die Erwartungen verankert bleiben) stiegen von 3,0 % auf 3,3 % und für den Fünfjahreshorizont von 2,6 % auf 2,6 %. Für den Dreijahreszeitraum lag das Ergebnis bei 2,8 % (2,9 %). Die Hauspreiserwartungen erreichten mit 3,3 % den höchsten Stand seit Juli 2022, nachdem sie sieben Monate in Folge bei 3,0 % gelegen hatten, was allerdings eher auf ein knappes Angebot als auf eine überbordende Nachfrage zurückzuführen ist.

Die Kreditbedingungen werden in den Vereinigten Staaten weiterhin verschärft, ebenso wie in Europa im Banken- und Nichtbankensektor und bei den europäischen Haushalten. Der jüngste Stabilitätsbericht der Europäischen Zentralbank stellt fest, dass die Anfälligkeiten zwar abgenommen haben, die Aussichten aber weiterhin fragil sind. Und in China schrumpften die Nettoanleiheverkäufe der Regierung im April, während die Gesamtfinanzierung um 27,7 Mrd. USD schrumpfte (Bloomberg-Berechnung); dies ist Berichten zufolge das erste Mal, dass dieser Wert seit Beginn der Datenreihe im Jahr 2017 gesunken ist. Dies ist ein weiteres Merkmal, das den Goldpreis stützen wird, da es die schlechte Stimmung sowohl auf Unternehmens- als auch auf Haushaltsebene widerspiegelt, die zum großen Teil auf die anhaltende Schwäche des Immobiliensektors zurückzuführen ist, obwohl sich die industrielle Nachfrage verbessert.

Im Hintergrund ist ein gewisses Interesse an den börsengehandelten Goldprodukten zu erkennen. Von den bisherigen 13 Handelstagen im Mai verzeichnete Gold nur sechs Tage mit Netto-Neugründungen, davon allerdings vier in den letzten vier Tagen. Die Volumina waren zurückhaltend und beliefen sich in diesen vier Tagen auf insgesamt 7,8 Tonnen, womit sich die Nettoverkäufe im Mai auf sechs Tonnen beliefen und im bisherigen Jahresverlauf um 161 Tonnen auf 3.064 Tonnen gesunken sind (die weltweite Minenproduktion beträgt etwa 3.700 Tonnen pro Jahr). Bei Silber gab es nur an zwei Tagen Nettozugänge, und diese waren allesamt geringfügig; in den letzten sechs Tagen gab es ausschließlich Nettorücknahmen, so dass im bisherigen Monatsverlauf ein Nettoverlust von 324 Tonnen auf 21.376 Tonnen zu verzeichnen war. Seit Jahresbeginn beträgt der Verlust 393 Tonnen. (die weltweite Minenproduktion beträgt ~26.000 tpa).

Gold, Silber und Kupfer; Silberkorrelation mit Gold 0,81; mit Kupfer 0,28

Quelle: Bloomberg, StoneX

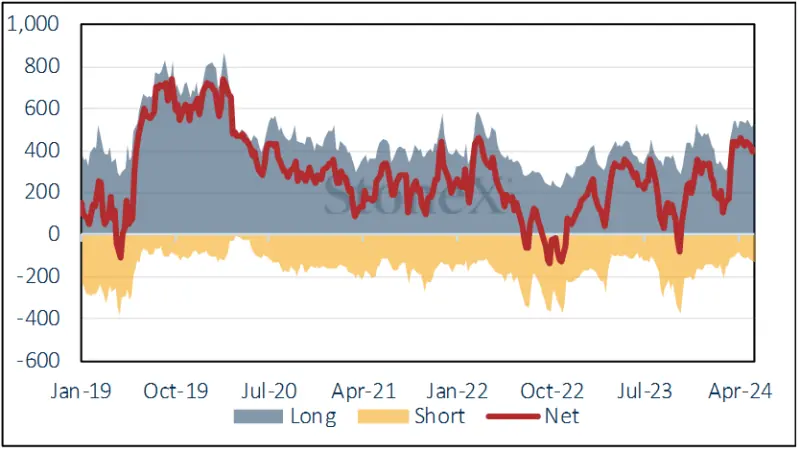

COMEX; Abkühlung der Stimmung

Der Commitments of Traders-Bericht für die Woche bis zum 14.th Mai, in der der Goldpreis von 2.314 $ auf 2.378 $ anstieg, dann auf 2.333 $ zurückging und dann die nächste Haussephase einleitete, verzeichnete einen Anstieg der Long-Positionen um 4 % und der Short-Positionen um 7 % auf 535 t bzw. 129 t, womit die Netto-Long-Position auf 392 t sank, den niedrigsten Stand seit Anfang März. Die reine Long-Position liegt mit 535 t um 28 % über dem 12-Monats-Durchschnitt von 409 t, ist also weiter rückläufig, aber immer noch überbewertet. Nach den Kursbewegungen der letzten Tage ist sie wahrscheinlich sogar noch größer.

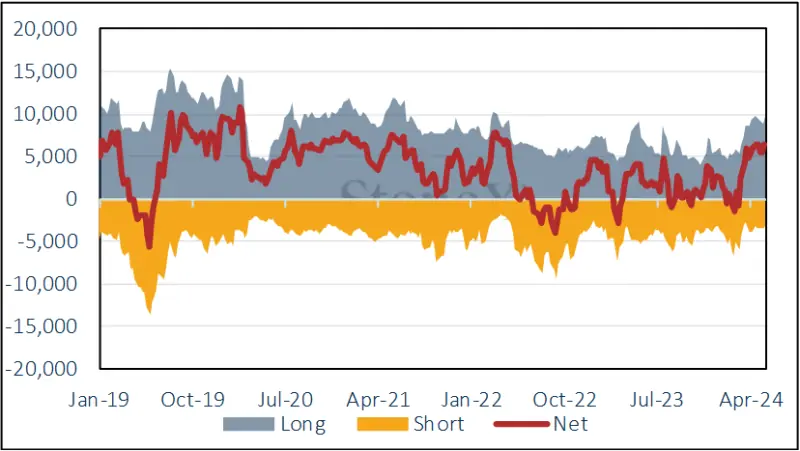

Der Silberpreis tendierte leicht nach oben, eröffnete den Berichtszeitraum bei 27,27 $ und schloss bei 28,60 $. Die Longpositionen stiegen um 10 % auf 9.678 t, während die Shortpositionen mit 3.297 t praktisch unverändert blieben. Damit ergibt sich eine Netto-Longposition von 6.381 Tonnen, wobei die direkten Longpositionen mit 54 % über dem 12-Monats-Durchschnitt immer noch zu hoch erscheinen.

Gold COMEX Positionierung, Money Managers (t)

Quelle: CFTC, StoneX

COMEX Managed Money Silber Positionierung (t)

Quelle: CFTC, StoneX

Quelle: Bloomberg, StoneX