Jan 2024

Jan 2024

StoneX Bullion round-up Montag, den 29. Januar 2024

Gold konsolidiert jetzt über $2.000; Aufwärtsbewegung wahrscheinlich, aber noch nicht

- Die Aussichten für Gold bleiben für dieses Jahr aufgrund einer Reihe von Unwägbarkeiten positiv. Zum Zeitpunkt der Erstellung dieses Berichts wird der Goldpreis bei 2.030 $ gehandelt, nachdem er aufgrund der Nachrichten über die Liquidation von Evergrande um 10 $ zugelegt hat.

- In unserer letzten Notiz vor einer Woche hatten wir darauf hingewiesen, dass der Goldpreis eine gewisse Zeit zur Konsolidierung benötigt; dies ist nun der Fall

- Die Marktteilnehmer sind vorerst neutral.

- Die physische Nachfrage in China bleibt im Vorfeld des neuen Jahres stark, was durch Informationen über die Handelsströme untermauert wird

- Chinas Silberexporte 2023 geringfügig höher als 2022

- Ist Silber reif für eine Short-Eindeckungsrallye?

- Die Märkte preisen nun keine US-Zinssenkung im März und eine 50-prozentige Wahrscheinlichkeit einer Senkung um 25 Prozentpunkte im Mai ein

Wie schon in der letzten Woche ist die Stimmung am Gold- und Silbermarkt weiterhin vorsichtig, aber das geopolitische und finanzielle Umfeld ist goldfreundlich. Silber ist aufgrund der unsicheren Wirtschaftsprognosen trotz eines gesunden langfristigen Horizonts immer noch vorsichtig, zeigt aber Lebenszeichen.

Heute Morgen (Montag) wurde in der BBC über die Liquidationsanordnung für Evergrande berichtet. Dies ist immer noch ein Thema über endemische Risiken im Bankensystem (über die Verbindung zur Immobilieninfrastruktur in China und den CRE-Problemen in den USA). Eines meiner Hauptargumente für eine leichte Goldhausse in diesem Jahr: Die Nachricht hat Gold mit 10 Dollar belastet. Eine gedämpfte Reaktion, aber Gold will sich derzeit weder auf die eine noch auf die andere Seite festlegen. Rückenwind übertrumpft jedoch Gegenwind

Gold aus technischer Sicht auf Sicht von sechs Monaten: gemischt. Spot liegt unter dem 20D MA, 10D und 50D fallen mit Spot zusammen. Der MACD (ein wichtiger kurzfristiger Indikator) ist immer noch negativ.

Quelle: Bloomberg, StoneX

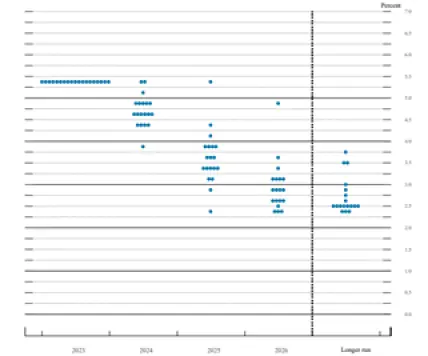

FOMC-Projektionen für den Leitzins

Dezember

Quelle: Die Federal Reserve

Quelle: Bloomberg

Nach einem Rückschlag bei 2.050 $ wurde Gold in den letzten Tagen in einer engen Spanne zwischen 2.011 $ und 2.040 $ gehandelt, zuletzt (bei Redaktionsschluss) bei 2.020 $. Die professionelle Beteiligung war relativ ruhig, da in der vergangenen Woche in den Vereinigten Staaten zahlreiche Wirtschaftsdaten veröffentlicht wurden und am 30. und 31. Januar die Januarsitzung des Federal Open Market Committee (FOMC) anstand. Bei dieser Sitzung werden keine besonderen Wirtschaftsprojektionen (und somit auch kein Dotplot) erstellt, aber die Erklärung und die Pressekonferenz werden interessant sein, da die Märkte nach den Zahlen der letzten Woche (siehe unten) auf jede Nuance achten werden. Wir glauben, dass die Fed ihre vorsichtige Politik beibehalten wird, da die meisten Zentralbanken Angst davor haben, die Zinssätze zu früh zu senken oder die Politik zu sehr zu lockern, aus Angst, die Inflation wieder anzuheizen. Die Märkte (siehe obiges Schaubild) preisen eine 50 %ige Chance auf eine Zinssenkung um 25 Basispunkte im Mai ein, aber es gibt derzeit so viele Unsicherheiten im Umfeld (und wir dürfen die potenziell inflationären Auswirkungen der Feindseligkeiten am Roten Meer und die Auswirkungen auf die Handelsströme nicht ausschließen), dass eine Zinssenkung im Mai unserer Ansicht nach unwahrscheinlich erscheint.

Gold und die Renditen der zwei- und zehnjährigen Anleihen, Januar 2021 bis heute

Quelle: Bloomberg, StoneX

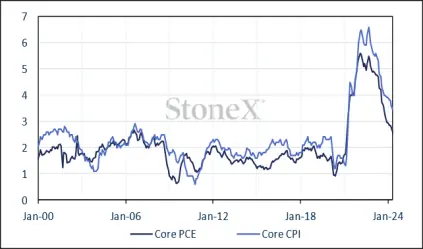

Die beste Zusammenfassung unserer Reaktion auf die Zahlen der letzten Woche stammt von unserer Chefmarktstrategin Kathryn Rooney Vera, die nach den PPI-Zahlen (Donnerstag) feststellte: "Meiner Meinung nach beschleunigt sich entweder der BIP-Deflator, oder die 10-jährigen UST-Renditen fallen weiter. Schauen Sie sich die historische Beziehung zwischen dem BIP-Deflator, dem Kern-PCE und dem 10-jährigen USGG an. Das ist [meiner Meinung nach] der Grund, warum der Markt für festverzinsliche Wertpapiere diese Zahlen positiv aufgenommen hat, obwohl sie alle Prognosen übertroffen haben. Entweder beschleunigt sich der BIP-Deflator, oder die Renditen von Staatsanleihen fallen".Dies deckt sich mit der Ansicht dieses Autors, dass die US-Wirtschaftszahlen immer noch Rückenwind für Gold bedeuten. Kurzfristig sind sie aufgrund der verschiedenen Marktkräfte, die für eine vorsichtige Stimmung sorgen, nicht unbedingt positiv zu werten, mittelfristig dürften sie jedoch für einen Aufwärtstrend des Goldpreises sprechen.

Dies deutet auch auf bessere Silberpreise hin. In der zweiten Hälfte des letzten Jahres, als Gold allmählich anstieg, war Silber angesichts der wirtschaftlichen Unsicherheiten vorsichtig, und obwohl die allgemeinen Preismuster ähnlich waren, schnitt Silber schlechter ab als Gold. Dies ist aufgrund der höheren Volatilität von Silber nicht die Norm und deutet darauf hin, dass a) die Märkte insgesamt nicht davon überzeugt waren, dass Gold ein solides Aufwärtspotenzial hat, und b) die Investitionstätigkeit angesichts der höheren Kapitalkosten, die die Hypothekenzinsen in die Höhe treiben und das verfügbare Einkommen schmälern, getrübt war. Das Verbrauchervertrauen ist sowohl in den Vereinigten Staaten als auch in Europa nach wie vor zurückhaltend, auch wenn im Dezember eine Verbesserung zu verzeichnen war, was darauf hindeuten könnte, dass sich das Blatt zu wenden beginnt. Eine Reihe von Daten reicht jedoch nicht aus, um eine solche Entscheidung zu treffen.

Gold-Silber und das Verhältnis; Korrelation von Silber mit Gold und Kupfer

Quelle: Bloomberg, StoneX

Zu Beginn dieses Jahres hat Silber begonnen, zu Gold aufzuschließen, was ebenfalls auf einen grundlegenden Stimmungsumschwung hindeuten könnte.

Was waren nun die alles entscheidenden Zahlen der letzten Woche?

Zusammenfassend lässt sich sagen, dass der Deflator des US-BIP, der Waren und Dienstleistungen im BIP umfasst und daher breiter gefasst ist als die Kernausgaben für den persönlichen Verbrauch (die einer der Hauptschwerpunkte der Fed bei der Festlegung der Geldpolitik sind), bei 1,5 % lag, nachdem er zuvor 3,3 % betragen hatte, was auf ein solides, aber nicht überbordendes reales Wachstum hindeutet. Die PCE-Kernrate wurde am folgenden Tag veröffentlicht und entsprach mit 0,2 % gegenüber dem Vormonat und 2,9 % gegenüber dem Vorjahr den Markterwartungen. Wie bereits erwähnt, übertrafen die persönlichen Ausgaben im Monatsvergleich die Erwartungen und Bereiche mit bemerkenswerter Stärke, einschließlich des Automobilsektors (sowohl Fahrzeuge als auch Lastkraftwagen), was dem jüngsten Trend zuwiderläuft. Ob dies einen Richtungswechsel ankündigt, lässt sich noch nicht sagen.

Interessant ist auch, dass mehr als die Hälfte des BIP-Wachstums in diesem Quartal auf die Verbraucherausgaben entfiel und dass die Ersparnisse der privaten Haushalte offenbar nicht in großem Umfang abgebaut wurden. Der letztgenannte Punkt würde sicherlich dafür sprechen, dass die Fed ihre "längerfristig höhere" Politik beibehält. Die Fed hält an ihrer Datenabhängigkeit fest; auf der Januar-Sitzung gibt es nur einen Satz von Wirtschaftsdaten zu berücksichtigen, im März werden es jedoch zwei sein. Und natürlich ist der März die erste Sitzung, auf der spezielle Wirtschaftsprognosen, einschließlich des neuen Dot Plot, vorgelegt werden.

Unerwähnt bleiben darf auch nicht, dass die Europäische Zentralbank am vergangenen Donnerstag tagte und wie erwartet ihre Leitzinsen unverändert beließ und erneut darauf hinwies, dass die Zinssätze "für einen ausreichend langen Zeitraum" gehalten werden müssen, um das Inflationsziel von 2 % zu erreichen.

Der Rat stellte fest, dass sich der Inflationsrückgang - abgesehen von einem energiebedingten Anstieg - fortgesetzt hat, wobei die angespannten Finanzierungsbedingungen "die Nachfrage dämpfen". Untermauert wird dies durch das jüngste Verbrauchervertrauen, das im Januar bei minus 16,1 lag und auf eine weitere Abschwächung hindeutet. Dies spricht ebenfalls für eine geringere Gold- und Silbernachfrage des Einzelhandels in Europa in naher Zukunft, da das verfügbare Einkommen weiterhin unter Druck steht und das geringe Vertrauen zur Vorsicht mahnt.

In Bezug auf die Preise bleibt also vorerst alles beim Alten, aber beide Metalle haben das Potenzial für eine Verbesserung im weiteren Jahresverlauf.

Silber aus technischer Sicht: Zurück im Aufwärtstrend, der gleitende Durchschnitt ist neutral bis rückläufig, ebenso der MACD

Quelle: Bloomberg, StoneX

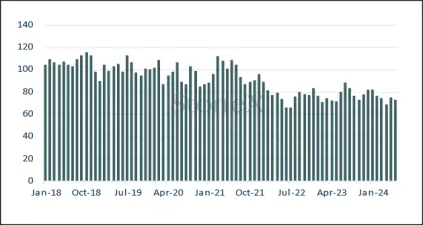

Börsengehandelte Produkte

Im ETP-Sektor zeigen die jüngsten Zahlen des World Gold Council (die zuverlässigste Quelle) einen Rückgang um 244 Tonnen im Jahr 2023 (bei einem Mittelabfluss von 14,7 Mrd. $) auf 3.226 Tonnen. Die weltweite Minenproduktion liegt bei etwa 3.650 t. Die Tonnagezahlen des Rates für dieses Jahr reichen bisher nur bis zum 19. Januar und weisen Bestände von 3 185 t aus, was einen Rückgang um 41 t bedeutet. Die Bloomberg-Zahlen für die darauffolgende Woche zeigen fünf aufeinanderfolgende Tage mit Nettorücknahmen und deuten auf einen weiteren Rückgang von 11 Tonnen hin, so dass sich der Rückgang seit Monatsbeginn auf 52 Tonnen beläuft.

Auch die Silber-ETPs lagen im Allgemeinen im Minus, obwohl an einem Tag in der vergangenen Woche ein kräftiger Zuwachs von 495 Tonnen zu verzeichnen war. Im bisherigen Jahresverlauf gab es jedoch nur an sechs Tagen Nettobildungen (von insgesamt 20), was einem Zuwachs von 271 t auf 22.041 t entspricht. Im gesamten Jahr 2023 fielen die Silber-ETPs von 23.296 t auf 21.770 t (die weltweite Minenproduktion beträgt etwa 26.500 t). Dies war also ein Rückgang um 1.526 t, was der weltweiten Minenproduktion von drei Wochen entspricht.

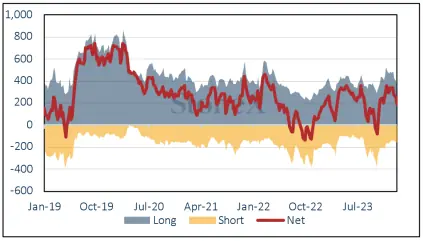

Positionierung der Futures;

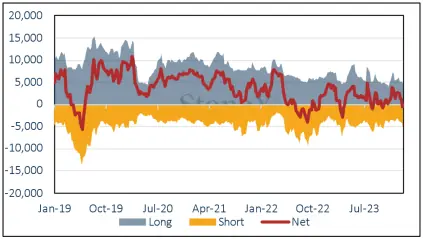

Seit Jahresbeginn bis zum 23. Januar blieben Gold und Silber an der COMEX unter einer Wolke. In der vergangenen Woche wurden bei Gold weitere Longpositionen aufgelöst und einige neue Shortpositionen aufgebaut (die Longpositionen gingen um 61 Tonnen auf 15 % zurück und die Shortpositionen stiegen um acht Tonnen bzw. 5 %), so dass die Nettoposition bei 190 Tonnen Longpositionen gegenüber einem 12-Millionen-Durchschnitt von 190 Tonnen lag. Bei Silber gingen die Long-Positionen um 7 % zurück und die Short-Positionen stiegen um 26 %, so dass die reine Long-Position auf 4.732 t (ein Rückgang um 1.445 t oder 23 % im bisherigen Jahresverlauf) und die Short-Position auf 5.157 t sank, was die größte reine Short-Position seit Mitte Oktober darstellt und die Nettoposition von 1.000 t auf ein Netto-Leerverkaufsvolumen von 427 t gegenüber einem 12-Millionen-Durchschnitt von 1.541 t ansteigen ließ und möglicherweise den Weg für eine Short-Eindeckungsrallye ebnet.

Gold COMEX Positionierung, Money Managers (t)

Quelle: CFTC, StoneX

COMEX Managed Money Silber Positionierung (t)

Quelle: CFTC, StoneX

Quelle: Bloomberg, StoneX