Mar 2023

Mar 2023

Platin-Defizit von 556 koz im Jahr 2023 prognostiziert, da starkes Nachfragewachstum das begrenzte Angebot übersteigt

Pressemitteilung des World Platinum Investment Council — London, 00:01 Uhr, 8. März 2023

- Für 2023 wird aufgrund einer um 24 % steigenden Nachfrage bei einem aufgrund starker Einschränkungen nur um 3 % steigenden Angebot Platin-Defizit prognostiziert

- Die Nachfrage in der Automobilindustrie wird im Jahr 2023 voraussichtlich um 10 % steigen, da Palladium zunehmend durch Platin ersetzt wird und größere Mengen verwendet werden

- Die industrielle Nachfrage wird im Jahr 2023 im Vergleich zum Vorjahr voraussichtlich um 12 % steigen und damit fast den bisherigen Höchstwert erreichen

- Die Investitionsnachfrage wird im Jahr 2023 aufgrund starker Barren- und Münznachfrage und deutlich geringerer Abflüsse aus ETFs und Börsenwerten voraussichtlich um mehr als 900 koz steigen

Der World Platinum Investment Council – WPIC® – veröffentlicht heute seinen Platinum Quarterly (Quartalsbericht für Platin) für das vierte Quartal 2022 mit einem Jahresrückblick für 2022 und einer revidierten Prognose für 2023.

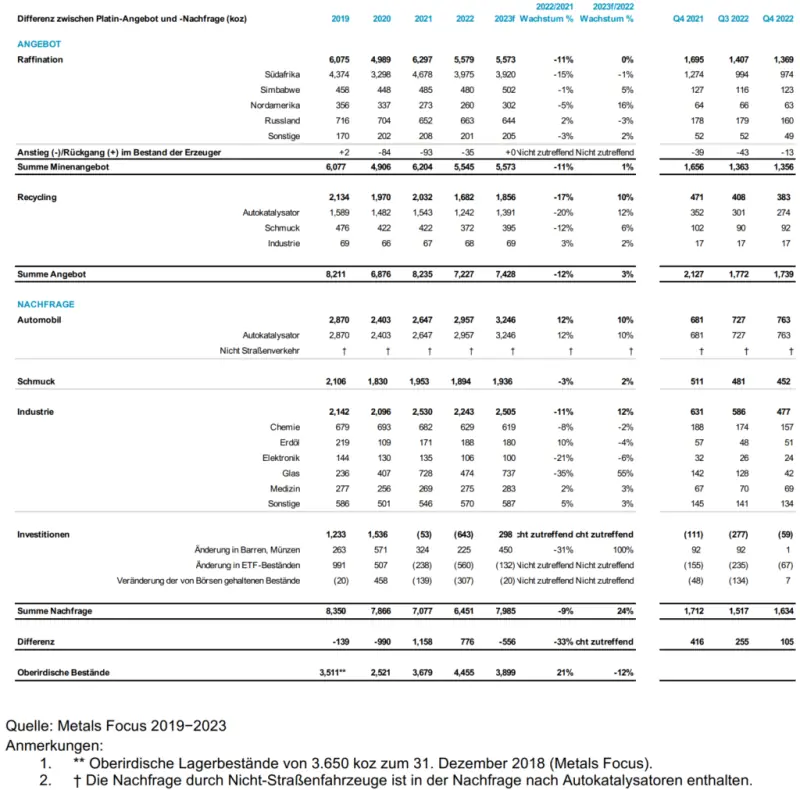

Nach zwei Jahren mit hohen Überschüssen wird für den Platinmarkt im Jahr 2023 ein deutliches Defizit prognostiziert. Der Unterschied zwischen dem Überschuss von 776 koz im Jahr 2022 und dem prognostizierten Defizit von 556 koz im Jahr 2023 beträgt über 1,3 Moz. Dies spiegelt das Gesamtangebot wider, das mit einem Anstieg von nur 3 % auf 7428 koz (+201 koz) auf dem schwachen Niveau von 2022 verharrt, während die Nachfrage um 24 % auf 7985 koz (+1534 koz) steigt.

Das Angebot sank im Jahr 2022 um 12 % und wird voraussichtlich weiterhin geschwächt bleiben

Das Gesamtangebot war sowohl im vierten Quartal 2022 (-18 % gegenüber dem Vorjahr auf 1.739 koz) als auch im Gesamtjahr 2022 (-12 % auf 7227 koz) rückläufig, da die anhaltenden Hindernisse sowohl im Bergbau als auch im Recyclingangebot die Produktion stark einschränkten.

Im Jahr 2022 ging das Gesamtangebot im Vergleich zum Vorjahr um 11 % zurück (-659 koz) und wird 2023 voraussichtlich weitgehend unverändert bleiben (+28 koz). Auch die Minenproduktion von Feinplatin ging 2022 im Vergleich zum Vorjahr um 11 % zurück (- 718 koz), was fast ausschließlich auf die geringere Produktion in Südafrika zurückzuführen ist. Die Produktion ging hier im vierten Quartal 2022 im Vergleich zum Vorjahr um 24 % (- 300 koz) zurück, was auf die Wartung der Hütte, betriebliche Herausforderungen und die Auswirkungen der gut dokumentierten Stromversorgungsprobleme des Landes zurückzuführen ist. Gleichzeitig ging die russische Produktion im vierten Quartal 2022 im Vergleich zum Vorjahr aufgrund von logistischen Herausforderungen, die den Materialfluss zwischen den russischen und finnischen Verarbeitungsbetrieben beeinträchtigen, um 10 % (-18 koz) zurück.

Das weltweite Recycling ging 2022 im Vergleich zum Vorjahr um 17 % zurück (-349 koz), was auf die geringere Verfügbarkeit von Altfahrzeugen und das geringere Schmuckrecycling zurückzuführen ist. Der Rückgang beim Recycling von Autokatalysatoren ist auf die geringe Verfügbarkeit von Neufahrzeugen und die dadurch bedingte längere Nutzungsdauer älterer Fahrzeuge zurückzuführen. Hinzu kamen Veränderungen im Verbraucherverhalten aufgrund der Lebenshaltungskosten und eine geringere Kilometerleistung aufgrund von Fernarbeit. Das Schmuckrecycling war rückläufig, was vor allem auf den geringeren Schmuckabsatz in China zurückzuführen ist, der sich auf die Rückverkäufe auswirkte. Es wird erwartet, dass sich das weltweite Recycling im Jahr 2023 um 10 % auf 1856 koz, angetrieben durch eine Zunahme der Verfügbarkeit von verbrauchten Autokatalysatoren, erholen wird, wobei das Recycling von Autokatalysatoren um 12 % auf 1.391 koz steigen wird.

Wachstumskurs der Automobilnachfrage wird sich 2023 fortsetzen

Der weltweite Automobilmarkt hat sich im vergangenen Jahr trotz der anhaltenden ChipKnappheit, der Sorgen um die Lebenshaltungskosten, der Auswirkungen des Krieges Russlands gegen die Ukraine und des strikten Lockdowns in China weiter erholt und sich widerstandsfähig gezeigt. Die Automobilnachfrage für das Gesamtjahr 2022 stieg im Vergleich zum Vorjahr um 12 % (+311 koz) und erreichte einen Wert von 2957 koz.

Zwar hat die Fahrzeugproduktion noch immer nicht das Niveau von vor der Pandemie erreicht, doch eine Kombination von Faktoren regt das Wachstum der Platinnachfrage in der Automobilindustrie weiter an. Erstens wurde im Jahr 2022 einen Anstieg von 28 % bei der Herstellung von Hybridfahrzeugen, die in der Regel eine höhere Belastung des Nachbehandlungssystems erfordern, verzeichnet. Zweitens führten verschärfte Emissionsvorschriften, vor allem in China, zu dem Einsatz größerer Mengen an Platin (insbesondere bei schweren Dieselfahrzeugen). Und schließlich stieg die Substitution von Palladium durch Platin an und dieser Anstieg führte zu einer Aufwärtskorrektur der Substitutionsschätzung für das Jahr 2023 um fast 100 koz auf 540 koz.

Aufgrund der Fortsetzung dieser Trends wird erwartet, dass die weltweite Automobilnachfrage im Jahr 2023 um 10 % auf 3246 koz (+288 koz) steigen wird.

Die industrielle Nachfrage wird 2023 voraussichtlich so stark sein wie nie zuvor

Es wird erwartet, dass die industrielle Nachfrage nach Platin im Jahr 2023 besonders stark sein wird und im Vergleich zum Vorjahr um 12 % auf 2505 koz (+262 koz) ansteigt, womit sie nur 26 koz unter dem Niveau des Jahres 2021, dem stärksten Jahr in der Geschichte, liegen würde.

Dieses starke Nachfragewachstum wird durch den Bau neuer LCD-Kapazitätsanlagen in Japan und die Projektpipeline in China angetrieben, da die COVID-19-Beschränkungen des Landes gelockert werden. In der Glasindustrie wird die Platinnachfrage um 55 % auf 737 koz ansteigen und damit die prognostizierten leichten Rückgänge in den Sektoren Chemie (-2 %), Erdöl (-4 %) und Elektronik (-6 %) ausgleichen.

Die Nachfrage nach Schmuck wird durch die Lockerung der Beschränkungen in China steigen

Da sich China, der größte Markt für Platinschmuck, für einen Großteil des Jahres 2022 im Lockdown befand, sank die Schmucknachfrage für das Gesamtjahr 2022 um 3 % (-59 koz) auf 1894 koz.

Während die Beschränkungen immer mehr gelockert werden und das Verbrauchervertrauen zurückkehrt, wird für 2023 ein Anstieg der Nachfrage in China um 15 % (+73 koz) prognostiziert. Auch in Japan und Indien wird ein Wachstum erwartet. In Europa und Nordamerika wird aufgrund einer geringeren Anzahl an Hochzeiten und Rezessionsängsten mit Rückgängen gerechnet. Insgesamt wird erwartet, dass die weltweite Schmucknachfrage um 2 % (+42 koz) auf 1936 koz im Jahr 2023 ansteigt.

Erholung der Investitionsnachfrage bis 2023 prognostiziert – Verbesserung um über 900 koz

Es wird erwartet, dass sich die Investitionsnachfrage im Jahr 2023 deutlich verbessern wird. Die Nachfrage nach Platinbarren und -münzen wird den Prognosen zufolge im Jahr 2023 um 100 % auf 450 koz ansteigen und damit ein Dreijahreshoch erreichen, was auf die verbesserte Produktverfügbarkeit in Nordamerika und Europa und die Umkehr der NettoDesinvestitionen in Netto-Investitionen in Japan zurückzuführen ist. In der Zwischenzeit werden sich die Abflüsse bei ETFs (-132 koz) und Börsenaktien (-20 koz) weiter verlangsamen, wobei in Südafrika erneut ein Interesse an Platin-ETFs gegenüber Bergbauaktien aufkommt. Das Ergebnis ist ein Nettoinvestitionsbedarf von 298 koz im Jahr 2023.

Trevor Raymond, CEO des World Platinum Investment Council, dazu: „Aus makroökonomischer Sicht dürfte 2023 ein schwieriges Jahr werden, mit einem unsicheren wirtschaftlichen Umfeld, Problemen durch hohe Inflation und einer globalen Energiekrise. Dennoch wird für den Platinmarkt nach zwei aufeinanderfolgenden Jahren mit erheblichen Überschüssen ein Defizit prognostiziert, was im Widerspruch zu diesen Umständen steht. Das für dieses Jahr prognostizierte Defizit dürfte zudem kein Einzelfall sein, denn es wird erwartet, dass die Herausforderungen bei der Versorgung anhalten und das künftige Nachfragewachstum, das durch die Bedürfnisse der Wasserstoffwirtschaft unterstützt wird, wahrscheinlich noch einige Jahre lang zu Defiziten führen wird.

Obwohl Stromversorgungsrisiken und betriebliche Herausforderungen in den Prognosen für das Bergbauangebot 2023 enthalten sind, stellen eine Verschärfung der Stromversorgungsengpässe im Hauptproduzenten Südafrika oder sanktionsbedingte betriebliche Herausforderungen in Russland Abwärtsrisiken für das Angebot dar. Im Gegensatz dazu sind die Nachfrageprognosen, obwohl sie die negativen Auswirkungen der Inflation und des geringeren globalen Wirtschaftswachstums beinhalten, auf der Kehrseite gut abgesichert. Hier ist das starke Nachfragewachstum vor allem auf die anhaltende Substitution von Palladium durch Platin in der Automobilindustrie, den bereits zugesagten Ausbau der Glaskapazitäten, die robuste Barren- und Münznachfrage und die erheblichen Abflüsse aus ETFs und Börsenwerten zurückzuführen, die weitgehend abgeschlossen sind.

Seit 2021 beobachten wir massive Platinimporte nach China, die weit über die ermittelte Nachfrage hinausgingen und von denen ein Großteil in unseren veröffentlichten Daten nicht erfasst wurde. Unabhängig davon, ob dies die tatsächliche Nachfrage widerspiegelt – wie bei den im heutigen Bericht genannten Erweiterungen der Glaskapazitäten im Jahr 2023 – oder die in China gelagerten Bestände, kann es sein, dass diese aufgrund der inländischen Exportkontrollen nicht zurück auf die westlichen Märkte gelangen können, um das Defizit im Jahr 2023 auszugleichen, was zu einer weiteren Marktverengung führen wird.

Über den heutigen Bericht hinaus betonen wir weiterhin die starke Verbindung zwischen Platin und der Wasserstoffwirtschaft. Die Nachfrage nach Platin im Zusammenhang mit Wasserstoff ist zwar relativ gering, wird aber mittelfristig voraussichtlich erheblich steigen. Wenn die Nachfrage nach Wasserstoff an Bedeutung gewinnt, könnte Platin für Investoren, die ein Engagement in Wasserstoff suchen, zu einer stellvertretenden Investition werden. Das Aufkommen einer neuen Endnachfragequelle für einen Rohstoff ist ein relativ seltenes Ereignis und zum jetzigen Zeitpunkt einzigartig für Platin, was den Investitionsanreiz für Platin, insbesondere in einem defizitären Markt, nur weiter verstärkt.

Haftungsausschluss

Weder der World Platinum Investment Council noch Metals Focus noch StoneX Bullion sind von einer Regulierungsbehörde autorisiert, Anlageberatungen zu erteilen. Nichts in diesem Dokument ist als Anlageberatung, als Angebot zum Verkauf oder als Beratung zum Kauf von Wertpapieren oder Finanzinstrumenten gedacht oder auszulegen, und vor jeder Investition sollte stets eine angemessene professionelle Beratung eingeholt werden. Weitere Informationen erhalten Sie auf www.platinuminvestment.com