Nov 2024

Nov 2024

Gold- und Silbermärkte nach US-Wahlen - Entwicklungen & Trends

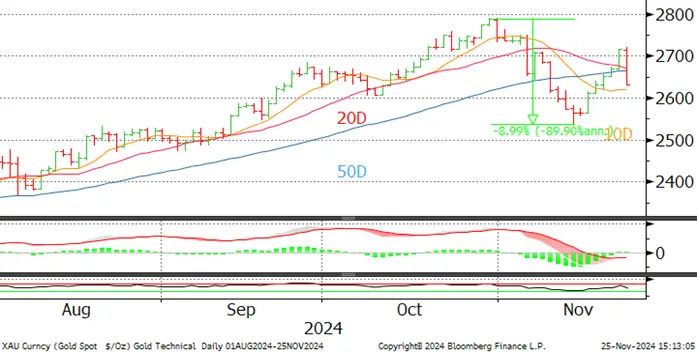

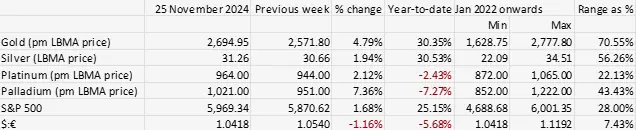

- Insgesamt fiel der Goldpreis nach den US-Wahlen um 9 %.

- Da u.a. HNWs und Family Offices auf einen solchen Rückgang gewartet hatten, wurde Gold mit einem Anstieg von 7% auf 2.720 $ gut gehandelt.

- Bis heute (Montag, den 25.), als Berichte über ein mögliches Abkommen zwischen Israel und der Hisbollah den Preis um 90 $ fallen ließen.

- Nach einer Woche des Hin und Her wird die Wahl von Scott Bessent zum US-Finanzminister als positiver Schritt angesehen (der auch zur Erholung des Goldpreises beitragen könnte).

- Optionen verfallen heute; starkes Interesse an Calls unter den aktuellen Kursen

- Aber nicht so tief, dass große Gewinnmitnahmen zu erwarten wären

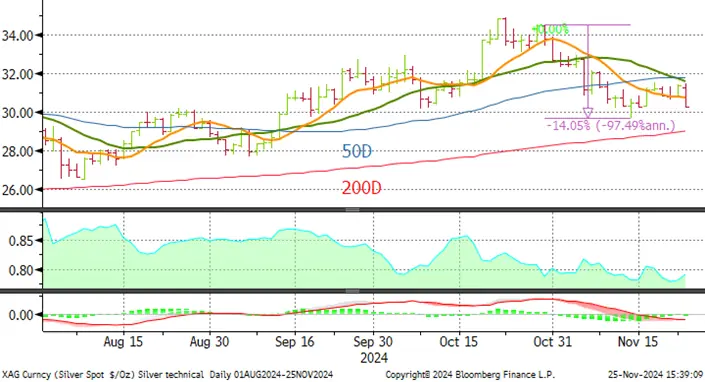

- Silber fiel nach den Wahlen um 14% (von $34,5 auf $29,7); die anschließende Erholung betrug nur 7%, da die wirtschaftliche Unruhe in Europa und China weiterhin auf dem Silberradar zu sehen ist.

- Silber-ETFs uneinheitlich, teilweise Gewinnmitnahmen

- Seit Jahresbeginn stieg Gold um 28% und Silber um 27

Ausblick; Gold insgesamt gut bewertet. Der Nahe Osten wird in der kommenden Woche eine Schlüsselrolle spielen (ebenso wie das Kabinett des designierten US-Präsidenten - wie schon in der vergangenen Woche); der Rückenwind für Gold bleibt stärker als der Gegenwind, und wir rechnen mit Käufen während der Korrektur. Neue Höchststände sind sicherlich im Visier - aber noch nicht. Silber ist angesichts der Enttäuschung über die chinesischen Konjunkturpakete und der Probleme in Europa etwas vorsichtiger. Längerfristig geht der Autor derzeit davon aus, dass Gold seinen Höchststand im nächsten Jahr erreichen wird, wenn die Welt hoffentlich schöner wird.

Gold, kurzfristig; 50:20 Todeskreuz in Sicht

Quelle: Bloomberg, StoneX

Gewinnmitnahmen bei den börsengehandelten Goldfonds führten seit Anfang Oktober zu einem Abfluss von 33 Tonnen, wobei die jüngsten Zahlen nach einem Verlust von 36 Tonnen in den ersten zwölf Novembertagen ab dem 19. November eine gewisse Erholung als Reaktion auf die einsetzende Rallye in Richtung der 2.700 $-Marke erkennen lassen. Hintergrund war natürlich die Eskalation des Konflikts in Europa und im Nahen Osten, auch wenn sich, wie bereits erwähnt, die Chancen auf einen Waffenstillstand zu verbessern scheinen. Dies geht aus einer Presseerklärung des israelischen Botschafters in den USA hervor, in der es heißt: "Wir stehen kurz vor einer Einigung". Die verstärkte Diplomatie in der Region scheint Früchte zu tragen, denn es gibt auch Berichte über einen möglichen Waffenstillstand mit dem Libanon. Das israelische Sicherheitskabinett soll angeblich am Dienstag, den 26. Oktober, darüber abstimmen.

Gold-ETF-Bestände nach Regionen seit Jahresanfang - Käufer kommen langsam auf den Geschmack

Quelle: World Gold Council

In der Zwischenzeit hat es in Washington ein Hin und Her bei der Auswahl der Kabinettsmitglieder des designierten Präsidenten gegeben, wobei es in der vergangenen Woche sogar zu Streitigkeiten gekommen ist. Während wir diese Zeilen schreiben, herrscht vorsichtiger Optimismus, da Herr Trump Scott Bessent als Finanzminister ausgewählt hat. Die Financial Times berichtet (aus erster Hand), dass Herr Bessent durchaus über die nötige Erfahrung und Expertise verfügt. So leitete er beispielsweise das Büro von Gorge Soros während der Pfundkrise 1992 und verfügt über umfangreiche andere Erfahrungen, darunter ein ausgeprägtes Verständnis dafür, wie die Verflechtung der amerikanischen und der chinesischen Wirtschaft dazu führte, dass 2015 eine stillschweigende Übereinkunft notwendig war, um einen Finanzcrash in China zu verhindern.

Die FT interpretiert die aktuelle Position dahingehend, dass die Zölle ein Verhandlungsinstrument seien, das im Idealfall zu einem Abkommen führen könnte, das eine "koordinierte und schrittweise Abwertung des Dollars im Gegenzug zu einer Senkung der amerikanischen Zölle" vorsieht, was letztlich zu einem besseren Gleichgewicht in der Weltwirtschaft führen könnte.

Es scheint also, dass diese Rolle von einem Mann mit Erfahrung und festen Ansichten, aber nicht ohne einen gewissen Pragmatismus, übernommen wird.

Natürlich gibt es in diesem Bereich viele Variablen, aber diese Ernennung könnte eines der Elemente sein, die dazu führen, dass der Goldpreis im Jahr 2025 seinen Höchststand erreicht, bevor er sich aufgrund verbesserter finanzieller und geopolitischer Aspekte wieder beruhigt.

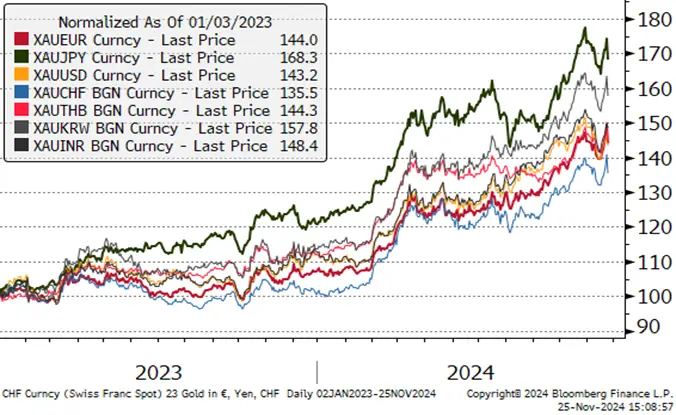

Gold in wichtigen Landeswährungen

Quelle: Bloomberg, StoneX

Silber, kurzfristig; 50:20 Death Cross hat bereits stattgefunden und kämpft derzeit mit 10D

Quelle: Bloomberg, StoneX

Verhältnis Gold:Silber, seit Jahresbeginn

Quelle: Bloomberg, StoneX

Im Hintergrund:

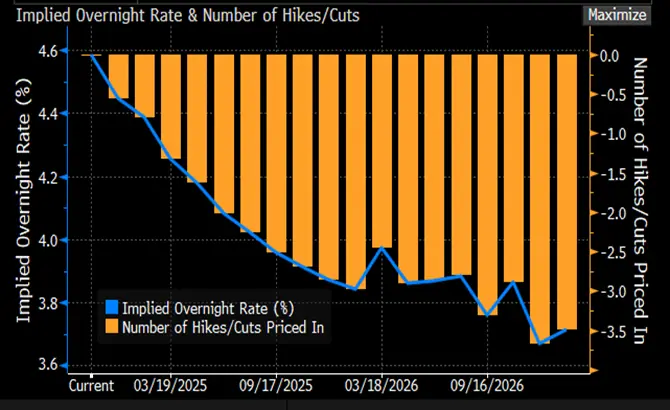

Quelle: Bloomberg

Die nächste FOMC-Sitzung findet am 17. und 18. Dezember statt; die jüngsten Swap-Märkte preisen eine 60%ige Chance ein, dass der Leitzins auf dieser Sitzung um 25 Punkte gesenkt wird. Das November-Protokoll wird diese Woche veröffentlicht, ebenso wie der Kern-PCE, einer der Schlüsselindikatoren der Fed, der derzeit bei +2,2% Q/Q und 2,8% Y/Y liegt. Der Präsident der Fed von Chicago, Goolsbee, und Gouverneur Bowman sind sich nicht einig, wo der neutrale Zinssatz in den USA liegt. Goolsbee sieht ihn deutlich unter dem aktuellen Niveau, während Bowman meint, er könnte näher daran liegen. Bei der FOMC-Sitzung im Dezember wird der „Dot Plot“ veröffentlicht, in den jedes Mitglied des Ausschusses einträgt, wo seiner Meinung nach der Zielzinssatz Ende nächsten Jahres und darüber hinaus liegen wird.

COMEX

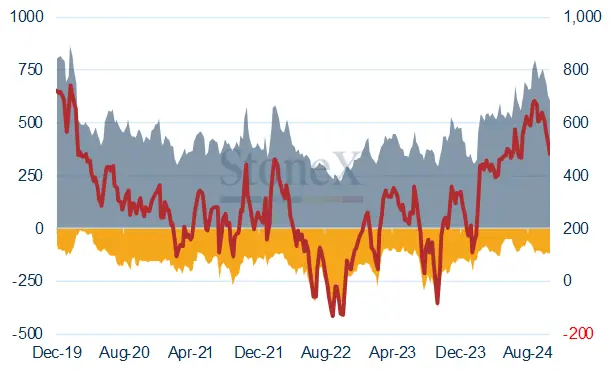

Gold; Long-Positionen nach Wahlen deutlich abgebaut

Bei den Managed-Money-Positionen wurden in den zwei Wochen bis zum 19. November 82 t (12 %) der Longpositionen abgebaut, während die Shortpositionen um 5 t (4 %) zunahmen. Die direkten Longpositionen liegen mit 601 t nur noch 21 % über dem Zwölfmonatsdurchschnitt und auf dem niedrigsten Stand seit 15 Wochen; die Netto-Longposition ist mit 483 t auf dem niedrigsten Stand seit 16 Wochen.

Gold COMEX Positionierung, Geldverwalter (t)

Quelle: CFTC, StoneX

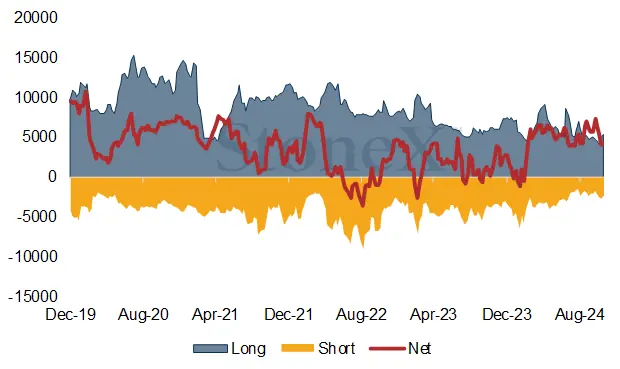

Silber; Rettungsaktion für die Long-Positionen

Die Silber-Longpositionen gingen nach den Wahlen noch stärker zurück, und zwar um 16 % von 7.804 t auf 6.544 t. Die Shortpositionen gingen ebenfalls um 9 % von 2.527 t auf 2.597 t zurück. Die Shortpositionen gingen ebenfalls um 9 % von 2.527 t auf 2.297 t zurück. Die direkten Longpositionen liegen nun unter dem 12-Monats-Durchschnitt von 7.369 Tonnen. Die direkten Longpositionen liegen nun unter dem 12-Monats-Durchschnitt (7.369 t) und auf dem niedrigsten Stand seit Anfang September.

COMEX Managed Money Silber Positionierung (t)

Quelle: CFTC, StoneX

ETFs:

Gold-ETFs; siehe oben

Silber Während bei Gold in den letzten Tagen ein gewisses vorsichtiges Interesse zu verzeichnen war, kam es bei Silber zu Nettoverkäufen von 268 Tonnen (aber nur 1,2 %), wobei die Käufe nur sporadisch erfolgten. Die jüngsten von Bloomberg erfassten Bestände belaufen sich auf 22.870 Tonnen, während die weltweite Silberminenproduktion bei rund 26.000 Tonnen liegt.

Quelle: Bloomberg, StoneX

Rückenwind für Gold übersteigt den Gegenwind

Längerfristig überwiegt der Rückenwind bei weitem und ist in dieser Notiz zusammengefasst, die wir Ende August veröffentlicht haben: Edelmetalle - Gesprächspunkte 083024: Gold: Stand der Dinge und wichtigste Einflüsse für die Zukunft

Die wichtigsten Punkte aus diesem Vermerk sind nach wie vor relevant, und zwar

Gegenwärtiger Rückenwind umfasst:

- Geopolitisches Risiko

- Zunehmende Handelsspannungen

- Spannungen im Bankensystem in den drei großen Regionen, vor allem im KMU-Sektor und insbesondere im Immobiliensektor und (in den USA) im gewerblichen Immobiliensektor.

- Entstehung eines Schattenbankensektors (d.h. nicht regulierte Transaktionen), der an die Subprime-Krise von 2007 erinnert, die zur globalen Finanzkrise von 2008 führte.

- Anhaltend starke Käufe durch den öffentlichen Sektor - nicht nur, weil dadurch Tonnage vom Markt genommen wird, sondern auch wegen des Signals, das dies an die Märkte aussendet, da der öffentliche Sektor Unsicherheit nicht mag.

- Breites Anlegerinteresse, insbesondere von sehr vermögenden Privatpersonen, Family Offices und anderen professionellen Anlegern, die langfristig in den Markt zurückkehren.

Gegenwind:

- Nachlassen der internationalen politischen oder handelspolitischen Spannungen.

- Starke inflationäre Kräfte und/oder entsprechende Erwartungen könnten eine Umkehr der Geldpolitik erzwingen.

- Rückzug des öffentlichen Sektors (unwahrscheinlich)

- Investoren kommen zu dem Schluss, dass die Risiken gesunken sind (was wahrscheinlich einige Jahre dauern wird, vgl. GFC 2008); erst 2013 haben sich die Profis aus Gold zurückgezogen (über 800 Tonnen ETF-Metall gingen direkt in private Hände in China).