Nov 2024

Nov 2024

Gold erreicht nominale Höchststände – Zeit für Investitionen?

- Geopolitik treibt Gold weiter, jetzt ist die Zeit reif

- Spotmarkt scheitert immer noch an $2.800

- Gold erreicht neue nominale Höchststände, ist aber immer noch 30% vom Höchststand vom 21. Januar 1980 entfernt (inflationsbereinigt)

- ETF-Goldnachfrage aus China nimmt zu

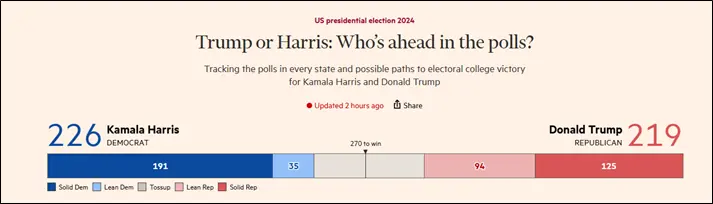

- Präsidentschaftswahlen und Naher Osten wieder im Fokus der Anleger

- NonFarm Payroll - schlecht, der Teufel steckt im Detail

- Silber-ETFs uneinheitlich, teilweise Gewinnmitnahmen

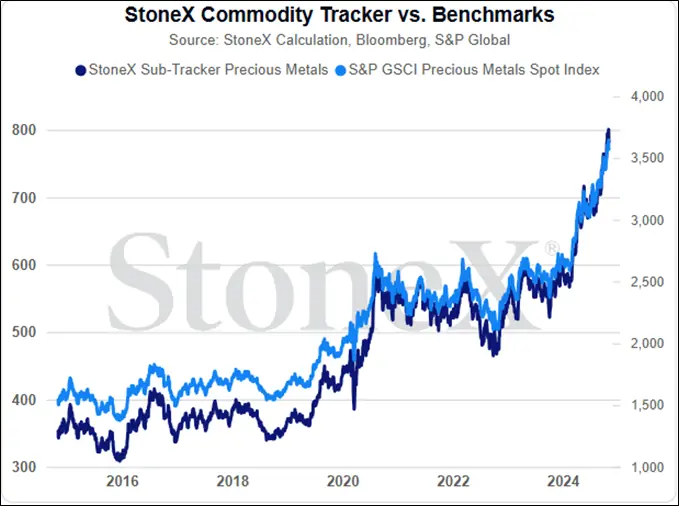

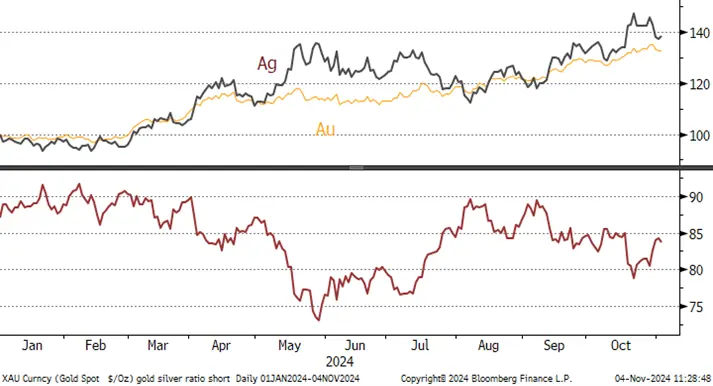

- Seit Jahresbeginn stieg Gold um 32% und Silber um 38

- COMEX-Gold und -Silber letzte Woche mit Gewinnmitnahmen, aber erneutes Interesse nach Preisrückgängen

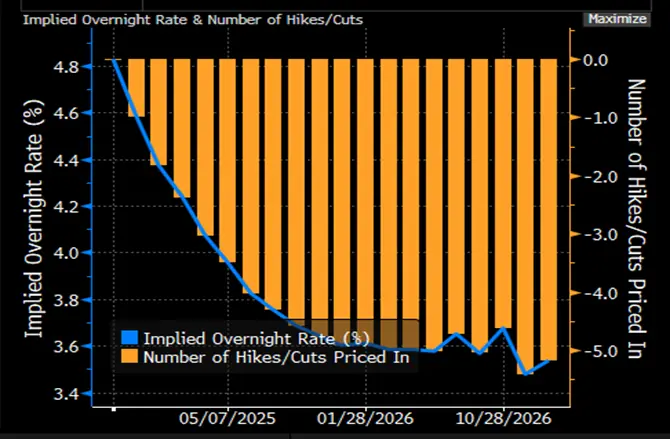

Ausblick: Da die geopolitischen Spannungen nicht nachlassen, bleibt Gold im Kaufmodus. Ein hart umkämpftes Präsidentschaftsrennen könnte mit einem umstrittenen Sieg enden, der alle Märkte in Atem halten würde. Ein klarer Sieg würde wahrscheinlich zu Kursverlusten führen, aber wir gehen davon aus, dass er - wieder einmal - gekauft wird. Wie wir bereits in der vergangenen Woche festgestellt haben, ist eines der Schlüsselelemente des geopolitischen Risikos in diesem Jahr die Vielzahl der Wahlen, aber die Unsicherheit wird nicht verschwinden, sobald die Wahlen vorbei sind. In der Zwischenzeit finden in dieser Woche 20 Zentralbanksitzungen mit Zinsentscheidungen statt, von denen viele mit Zinssenkungen enden dürften. Wir erwarten, dass der Ausgang der Präsidentschaftswahlen die Inflation anheizen wird, die Frage ist nur, wie stark?

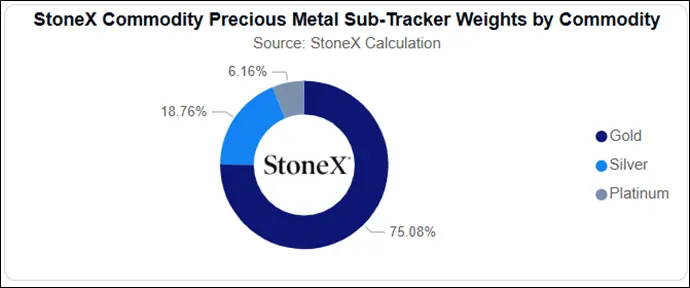

Quelle: StoneX

Quelle: StoneX

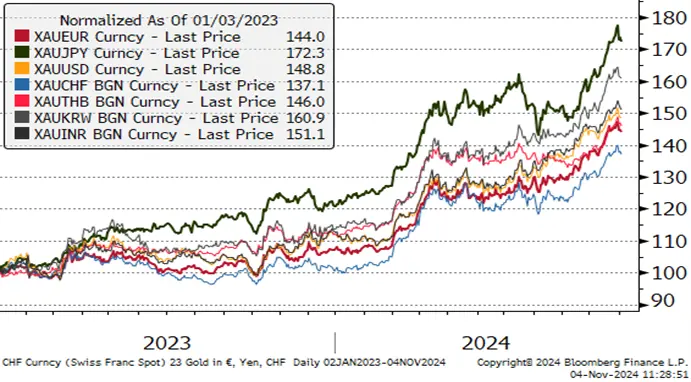

Gold in wichtigen Landeswährungen

Quelle: Bloomberg, StoneX

Der Goldpreis (und damit auch der Silberpreis) preist derzeit den Ausgang der US-Präsidentschaftswahlen in einer sehr engen Spanne ein. Sollte es einen klaren Sieger geben, dürfte der Goldpreis kurzfristig etwas an Schwung verlieren, da ein wesentlicher Unsicherheitsfaktor wegfallen würde.

Mögliche Ergebnisse:

Umstrittener Sieg; der Präsident wird möglicherweise erst in einigen Tagen bekannt gegeben; die Unsicherheit nimmt zu; Gold wird wahrscheinlich wieder die 2.800 $-Marke angreifen und wahrscheinlich erfolgreich sein.

Eindeutiger Sieg; Gold wird wahrscheinlich fallen, was wahrscheinlich eine gute Gelegenheit wäre.

Sieg der Republikaner im Weißen Haus und im Kongress; mittelfristig höherer Goldpreis aufgrund potenziell inflationärer Maßnahmen (Steuersenkungen für Unternehmen, Zölle) und zunehmender geopolitischer Spannungen.

Wahlsieg der Demokraten; auch hier dürfte der Goldpreis aufgrund von Inflationsängsten (Steuern und Ausgaben) steigen, aber wahrscheinlich mehr Pragmatismus in der Außenpolitik.

Entweder weiterhin gespaltener Kongress (wahrscheinlich) oder Beibehaltung des Status quo - würde der Kongress z.B. beschließen, den Inflation Reduction Act aufzuheben?

Wichtige Frage: Wird die Inflation zu einem Faktor, der die Fed zu einer Kehrtwende veranlasst? Angesichts der Abschwächung am US-Arbeitsmarkt wahrscheinlich nicht, aber nicht auszuschließen.

Quelle: Financial Times

Gold auf kurze Sicht; technische Indikatoren weiterhin unterstützend

Quelle: Bloomberg, StoneX

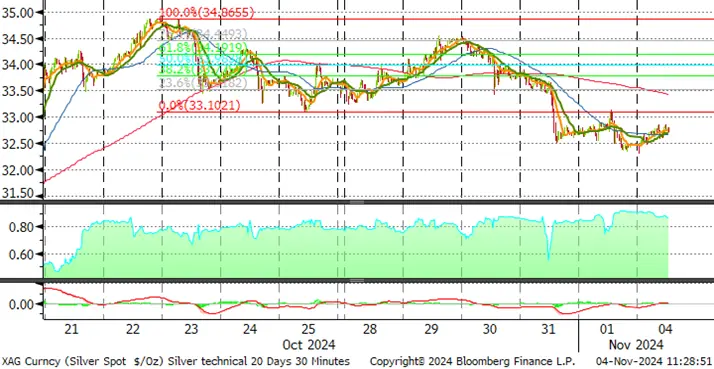

Silber seit Jahresbeginn; technische Indikatoren positiv; 10D-Durchschnitt weiterhin unterstützend

Quelle: Bloomberg, StoneX

Gold-Silber-Ratio seit Jahresbeginn

Quelle: Bloomberg, StoneX

Im Hintergrund:

Obwohl die Non-Farm-Payrolls für Oktober in den USA durch die Hurrikane Helene und Milton sowie durch Streiks verzerrt wurden, erhöht die Abwärtsrevision früherer Zahlen die Aussichten auf eine Zinssenkung in dieser Woche. Die Gesamtzahl der Non-Farm-Payrolls war mit nur +12.000 gering, aber dahinter verbergen sich die Abwärtsrevisionen für die Vormonate. Der August wurde um 81.000 und der September um 31.000 nach unten revidiert, so dass sich insgesamt ein Rückgang von 112.000 ergibt. Helen landete am 26. September und Milton am 9. Oktober; das Bureau of Labor Statistics berichtet, dass die Beschäftigungsschätzungen möglicherweise beeinflusst wurden, aber "es ist nicht möglich, den Nettoeffekt auf die monatliche Veränderung der nationalen Beschäftigungs-, Stunden- oder Verdienstschätzungen zu quantifizieren, da die Unternehmenserhebung nicht darauf ausgelegt ist, die Auswirkungen extremer Wetterereignisse zu isolieren".

Angesichts der Tatsache, dass die Beschäftigung nun im Mittelpunkt des Interesses der Fed steht, bedeutet die Abwärtskorrektur in dieser Woche einen Rückgang um 25 Punkte. Robert Armstrong von der Financial Times weist jedoch darauf hin, dass die Arbeitslosigkeit mit 4,1 Prozent niedrig ist und dass "in den letzten 50 Jahren [die Arbeitslosigkeit] nur in 13 Prozent der Fälle unter 4,1 Prozent lag, und all diese Fälle stammen aus einer kurzen Periode zwischen 1999 und 2000 und zwischen 2017 und 2024 (es ist eine interessante Frage, ob die jüngsten niedrigen Niveaus zwei verschiedene Wirtschaftsperioden darstellen oder eine lange Periode, die durch die Pandemie unterbrochen wurde)".

In anderen Ländern werden diese Woche Zinssenkungen von der Bank of England, der Bank of Sweden und der Tschechischen Republik erwartet. Pakistan wird wahrscheinlich eine weitere Zinssenkung vornehmen (von 17,5%). In einigen asiatischen Ländern, darunter Japan, werden Inflationszahlen erwartet.

Quelle: Bloomberg

Doch im Moment richten sich alle Augen auf die USA.

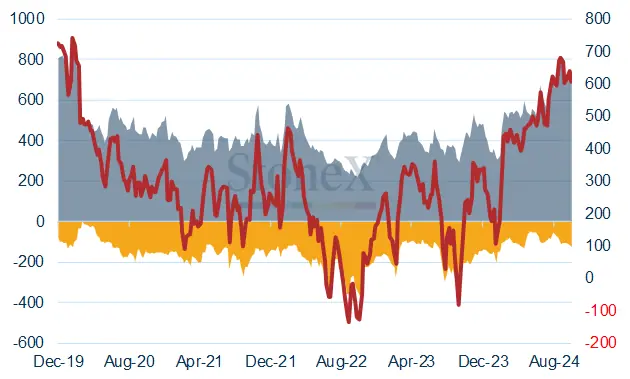

COMEX

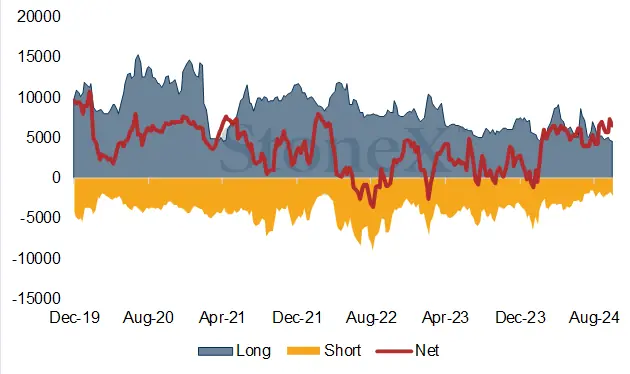

Gold: einige Gewinnmitnahmen und neue Leerverkäufe tragen dazu bei, dass sich die überkaufte Situation auf dem Goldmarkt auflöst

Gold erreichte am späten Dienstagabend und frühen Mittwochmorgen neue Rekordwerte von 2.790 $; die CFTC-Zahlen wurden am 29. vor Handelsschluss veröffentlicht. Bei den Managed Money-Positionen gingen die Long-Positionen um 24 Tonnen oder 3 % zurück, während die Short-Positionen leicht um 7 % oder 8 Tonnen zunahmen. Die direkten Long-Positionen lagen mit 731 Tonnen um 51 Prozent über dem 12-Monats-Durchschnitt. Die Netto-Longposition ging erneut leicht auf 607 Tonnen zurück.

Gold Position an der COMEX, Vermögensverwalter (t)

Quelle: CFTC, StoneX

Silber: Stimmung trübt sich ein. Ähnliches Muster wie bei Gold, die Rallye führt zu Gewinnmitnahmen.

Silber erreichte seinen Höchststand bei Börsenschluss am Dienstag, dem 29. Oktober, zeitgleich mit den CFTC-Zahlen; die Longpositionen gingen im Laufe der Woche um 3 % oder 337 Tonnen auf 8.710 Tonnen zurück und lagen damit 21 % über dem Zwölfmonatsdurchschnitt. Die Shortpositionen stiegen um beachtliche 29 % oder 589 Tonnen auf 2.244 Tonnen. Die Netto-Longposition verringerte sich um 926 Tonnen auf 6.466 Tonnen.

Silber Position an der COMEX, Vermögensverwalter (t)

Quelle: CFTC, StoneX

ETFs:

Gold-ETFs: nach dem zweiten Scheitern des Goldpreises an der Marke von $ 2.800 kam es zu Gewinnmitnahmen, die Volumina hielten sich aber in relativ engen Grenzen, so dass der Oktobergewinn 24 Tonnen betrug. Nach leichten Verkäufen Anfang November beläuft sich der bisherige Jahresgewinn auf 3.223 Tonnen. Die Zahlen des World Gold Council für das Jahr bis zum 25. Oktober zeigen einen Jahreszuwachs von 111 Tonnen in den USA, aber einen Rückgang von 70 Tonnen in Europa. China legte um 44 Tonnen oder 72% auf 105 Tonnen zu. Silber hat seit Oktober bis heute um 680 t (3%) auf 23.102 t zugenommen. Dies entspricht einem Zuwachs von 1.333t oder 6% im bisherigen Jahresverlauf. Die weltweite Minenproduktion liegt bei rund 26.000 t/a.

Quelle: Bloomberg, StoneX

Rückenwind für Gold übertrifft den Gegenwind

Längerfristig überwiegt der Rückenwind bei weitem und wird in dieser Ende August veröffentlichten Notiz zusammengefasst: Edelmetalle Gesprächspunkte 083024: Gold: Stand der Dinge und wichtige Einflüsse für die Zukunft

Die wichtigsten Punkte aus dieser Mitteilung sind nach wie vor relevant, und zwar wie folgt

Zu den aktuellen Faktoren für den Rückenwind gehören:

- Geopolitisches Risiko

- Zunehmende Handelsspannungen

- Spannungen in den Bankensystemen der drei großen Regionen, vor allem im KMU-Sektor und insbesondere im Immobiliensektor und (in den USA) im gewerblichen Immobiliensektor.

- Entstehung eines Schattenbankensektors (d. h. nicht regulierte Transaktionen), der an die Subprime-Krise von 2007 erinnert, die 2008 zur globalen Finanzkrise führte.

- Anhaltend starke Käufe durch den öffentlichen Sektor - nicht nur, weil dadurch Tonnage vom Markt genommen wird, sondern auch wegen des Signals, das sie an die Märkte aussenden, da der öffentliche Sektor Unsicherheit nicht mag.

- Ein weit verbreitetes Interesse von Investoren, insbesondere von vermögenden Privatpersonen, Family Offices und anderen professionellen Anlegern, die wieder langfristig am Markt aktiv sind.

Gegenwind:

- Verringerung der internationalen politischen oder handelspolitischen Spannungen; Harris hat in dieser Hinsicht einen größeren Einfluss als Trump.

- Starke inflationäre Kräfte und/oder entsprechende Erwartungen könnten eine Wende in der Geldpolitik erzwingen.

- Rückzug des öffentlichen Sektors (unwahrscheinlich)

- Investoren kommen zu dem Schluss, dass die Risiken gesunken sind (dies dürfte einige Jahre dauern, vgl. GFC 2008); erst 2013 zogen sich die Profis aus Gold zurück (über 800 Tonnen ETF-Metall gingen in China direkt in private Hände).