Jul 2024

Jul 2024

Gold und Silber auf neuem Aufwärtstrend: Preisanstieg, Marktbewegungen und wirtschaftliche Einflüsse im Juli 2024

- Endlich ein Wechsel der Preisspanne und ein neuer Aufwärtstrend

- Weitere Anzeichen für eine Verlangsamung auf dem US-Arbeitsmarkt haben Gold und Silber Auftrieb gegeben

- Wie üblich verzeichnete Silber die größten Zuwächse

- Der jüngste Höchststand von Gold könnte in Sicht sein, da die technischen Daten positiv sind

- Silber ist jedoch bei 31 $ überkauft und muss korrigieren

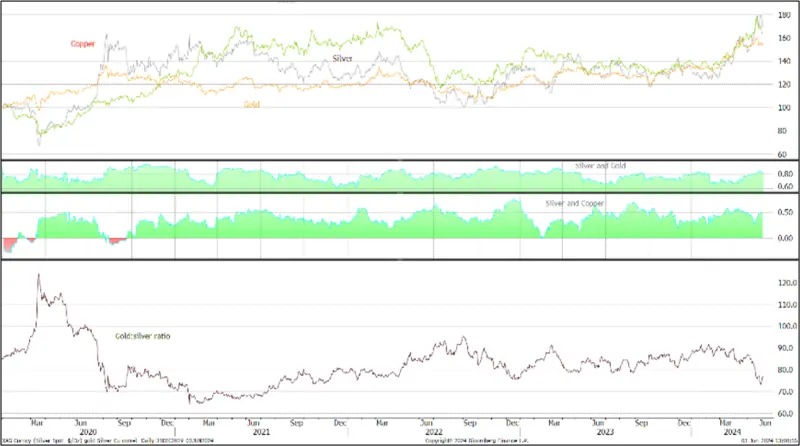

- Gold:Silber-Verhältnis jetzt unter 77

- ETFs in der ersten Juliwoche stark

- Die Finanzterminkontrakte erwarten erneut zwei Zinssenkungen in diesem Jahr, und Jay Powell hat sich letzte Woche zurückhaltender geäußert

- Ein unbesetztes französisches Parlament und Unruhen in der Demokratischen Partei in den USA wirken sich positiv auf den Goldpreis aus, da dieser von Unsicherheit profitiert.

Ausblick: Die allgemeinen Aussichten für Gold bleiben aufgrund der geopolitischen und wirtschaftlichen Unsicherheit positiv. Silber muss sich von einem überkauften Zustand erholen, aber die langfristigen Aussichten bleiben aufgrund von Überlegungen in den Bereichen Automobil, Solar und Elektrik günstig.

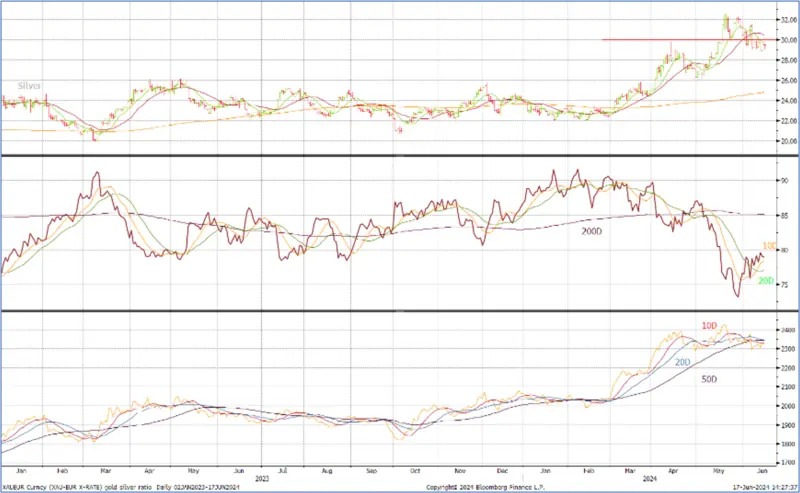

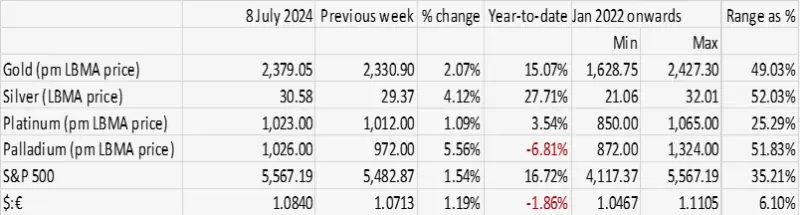

Gold, Silber und das Verhältnis, Januar 2023 bis heute

Quelle: Bloomberg, StoneX

Mit der Veröffentlichung des Protokolls der Juni-Sitzung des Offenmarktausschusses der US-Notenbank Mitte der Woche und der Non-Farm-Payroll-Zahlen am Freitag sowie der Teilnahme von Jay Powell am EZB-Bankenforum in Sintra zu Beginn der Woche standen die USA auch in der vergangenen Woche wieder im Mittelpunkt. Die Entwicklung in Sintra und die Non-Farm-Payrolls überschatteten das Protokoll, aber es lohnt sich immer, einen kurzen Blick darauf zu werfen, um zu versuchen, Änderungen im Tonfall oder andere Nuancen herauszufinden. Die jüngsten Protokolle zeigen immer noch Meinungsverschiedenheiten, aber das ist zu erwarten. Die wichtigsten Punkte sind wohl die folgenden

A) Der Stab sagte, dass der Fortschritt in Richtung 2 % Inflation moderat gewesen sei, mit einem Gesamt-PCE (Persönliche Verbrauchsausgaben, der umfassender ist als der VPI) von 2,7 % im April [2,6 % jetzt], während der Kern-VPI 3,4 % betrug

B) Die Mitarbeiter gehen davon aus, dass die Arbeitslosigkeit bis 2024/25 leicht zurückgeht und 2026 stagniert

C) Die Teilnehmer sind weiterhin besorgt über die Auswirkungen der hohen Preise auf die inländische Kaufkraft

D) Die anhaltende Disinflation wird durch die Lockerung des Arbeitsmarktes und die verzögerte Wirkung der geldpolitischen Straffung unterstützt

E) Es ist möglich, dass der längerfristige Gleichgewichtszins höher ist als bisher angenommen und ein besserer Anhaltspunkt für die längerfristigen Fed-Funds-Ziele sein könnte, während zusätzliche günstige Daten erforderlich sind, um mehr Vertrauen in die Erreichung des 2 %-Ziels zu schaffen. Die Geldpolitik ist jetzt "gut positioniert", um mit den Risiken für die Erreichung des doppelten Mandats umzugehen.

In der Zwischenzeit hatte Jay Powell zu Beginn der Woche gesagt, dass es bei der Eindämmung der Inflation "ziemlich viele Fortschritte" gegeben habe, und er räumte das Risiko ein, die Zinssätze zu spät zu senken (was dem Goldpreis zu einem Anstieg auf 2.360 $ verhalf).

Dies bildete die Grundlage für einen starken Anstieg des Goldpreises am Ende der Woche. Nachdem der Goldpreis den größten Teil der Woche zwischen $ 2.350 und $ 2.360 gehandelt wurde, stieg er am Freitag in New York auf über $ 2.390, nachdem die Non-Farm-Payroll-Zahlen veröffentlicht wurden, die nur um 206 Tausend gestiegen waren, nach 272 Tausend im Vormonat. Die Zahlen für das verarbeitende Gewerbe fielen sogar. Zwar nur um achttausend und im Großen und Ganzen geringfügig, aber immerhin ein gelbes Signal.

Silber, seit Jahresbeginn; technische Indikatoren

Quelle: Bloomberg, StoneX

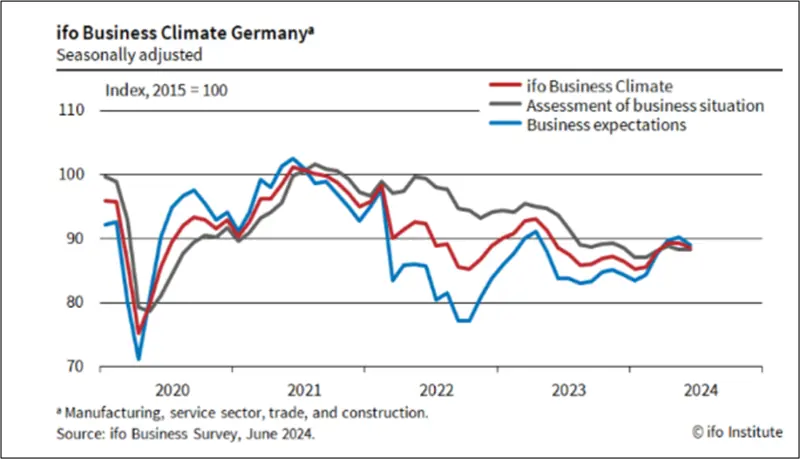

Zu Beginn dieser Woche gibt der Goldpreis in Richtung 2.370 $ nach, was nach dem starken Anstieg am Freitag auch nötig war. Da die Parlamentswahlen in Frankreich nun aber einen weiteren Stein ins Rollen gebracht haben, da sie auf ein ungültiges Parlament hindeuten, und die deutsche Wirtschaft immer noch Anzeichen von Fragilität aufweist, sind die Fundamentaldaten des Goldes, zumindest aus geopolitischer Sicht, wieder etwas positiver geworden. Diese wirtschaftliche Ungewissheit könnte Silber behindern, wenn der Goldpreis an Schwung verliert, aber längerfristig sind die Fundamentaldaten von Silber positiv.

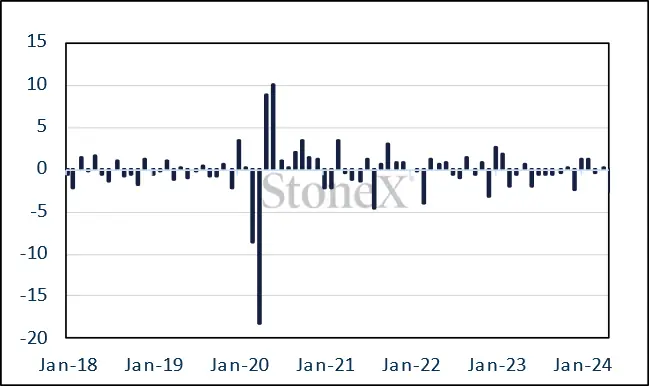

Deutscher IP-Geschäftsklimaindex im Vormonatsvergleich

Quelle: Bloomberg, StoneX;

Germany Business Climate Index

Quelle: Ifo-Institut

Gold, Silber und Kupfer; Silber korreliert mit Gold mit 0,85; mit Kupfer mit 0,76

Quelle: Bloomberg, StoneX

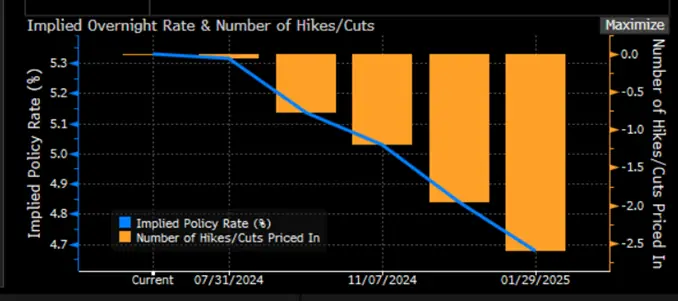

Erwartungen der Anleihemärkte für den Zinszyklus; jetzt wird eine 71%ige Chance für eine Zinssenkung im September und eine 77%ige für eine im Dezember gesehen

Quelle: Bloomberg

Im Hintergrund haben sich die börsengehandelten Goldprodukte zunehmend positiv entwickelt. Im Juni (nach einem Nettogewinn von 8,2 t im Mai) legten die börsengehandelten Goldfonds 7,6 t zu, aber in den ersten fünf Tagen des Juli haben sie netto 8,3 t zugelegt, so dass sie seit Jahresbeginn um 116 t auf 3.109 t gefallen sind (die weltweite Minenproduktion liegt bei etwa 3.700 tpa). Im Jahr bis zum 21. Juni (die letzten verfügbaren Zahlen des World Gold C Council) verloren die nordamerikanischen Fonds 74 t oder 4,5 %, Europa verlor 90,4 t (6,5 %) und Asien blieb mit einem Plus von 38 t oder 28 % im Plus.

In den ersten fünf Tagen des Juli wurden 143 t zugelegt, wobei ein besonders starker Tag in der vergangenen Woche, nämlich der 4. Juli, mit einem Zuwachs von 134 t zu Buche schlug, nachdem Silber die Marke von 30 $/Unze überschritten hatte. Seit Jahresbeginn beträgt der Verlust 166 t auf insgesamt 21.604 t (die weltweite Minenproduktion beträgt ~26.000 tpa).

COMEX; keine CFTC-Zahlen heute wegen des Feiertags am 4. Juli - daher hier der Kommentar von letzter Woche

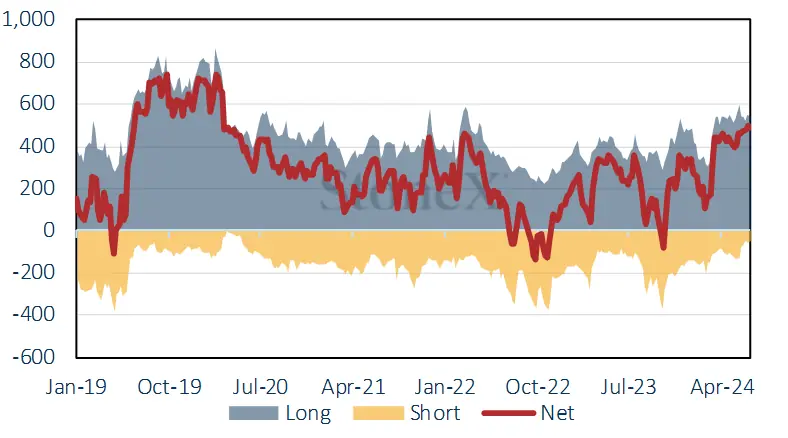

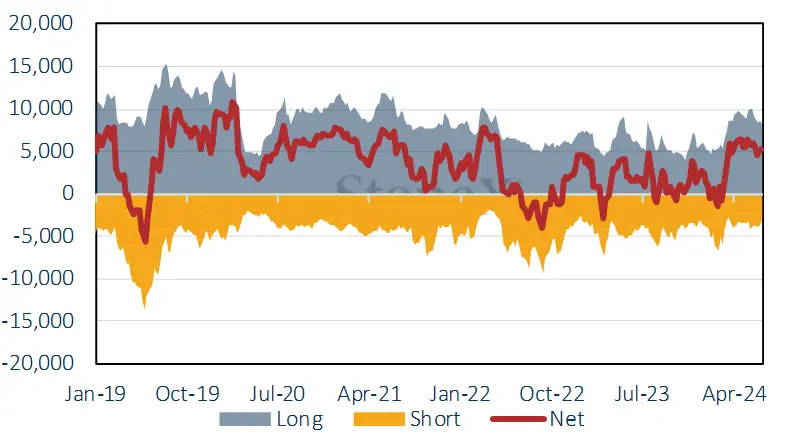

Aus den Commitments of Traders-Berichten geht hervor, dass die reine Long-Position an der COMEX in den letzten zwei Wochen um nur 19 Tonnen oder 3,5 % auf 524 Tonnen gesunken ist, während die reine Short-Position um 40 % auf 48 Tonnen zurückgegangen ist, was die kleinste Position seit Mai 2020 darstellt. Die direkten Long-Positionen lagen 22 % über dem Zwölfmonatsdurchschnitt, was zwar immer noch ein wenig übertrieben ist, aber nicht mehr so überwältigend wie noch vor einigen Monaten. Die Silberposition hat ihren Überhang an der COMEX weitgehend abgebaut und verringerte sich in den letzten zwei Wochen um 1.613 t, was einem Rückgang um 16 % auf 8.392 t entspricht, während die Shortposition mit einem Verlust von nur 55 t oder 1,4 % auf 4.511 t nur geringfügig zurückging. Damit bleibt die Nettoposition bei 4.511 t und ist die kleinste Netto-Longposition seit Mitte März.

Gold COMEX-Positionierung, Geldverwalter (t)

Quelle: CFTC, StoneX

COMEX Managed Money Silber Positionierung (t)

Quelle: CFTC, StoneX

Quelle: Bloomberg, StoneX