Dec 2024

Dec 2024

Gold & Silber: Geopolitik stützt Märkte, Syrien im Fokus

- Geopolitik und Spannungen im Bankensektor bleiben unterstützend; Syrien im Fokus

- People's Bank meldet leichten Anstieg der Goldreserven nach mehrmonatiger "Pause"; siehe unten

- US-Arbeitsmarkt am Freitag solide, Rückgang um 25 Punkte erwartet

- Die entscheidenden Nuancen wird wie immer die Pressekonferenz von Jay Powell am kommenden Mittwoch liefern.

- Auch das Beige Book der Fed vom vergangenen Mittwoch deutet auf einen Rückgang um 25 Punkte hin.

- Die Zahlen der CFTC zeigen, dass sich die Stimmung gegenüber Gold in der Woche bis zum 26. November verbessert hat.

- Bei Silber war das Gegenteil der Fall (in geringerem Ausmaß).

- Einkaufsmanagerindizes verbessern sich, obwohl die Eurozone noch zu kämpfen hat

- Weitere Zinssenkungen sind für das EZB-Direktorium unangenehm, aber es hat vielleicht keine andere Wahl.

- Der designierte US-Präsident Trump hat implizit mögliche inflationäre Kräfte als Folge einiger seiner Maßnahmen eingeräumt.

- Seit Jahresbeginn ist Gold um 29% und Silber um 34% gestiegen.

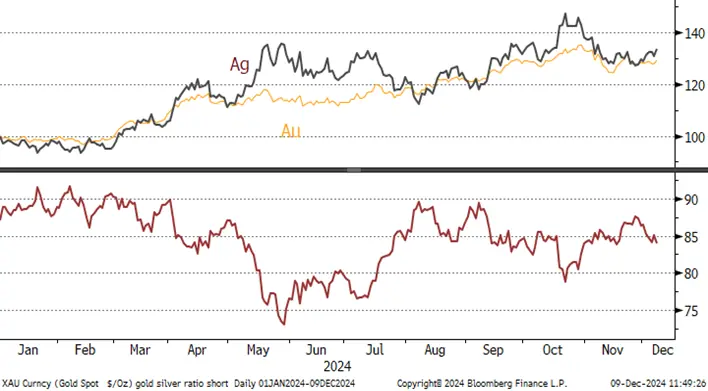

Ausblick: Auch hier hat sich an der mittelfristigen Sichtweise wenig geändert. Der wirtschaftliche und politische Hintergrund spricht für Gold, während Silber immer noch mit der anhaltenden Wirtschaftsschwäche in Europa und China zu kämpfen hat und sich das Verhältnis zwischen den beiden Metallen wahrscheinlich in Richtung 90 ausweiten wird, obwohl Silber bei der 30 $-Marke auf eine gewisse Unterstützung trifft.

Der Sturz der französischen Regierung beherrschte Mitte vergangener Woche die Schlagzeilen, wurde aber vom Regimewechsel in Syrien am Wochenende überschattet, bei dem die 50-jährige Assad-Dynastie gestürzt wurde. Die Ausarbeitung einer neuen Verfassung dürfte kompliziert werden und einige Zeit in Anspruch nehmen, was den Problemen im Nahen Osten ein weiteres Element der Unsicherheit hinzufügt.

Unmittelbarer für die Stimmung am Goldmarkt dürfte jedoch die Meldung der People's Bank of China sein. Die PBoC meldete am Samstag einen Anstieg der chinesischen Goldreserven um 160.000 Unzen (5,1 Tonnen) im November. Ich nehme die sechsmonatige "Pause" der Chinesen mit Vorsicht zur Kenntnis, denn es ist allgemein bekannt, dass die PBoC in der Vergangenheit keine Käufe gemeldet hat, um dann einen massiven Sprung in den registrierten Beständen zu verkünden. Es ist jedoch möglich, dass sich die PBoC diesmal mit Käufen auf dem internationalen Markt zurückgehalten hat, da die hohen Preise das Verhältnis von Gold zu Devisen insgesamt verzerrt haben könnten und eine Pause signalisieren, zumal der im November gemeldete Anstieg moderat war.

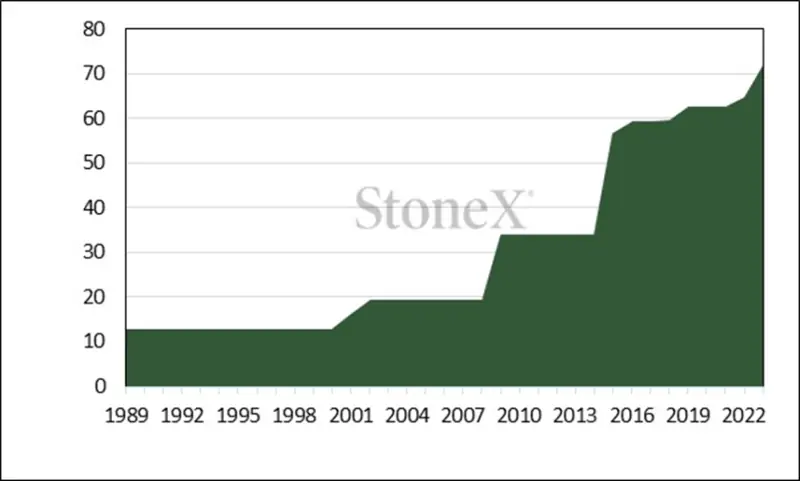

Gemeldete Goldreserven der PBoC, 1989-2023, jährlich; Tonnen

Quelle: IWF, StoneX

Die tatsächliche Tonnage spielt keine Rolle, da der weltweite Umsatz auf dem Spotmarkt für Gold in der Regel mehr als das 70-fache der weltweiten Minenproduktion beträgt. Von Bedeutung ist vielmehr die psychologische Wirkung auf den Markt. Allerdings hat die Rallye kein neues Terrain betreten und der Preis bleibt in einer Konsolidierungsphase.

Gold, Einjahresansicht; Widerstand bei $2.670

Quelle: Bloomberg, StoneX

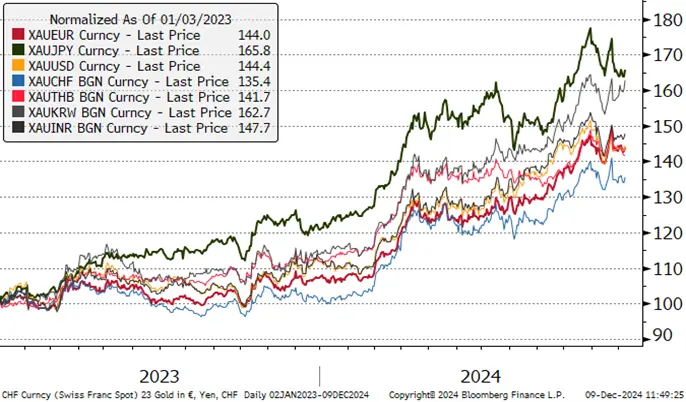

Gold in wichtigen Landeswährungen

Quelle: Bloomberg, StoneX

Silber, kurzfristig; ebenfalls unter Druck mit einem Widerstand bis zu $31.

Quelle: Bloomberg, StoneX

Gold:Silber-Verhältnis, seit Jahresbeginn

Quelle: Bloomberg, StoneX

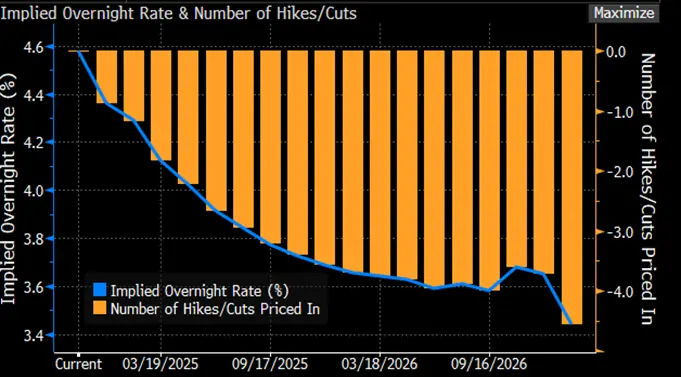

Im Hintergrund:

Quelle: Bloomberg

Die nächste FOMC-Sitzung findet am 17. und 18. Dezember statt; die Swap-Märkte preisen inzwischen eine 87%ige Wahrscheinlichkeit ein, dass der Leitzins auf dieser Sitzung um 25 Prozentpunkte gesenkt wird. Das Beige Book, ein wichtiger Parameter für die FOMC-Entscheidungen, unterstreicht diese Erwartung; es wurde letzte Woche für den Monat November veröffentlicht und berichtet von einem leichten Anstieg der Aktivität in den meisten Distrikten und einer Stagnation bzw. einem leichten Rückgang in zwei Distrikten. Die Wachstumserwartungen sind "in den meisten Regionen und Sektoren moderat gestiegen". Die Unternehmen zeigten sich optimistisch, dass die Nachfrage in den kommenden Monaten steigen wird. Der private Konsum zeigte sich insgesamt stabil. Viele konsumorientierte Unternehmen in allen Bezirken berichteten von einer weiter gestiegenen Preissensibilität der Verbraucher sowie einer "erhöhten Sensibilität für Qualität", während die Zinsvolatilität zu einer uneinheitlichen Nachfrage nach Hypothekenkrediten führte und die Nachfrage nach Gewerbeimmobilien dämpfte. Auf den Arbeitsmärkten "stagnierte die Beschäftigung in allen Distrikten oder nahm nur leicht zu. Die Einstellungsaktivitäten waren verhalten, die Fluktuation blieb gering und nur wenige Unternehmen meldeten Personalzuwächse. Auch das Ausmaß der Entlassungen war den Berichten zufolge gering. Die Kontaktpersonen gaben an, dass sie für das kommende Jahr mit einer stabilen oder leicht steigenden Beschäftigung rechneten, aber viele waren vorsichtig optimistisch in Bezug auf eine Belebung der Einstellungsaktivitäten.

Die Beschäftigungszahlen außerhalb der Landwirtschaft entsprachen im Allgemeinen den Erwartungen oder lagen leicht darüber, während die Verbraucherumfrage der Universität Michigan, die stets die Stimmung auf den Märkten beeinflusst, ein gemischtes Bild ergab. Die aktuelle Lage wurde als gut eingeschätzt, während die Erwartungen zurückgingen. Die Inflationserwartungen für ein Jahr spiegeln die erwarteten Auswirkungen der Politik von Donald Trump wider, während die Inflationserwartungen für fünf bis zehn Jahre leicht auf 3,1 % zurückgingen.

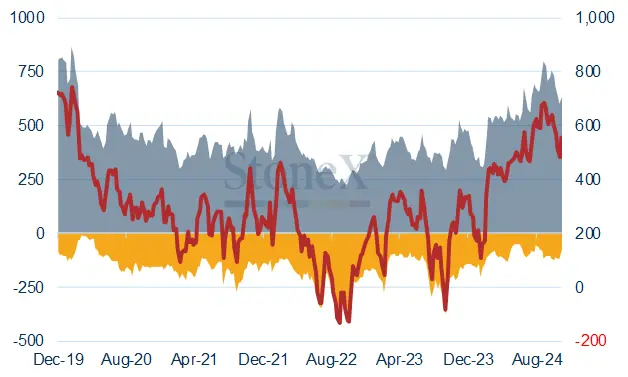

CFTC:

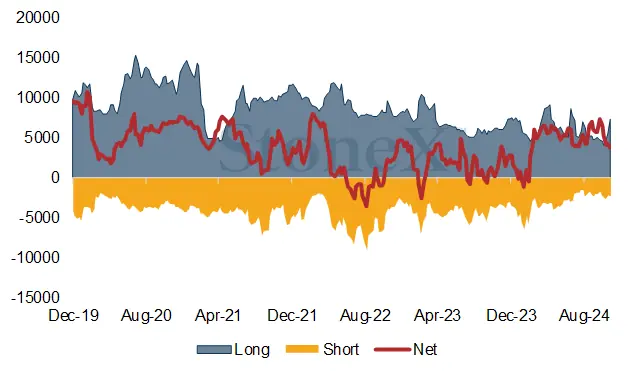

Die Verluste auf der Longseite von Gold Mitte November wurden in der letzten Woche wieder auf 644 Tonnen aufgeholt. Short-Eindeckungen waren jedoch reichlich vorhanden und fielen in nur einer Woche von 118,8 t auf 75,6 t und damit auf den niedrigsten Stand seit dem 10. September. Bei Silber kam es jedoch zu einer leichten Auflösung von Longpositionen, die um 5 % zurückgingen, während die Shortpositionen um 5 % zunahmen und um 338 t auf 62.067 t bzw. um 114 t auf 2.410 t stiegen.

Gold COMEX-Positionierung, Money Manager (t) - wegen Thanksgiving eine Woche nicht aktuell

Quelle: CFTC, StoneX

COMEX Managed Money Silber-Positionierung (t)

Quelle: CFTC, StoneX

ETFs:

Gold Im November verzeichneten Gold-ETFs die ersten monatlichen Abflüsse (29t) seit April, wobei nur Nordamerika Nettozuflüsse meldete. In Dollar ausgedrückt betrug der Nettoabfluss 2,1 Mrd. $. Die Bestände gingen bis Ende November um 10,5 t zurück, wobei die asiatischen Bestände um 51 % oder 69,5 t auf 207,5 t stiegen; Nordamerika legte um 0,8 % oder 122,8 t auf 1.655,2 t zu, während Europa 7,0 % oder 97,6 t auf 1.287,9 t verlor (alle Zahlen vom World Gold Council). Die Bloomberg-Zahlen für Anfang Dezember zeigen einen kombinierten Nettoverlust von 5,5 t.

Silber Im November und Anfang Dezember gab es eine sehr geringe Schnäppchenjagd, aber im November verloren die börsengehandelten Silberfonds insgesamt 307 t oder 1,3 % auf insgesamt 22.832 t zum Monatsende. In der ersten Dezemberwoche kam es zu einer weiteren Nettoerosion um 23,4 t auf 22.808 t. Die weltweite Minenproduktion beträgt ~26.000 t.

Quelle: Bloomberg, StoneX

Rückenwind für Gold übertrifft den Gegenwind

Längerfristig überwiegt der Rückenwind bei weitem den Gegenwind und wird in dieser Notiz zusammengefasst, die wir Ende August veröffentlicht haben: Edelmetalle Gesprächspunkte 083024: Gold: Stand der Dinge und wichtige Einflüsse für die Zukunft

Die wichtigsten Punkte aus dieser Mitteilung sind nach wie vor relevant, und zwar wie folgt

Zu den aktuellen Rückenwindfaktoren gehören:

- Geopolitisches Risiko.

- Zunehmende Handelsspannungen

- Spannungen in den Bankensystemen in den drei großen Regionen, insbesondere im Bereich der kleinen und mittleren Unternehmen und vor allem im Bereich der Immobilien und (in den USA und in geringerem Maße) der gewerblichen Immobilien.

- Entstehung des Schattenbankensektors (d. h. unregulierte Transaktionen), der an die Sub-Prime-Probleme im Jahr 2007 erinnert, die 2008 zur globalen Finanzkrise führten

- Anhaltend starke Käufe des öffentlichen Sektors - nicht nur, weil sie Tonnage vom Markt nehmen, sondern auch wegen des Signals, das sie an die Märkte senden, da der öffentliche Sektor Unsicherheit nicht mag

- Weit verbreitetes Anlegerinteresse, insbesondere von sehr vermögenden Privatpersonen, Family Offices und anderen Fachleuten, die wieder langfristig in den Markt investieren.

Gegenwind:

- Verringerung der internationalen politischen oder handelspolitischen Spannungen; Scott Bessant könnte hier durchaus eine Rolle spielen

- Starke inflationäre Kräfte und/oder die damit verbundenen Erwartungen könnten eine Umkehr in der Geldpolitik erzwingen

- Rückzug des öffentlichen Sektors (unwahrscheinlich)

- Die Anleger kommen zu dem Schluss, dass die Risiken gesunken sind (was wahrscheinlich einige Jahre dauern wird, vgl. GFC 2008); erst 2013 sind die Fachleute aus Gold ausgestiegen (über 800 Tonnen ETF-Metall gingen direkt in private Hände in China).