Nov 2024

Nov 2024

Goldpreis nach US-Wahlen: Volatilität und Chancen

Von Rhona O'Connell, Head of Market Analysis

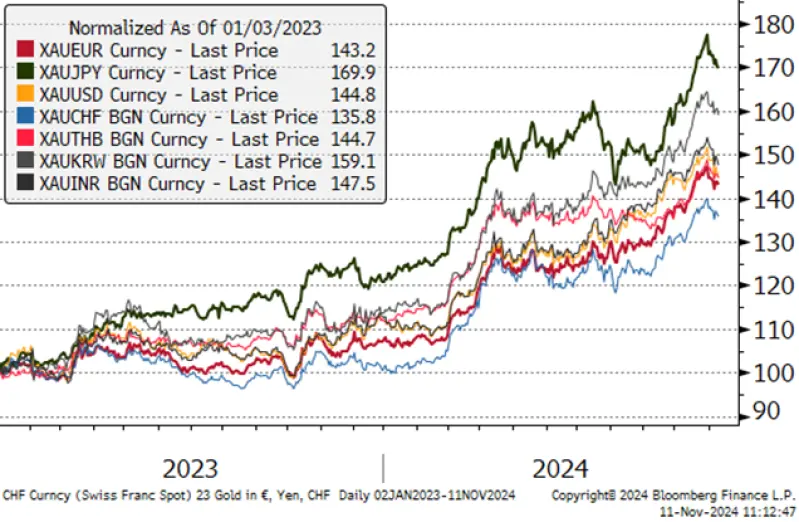

- Zu Beginn der letzten Woche lag der Goldpreis stabil bei rund $2.740, brach dann aber am Tag nach den US-Wahlen um 3,5 Prozent ein und der Schaum war wie weggeblasen.

- Danach konnte der Goldpreis 64 Prozent des Rückgangs wieder wettmachen und stieg bis zu einem Fibonacci-Widerstandsniveau.

- Der Goldpreis befindet sich jedoch unterhalb des unteren Bandes seines jüngsten Aufwärtstrends, und der gleitende Durchschnitt zeigt ein rückläufiges Muster.

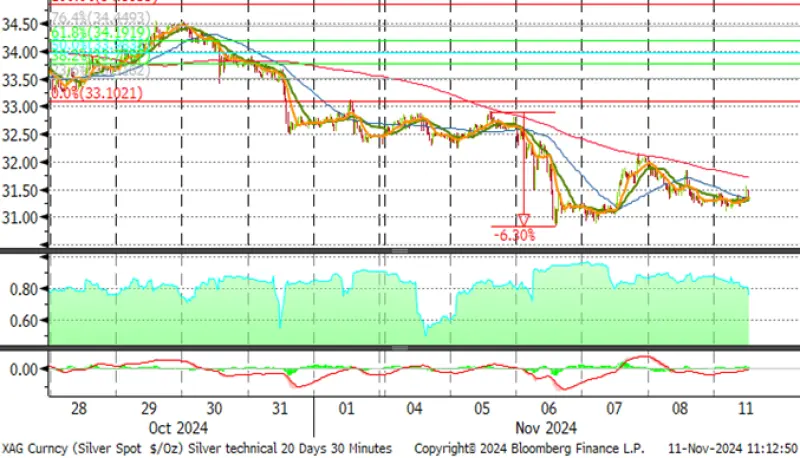

- Silber erreichte 32,5 $, fiel dann um 6,3 % auf 30,9 $ und erholte sich anschließend auf 31,6 $.

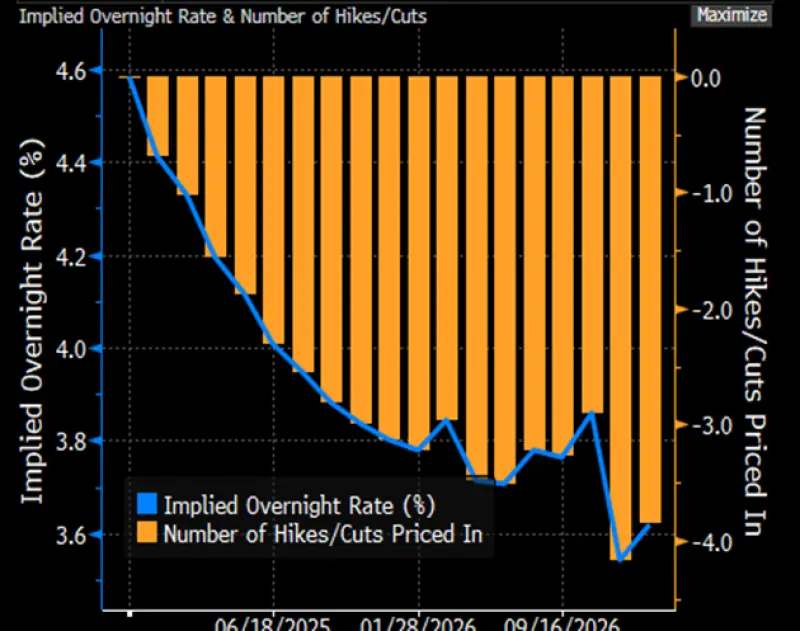

- Die US-Notenbank beschloss wie erwartet, den Leitzins um 25 Punkte auf 4,50-4,75 % zu senken.

- Jay Powell führt den jüngsten Anstieg der Treasury-Renditen eher auf die Wahrnehmung stärkerer Wachstumsaussichten als auf Inflationsängste zurück.

- Auch die Aktienmärkte sind aufgrund der Wachstumserwartungen positiv gestimmt

- Enttäuschungen über den Umfang der jüngsten Konjunkturmaßnahmen in China könnten die dortige Schmucknachfrage dämpfen.

- ABER China war in diesem Jahr der größte Käufer von börsengehandelten Goldfonds mit 51 Tonnen bis Ende Oktober, was einem Zuwachs von 83% entspricht und noch viel Potenzial birgt.

- Am Mittwoch wird der Verbraucherpreisindex mit 2,6% im Jahresvergleich und die Kernrate mit 3,3% veröffentlicht.

- Silber-ETFs uneinheitlich, einige Gewinnmitnahmen

- Seit Jahresbeginn stieg Gold um 28% und Silber um 32

Ausblick: Bereits in der Vorwoche hatten wir darauf hingewiesen, dass ein klarer Wahlsieg wahrscheinlich zu einem Rückgang führen würde, wir aber mit Käufen rechneten. Dies ist auch eingetreten, aber die Talfahrt ist noch nicht zu Ende und ein weiteres Abrutschen in Richtung $2.600 ist nicht auszuschließen. Längerfristig bleiben die Geopolitik und die Zinssenkungszyklen der Zentralbanken unterstützend, was wiederum mittelfristig gute Voraussetzungen für den Silberpreis bietet, insbesondere angesichts des Aufschwungs der Solarenergie, vor allem in Japan.

Gold, kurzfristig; technische Indikatoren drehen nach unten

Quelle: Bloomberg, StoneX

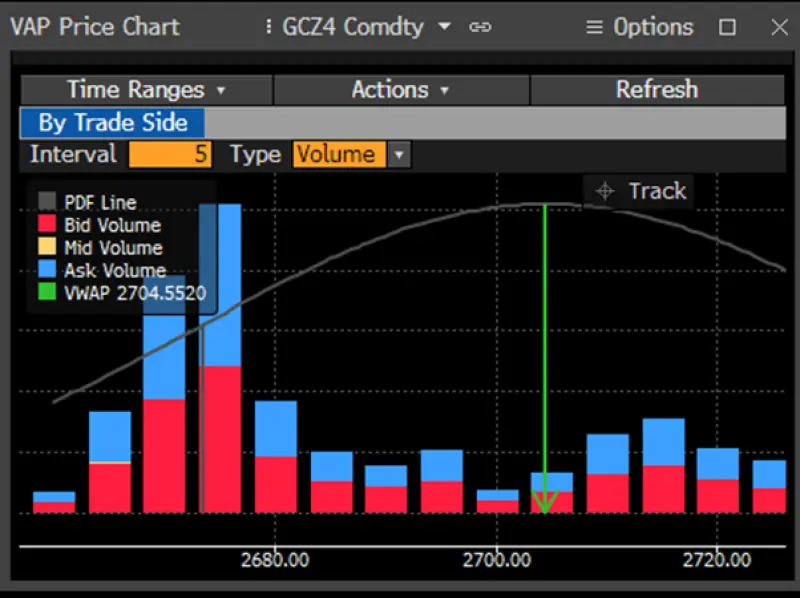

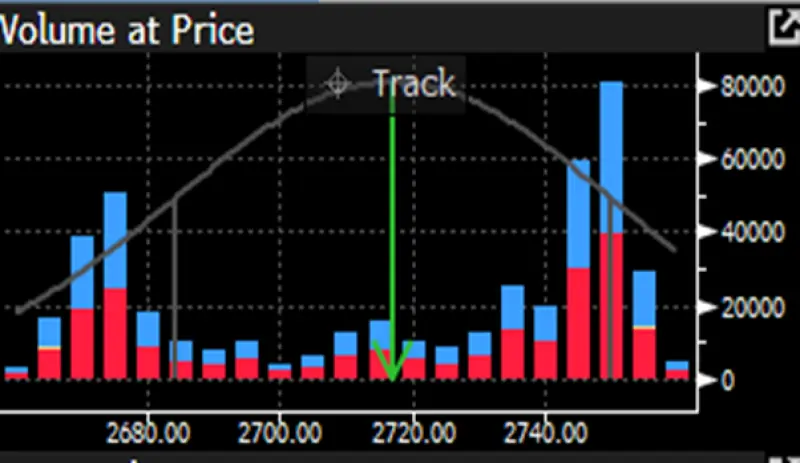

Goldumsatz am Tag nach der Wahl

Und am Tag der Wahl sowie am Tag nach der Wahl

Quelle: Bloomberg

Beachten Sie das hohe Handelsvolumen bei COMEX-Gold (Dezember-Kontrakt), als sich der Preis einem Wendepunkt näherte, sowohl bei den Höchst- als auch bei den Tiefstständen. Dies ist normal, da sich die Stimmung ändert und einige Positionen geschlossen werden, während andere in die entgegengesetzte Richtung eröffnet werden.

Jay Powells vorbereitender Kommentar wies auf ein solides Wirtschaftswachstum hin, mit einem annualisierten BIP-Wachstum von 2,8 % im dritten Quartal, ähnlich wie im zweiten Quartal. Das Wachstum der Verbraucherausgaben ist weiterhin robust, während der Wohnungsbau schwach bleibt. Der Arbeitsmarkt wird als solide beschrieben, wobei das langsamere Lohnwachstum durch die Wirbelstürme und Streiks im Oktober noch verstärkt wurde. Die Arbeitslosigkeit ist deutlich höher als vor einem Jahr, bleibt aber mit 4,1% im dritten Quartal niedrig. Die Lage ist nur weniger angespannt als vor der Pandemie, und vom Arbeitsmarkt geht kein Inflationsdruck aus. Der Kern-PCE liegt bei 2,7 %, und die Inflation hat sich dem längerfristigen Ziel der Fed deutlich angenähert, auch wenn sie immer noch "erhöht" ist.

Es überrascht nicht, dass die erste Frage aus dem Publikum lautete, wie der Ausschuss die wahrscheinlichen Auswirkungen der neuen Regierung auf die Wirtschaft berücksichtige und wie proaktiv oder reaktiv die Fed in diesem Zusammenhang zu handeln bereit sei.

Seine Antwort: Kurzfristig werde das Wahlergebnis keinen Einfluss auf politische Entscheidungen haben; man wisse nicht, wann und wie sich die Politik ändern werde und wie sich dies auf die Wirtschaft auswirken werde. "Wir raten nicht, wir spekulieren nicht und wir gehen nicht davon aus", aber natürlich würden alle Entwicklungen - neben "unzähligen" anderen Einflüssen - in die Berechnungen einfließen.

Eine weitere wichtige Frage stellte das Wall Street Journal: "Da Sie gesagt haben, dass Sie die Politik für restriktiv halten und die Fed diese Restriktion jetzt zurücknimmt, sind die Wachstumsrisiken, die sich heute aus den höheren Renditen der US-Staatsanleihen ergeben, anders als die, die Sie vor einem Jahr sahen, als die Inflation noch deutlich über Ihrem Ziel lag?

Antwort: Die Fed hat den Anstieg der Anleiherenditen beobachtet, und sie sind bei weitem nicht so hoch wie vor einem Jahr, und es ist noch zu früh, um wirklich zu sagen, wo sie sich einpendeln werden. Seiner Meinung nach sind die jüngsten Zinserhöhungen nicht auf Inflationserwartungen zurückzuführen, sondern eher auf die Wahrscheinlichkeit eines stärkeren Wachstums und vielleicht weniger auf Abwärtsrisiken.

Die Fed ist auf dem besten Weg, eine neutrale Haltung einzunehmen, aber es ist verständlich, dass sie den Entscheidungen der Dezember-Sitzung nicht vorgreifen kann, bevor sie die Daten der nächsten Wochen gesehen hat. Die Fed ist auch vorsichtig, in ihrer Erklärung zu viele Prognosen abzugeben, da sie in Bezug auf die wirtschaftliche Entwicklung flexibel sein muss.

Quelle: StoneX

Gold in wichtigen Landeswährungen

Quelle: Bloomberg, StoneX

Silber, seit Jahresbeginn; technische Indikatoren positiv; der 10D-Durchschnitt bietet weiterhin gute Unterstützung

Quelle: Bloomberg, StoneX

Verhältnis Gold:Silber, seit Jahresbeginn

Quelle: Bloomberg, StoneX

Im Hintergrund:

Quelle: Bloomberg

Die nächste FOMC-Sitzung findet am 17. und 18. Dezember statt.

COMEX

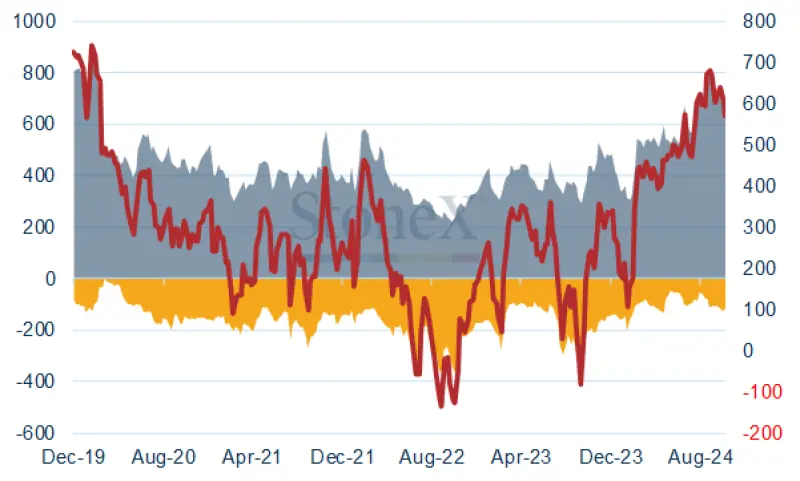

Gold; Positionsschließungen auf beiden Seiten

Managed Money-Positionen wurden in der Woche bis zum 5. Februar um 47 Tonnen (6,5 %) abgebaut, nachdem sie sich von den Rekordpreisen entfernt hatten, während die Short-Positionen ebenfalls um 7,6 % bzw. 9,3 Tonnen zurückgingen. Mit 683 Tonnen liegen die direkten Longpositionen nur noch 40 % über dem Zwölfmonatsdurchschnitt und auf dem niedrigsten Stand seit acht Wochen. Netto-Longpositionen: Rückgang um 6,2 % auf 569 Tonnen.

Gold COMEX-Positionierung, Geldverwalter (t)

Quelle: CFTC, StoneX

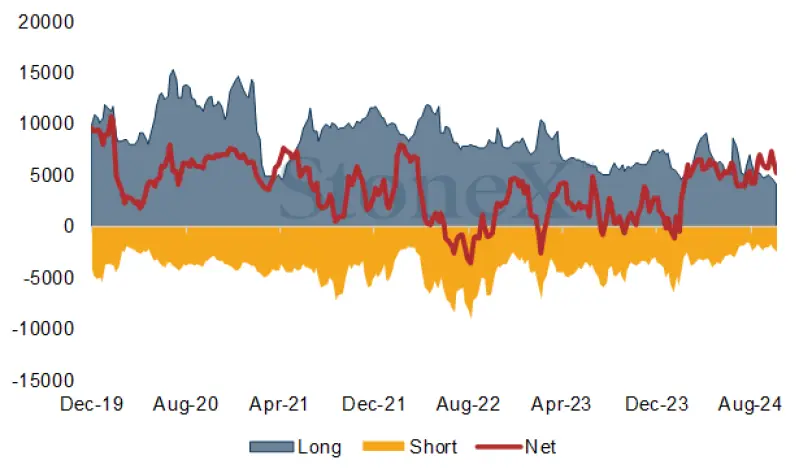

Silber; Long-Positionen gesunken, Short-Positionen gestiegen, da $35 Ende Oktober einen Widerstand darstellt

Der Rückgang des Silberpreises von fast 35 $ auf 32,5 $ (vor dem Einbruch nach den Wahlen) ging mit einem Rückgang der direkten Longpositionen um 10,4 % (907 t) und einem Anstieg der Shortpositionen um 12,6 % (283 t) bis zum Handelsschluss am 5. November einher. Die endgültigen Longpositionen beliefen sich auf 7.804 t und lagen damit nur 7,5 % über dem 12-Monats-Durchschnitt. Die Shortpositionen beliefen sich auf 2.527 t, was einer Netto-Longposition von 5.277 t entspricht.

COMEX Managed Money Silber-Positionierung (t)

Quelle: CFTC, StoneX

ETFs:

Gold-ETFs: Es gab sechs aufeinanderfolgende Tage mit Nettoverkäufen, was zu Verlusten von 11,3 Tonnen führte, gegenüber einem kleinen Gewinn von 6,5 Tonnen seit Jahresbeginn. Das Jahr endete am 31. Oktober. Die Zahlen des World Gold Council zeigen einen Jahreszuwachs von 12 Tonnen in den USA, aber einen Rückgang von 71 Tonnen in Europa. China legte um 51 t oder 72 % auf 105 t zu und war damit der größte Käufer des Jahres.

Silber hatte mehr Interesse auf der Käuferseite und verlor daher nach einem durchwachsenen Start in den November 42t oder nur 0,2% auf 23.096t. Für das laufende Jahr ergibt sich damit ein Zuwachs von 1.326 t oder 6 %. Die weltweite Minenproduktion liegt bei ca. 26.000 t/a.

Quelle: Bloomberg, StoneX

Rückenwind für Gold übertrifft den Gegenwind

Längerfristig überwiegt der Rückenwind bei weitem den Gegenwind und wird in dieser Notiz zusammengefasst, die wir Ende August veröffentlicht haben: Edelmetalle Gesprächspunkte 083024: Gold: Stand der Dinge und wichtige Einflüsse für die Zukunft

Die wichtigsten Punkte aus dieser Mitteilung sind nach wie vor relevant, und zwar wie folgt

Zu den aktuellen Rückenwindfaktoren gehören:

- Geopolitisches Risiko.

- Zunehmende Handelsspannungen

- Spannungen in den Bankensystemen der drei großen Regionen, vor allem im KMU-Sektor und insbesondere im Immobiliensektor und (in den USA) im gewerblichen Immobiliensektor.

- Entstehung eines Schattenbankensektors (d.h. nicht regulierte Transaktionen), der an die Subprime-Krise von 2007 erinnert, die 2008 zur globalen Finanzkrise führte.

- Anhaltend starke Käufe durch den öffentlichen Sektor - nicht nur, weil dadurch Tonnage vom Markt genommen wird, sondern auch wegen des Signals, das sie an die Märkte aussenden, da der öffentliche Sektor Unsicherheit nicht mag.

- Ein weit verbreitetes Interesse von Investoren, insbesondere von vermögenden Privatpersonen, Family Offices und anderen professionellen Anlegern, die wieder langfristig in den Markt investieren.

Gegenwind:

- Nachlassen der internationalen politischen oder handelspolitischen Spannungen.

- Starke inflationäre Kräfte und/oder entsprechende Erwartungen könnten eine Umkehr der Geldpolitik erzwingen.

- Rückzug des öffentlichen Sektors (unwahrscheinlich).

- Investoren kommen zu dem Schluss, dass die Risiken gesunken sind (dies dürfte einige Jahre dauern, vgl. GFC 2008); erst 2013 zogen sich die Profis aus Gold zurück (über 800 Tonnen ETF-Metall gingen in China direkt in private Hände).