Aug 2024

Aug 2024

Gold über $2.500: Zinssenkungserwartungen und Markttrends

Von Rhona O'Connell, Head of Market Analysis

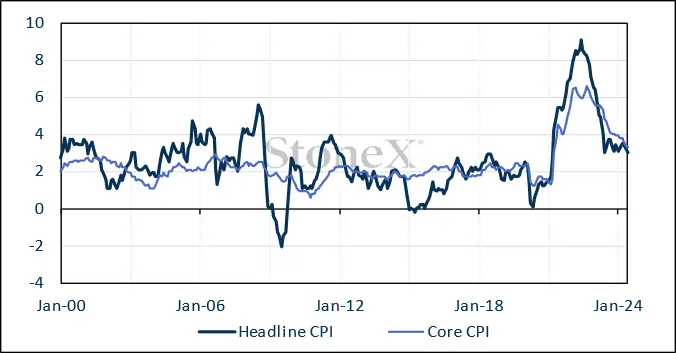

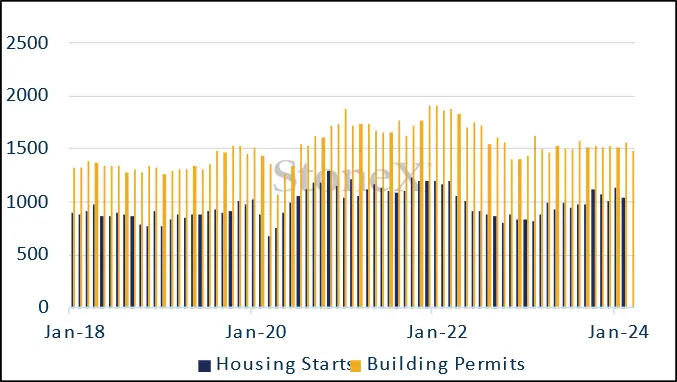

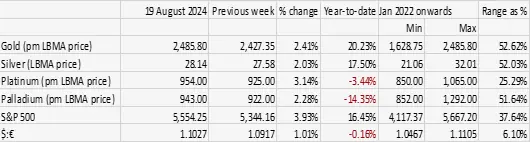

- Gold durchbricht die Marke von $2.500, da schlechte US-Immobilienpreise die Erwartung tieferer US-Zinssenkungen auslösen

- Die Inflationszahlen deuten auf eine weitere Abkühlung hin, aber die Einzelhandelsumsätze sind stark

- Die Risiken im Zusammenhang mit dem Schattenbankwesen tauchen wieder auf

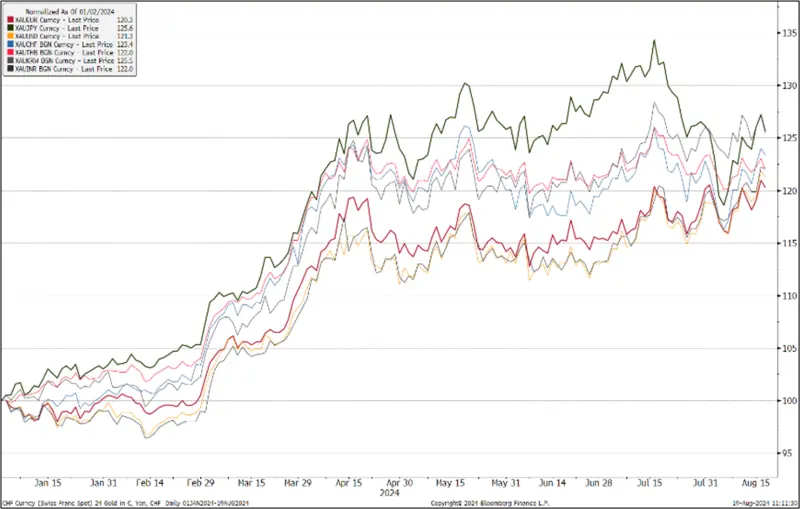

- Gold legt im Wochenverlauf um 4% zu, Silber um 7%

- Gold- und Silber-ETFs sind gemischt, wobei Silber mehr Aufmerksamkeit auf sich zieht als Gold

- Fed-Vorsitzender Powell spricht diese Woche in Jackson Hole

- Professionelle Anleger suchen zunehmend nach inflationsbereinigten Instrumenten

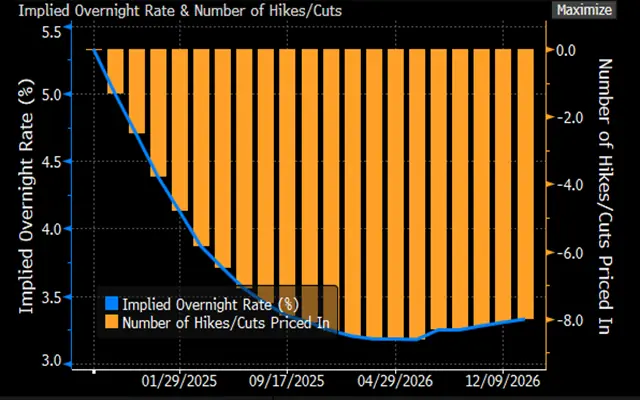

- Swap-Märkte rechnen immer noch mit Zinssenkungen um 125 Punkte in diesem Jahr und erwarten 50 Punkte im September

Ausblick: Die Überwindung der 2.500 $-Marke sorgt natürlich für Schlagzeilen, aber das ist wohl weniger bedeutsam als die Überwindung der 2.450 $-Marke, die als Widerstand galt. Der Rückenwind ist für professionelle Anleger nach wie vor stärker als der Gegenwind, aber die preiselastischen Märkte in Asien müssen sich erst noch an höhere Preisbereiche gewöhnen, was dem Markt etwas von seinem Glanz nehmen wird. Silber konsolidiert sich um die 29 $-Marke, bleibt aber in einer Zwickmühle gefangen, und wenn Gold, wie wir erwarten, etwas von seinem jüngsten Schwung verliert, könnte Silber erneut unterdurchschnittlich abschneiden.

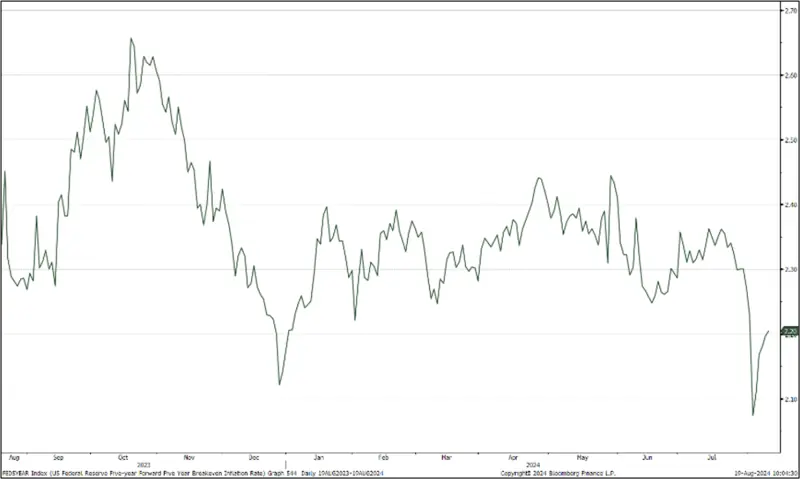

Während Gold durch die zunehmende Erwartung umfangreicher Zinssenkungen, nicht nur in den Vereinigten Staaten, Unterstützung erfährt, darf nicht vergessen werden, dass es im professionellen Sektor Instrumente gibt, die als Inflationsabsicherung effektiver sind als Gold, und zwar in Form von inflationsbereinigten Anleihen, insbesondere TIPS (inflationsgeschützte Staatsanleihen). Damit verbunden ist der so genannte Break-even-Zinssatz, d. h. die Rendite eines Instruments wie TIPS abzüglich des geltenden Nominalzinses. Dies hat bei den professionellen Anlegern so viel Aufmerksamkeit erregt, dass es in den Schlagzeilen der Presse auftaucht, denn es zeigt, dass es eine Gruppe von Anlegern gibt, die das Risiko neuer inflationärer Kräfte sieht - unabhängig davon, wer im November das Weiße Haus gewinnt.

Das soll nicht heißen, dass Gold seine Rolle als Inflationsschutz verloren hat, aber seine wichtigere Rolle ist die eines Risikominderers aufgrund seines konträren Charakters und seiner relativ geringen Korrelation mit anderen Anlageklassen.

US-Fünfjahres-Termin-Breakeven-Rate

Quelle: Bloomberg, StoneX

In der vergangenen Woche war ein erneutes Interesse der Anleger an Gold zu verzeichnen, das wiederum auf Zinssenkungen und erhöhte geopolitische Spannungen, insbesondere im Russland/Ukraine-Konflikt, zurückzuführen war. An den Finanzmärkten hat man jedoch das Gefühl, dass der Anleihemarkt (nicht zum ersten Mal) über sich hinausgewachsen ist; dies könnte sich durchaus auf Gold übertragen. Kurzfristig wird sich der Goldpreis in dieser Woche wohl kaum bewegen, da wir die mit Spannung erwartete Rede des Fed-Vorsitzenden Powell in Jackson Hole abwarten. Jackson Hole ist ein jährliches Zentralbank-Symposium, das vom 22. bis 24. August in Wyoming stattfindet. Zu den Rednern gehören andere Zentralbanker, Wirtschaftswissenschaftler, Finanzfachleute und Mitglieder der US-Regierung. Herr Powell spricht am Freitag, und wir erwarten, dass er sich wie üblich zurückhaltend äußern und den Märkten kein endgültiges Signal geben wird, auch wenn wir vielleicht etwas Klarheit bekommen. Das Thema des diesjährigen Symposiums lautet "Reassessing the Effectiveness and Transmission of Monetary Policy".

Zuvor wird am Mittwoch das Protokoll der Fed-Sitzung vom Juli veröffentlicht, und es wird interessant sein, etwaige Änderungen gegenüber dem Protokoll vom Juni zu erkennen.

US VPI, PPI

Quelle: Bloomberg, StoneX

Baubeginne, Baugenehmigungen

Quelle: Bloomberg, StoneX

Unterdessen ziehen die schwelenden Spannungen bei den kleinen und mittelgroßen Banken in den USA erneut die Aufmerksamkeit auf sich. Dies ist einer unserer wichtigsten Rückenwinde, und es sollte nicht unbemerkt bleiben, dass in den Fragen und Antworten des Senats bei seiner halbjährlichen Aussage vor dem Kongress dieses Thema angesprochen wurde und Herr Powell sagte, die Probleme würden uns "noch jahrelang" begleiten.

Die Financial Times berichtet zu Beginn dieser Woche über die First & People's Bank, die einzige Bank in einer Stadt namens Russell in Kentucky. Die Zeitung berichtet, dass die Bank "in diesem Jahr Mitteilungen von drei Aufsichtsbehörden erhalten hat, die vor ihren prekären Finanzen warnen. Die Probleme ergeben sich aus Verbindungen zu so genannten "Schattenbanken", und wenn diese Bank scheitert, könnten Kundeneinlagen in Höhe von 200 Millionen Dollar gefährdet sein. Die FT beschreibt die Bank als eine von immer mehr kleinen Banken in den USA, die mit ähnlichen Problemen im Zusammenhang mit dem Schattenbankwesen konfrontiert sind, bei dem es sich um unregulierte Institute oder unter unregulierten Bedingungen handelt. Die Bank arbeitet mit der Federal Deposit Insurance Corporation und den Bankaufsichtsbehörden von Kentucky zusammen und verfolgt ihren Kontrahenten "aggressiv", um die Gelder zurückzuerhalten.

Gold in wichtigen Landeswährungen

Quelle: Bloomberg, StoneX

Gold, seit Jahresbeginn; technische Indikatoren drehen ins Positive

Quelle: Bloomberg, StoneX

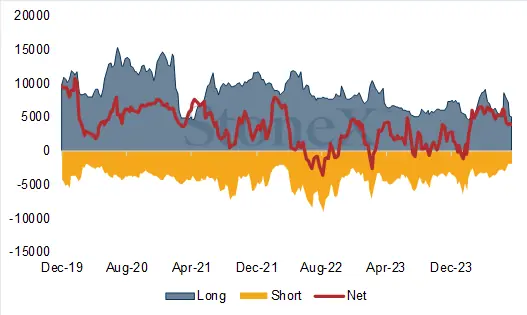

Silber erholte sich zusammen mit Gold und mit einer fast doppelt so großen Spanne und forderte die 29 $-Marke heraus. Dabei überwand es den kurzfristigen Widerstand der gleitenden Durchschnitte von 109 und 20 Tagen, rutschte aber wieder unter beide, da sich der Markt weiterhin über die Wirtschaftsaussichten aufregt, obwohl die Fundamentaldaten längerfristig weiterhin sehr günstig sind, und zwar durch die Solarenergie, den kohlenstofffreien Verkehr (auch wenn sich diese Fristen wahrscheinlich verschieben werden) und die schwereren Edelmetalle, die für Chips zur Unterstützung der KI erforderlich sind.

Silber, seit Jahresbeginn; technische Indikatoren

Quelle: Bloomberg, StoneX

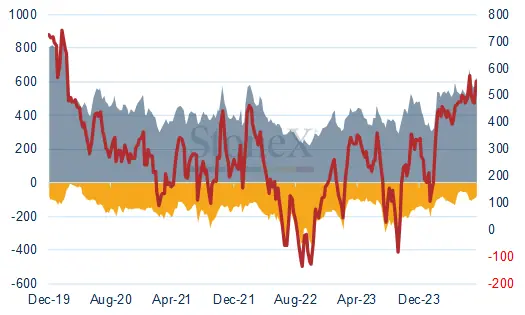

In der Zwischenzeit kam es bei den börsengehandelten Goldfonds am vergangenen Freitag nach vier Tagen mit geringem Kaufinteresse zu kräftigen Rücknahmen, so dass sich die Verluste im bisherigen Jahresverlauf auf 75 Tonnen bei einem Bestand von 3.151 Tonnen beliefen. Die weltweite Minenproduktion liegt bei 3.750 Tonnen. Die börsengehandelten Silberfonds verzeichneten sechs aufeinanderfolgende Tage mit Netto-Neugründungen, bis es am vergangenen Freitag zu leichten Liquidationen kam, so dass sich seit Jahresbeginn ein Plus von 561 Tonnen ergab. Die weltweite Minenproduktion liegt bei 25.800 Tonnen pro Jahr.

Die Erwartungen der Anleihemärkte für den Zinszyklus: 131 % Wahrscheinlichkeit für eine Zinssenkung im September (was einen Abschlag von 50 Prozentpunkten bedeutet und ebenfalls eine Abschwächung gegenüber der letzten Woche bedeutet), 120 % für November und 128 % für Dezember, so dass das Jahr bei 4,38 % endet.

Quelle: Bloomberg

COMEX

Der Goldpreis erholte sich in der Woche bis zum 13. August und erreichte am 13. August 2.478 $, korrigierte dann aber und schloss bei 2.447 $. Die offenen Longpositionen bei Gold stiegen um 73 Tonnen (13 %) auf 634 Tonnen, während die offenen Shortpositionen um 11 % auf 81 Tonnen zurückgingen. Die Netto-Longposition stieg von 469 t auf 553 t. Die direkten Silber-Longpositionen gingen um 2 % (118 t) auf 5.756 t zurück, und die Shortpositionen verringerten sich um 2 % oder 50 t auf 1.939 t. Die Netto-Longpositionen gingen um 4% auf 3.816 t zurück.

Gold COMEX-Positionierung, Geldverwalter (t)

Quelle: CFTC, StoneX

COMEX Managed Money Silber-Positionierung (t)

Quelle: CFTC, StoneX

Quelle: Bloomberg, StoneX