Aug 2024

Aug 2024

Gold erholt sich, Silber outperformt: Markt- und ETF-Trends

Von Rhona O'Connell, Head of Market Analysis

- Gold macht den Großteil seiner aktienbedingten Verluste vom vergangenen Montag schnell wieder wett

- Silber verliert einen Teil seiner Zurückhaltung und übertrifft Gold

- Nettogewinne sind jedoch nur marginal

- Die Aktien haben sich nach der Volatilität der letzten Woche wieder gefangen

- Der Yen-Carry-Trade erklärt

- Gold- und Silber-ETFs sind uneinheitlich, wobei einige beträchtliche Nettorücknahmen die vorsichtigen Käufe überwiegen

- Gold:Silber-Ratio gibt leicht nach und liegt nun knapp unter 88

- Das Gold:S&P-Verhältnis hat sich nach einer leichten Übertreibung korrigiert

- Die 10-Jahres-Renditen in den USA beendeten die Woche unverändert, die 2-Jahres-Renditen fielen nur um 0,12 %.

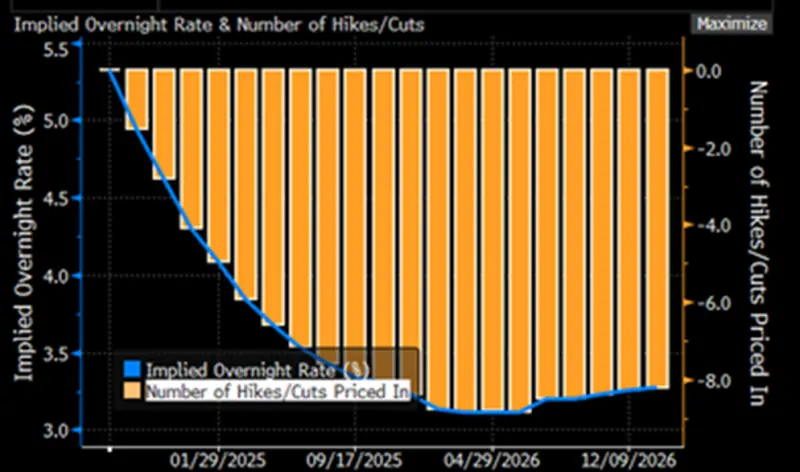

- Die Swap-Märkte rechnen weiterhin mit einer Zinssenkung um 125 Punkte in diesem Jahr und erwarten 50 Punkte im September

- US PPI und CPI diese Woche

Ausblick: Nachdem Gold Anfang letzter Woche seine Rolle als Risikominderer angesichts der Schwäche der Aktienmärkte erneut unter Beweis gestellt hat, wird erwartet, dass die neuen Anlegergruppen ihr Engagement in Gold beibehalten, und es ist möglich, dass weitere Anleger hinzukommen werden. Im Moment sind die Bedingungen jedoch stabil. Nach den US-Zahlen der letzten Woche, die weitere Anzeichen für eine Verlangsamung der Wirtschaft zeigten, erwarten die Märkte am 18. September eine Zinssenkung um 50 Prozentpunkte. Sollte dies nicht geschehen, wird der Goldpreis wahrscheinlich sinken, aber die längerfristigen Aussichten bleiben solide. Silber hat begonnen, seine Trägheit abzuschütteln und könnte nun wieder aufleben, aber es wird die Hilfe von Gold benötigen.

Die Entwicklung an den Aktienmärkten in der vergangenen Woche war eine Kombination aus enttäuschenden US-Konjunkturdaten und, was noch wichtiger ist, den Auswirkungen der Auflösung des Yen-Carry-Trade als Reaktion auf die Zinserhöhung der Bank of Japan. Die Bank of Japan änderte daraufhin ihre Haltung leicht (jedoch nicht den Zinssatz), indem der stellvertretende Gouverneur erklärte, dass weitere Zinserhöhungen erst in einem ruhigeren Umfeld erfolgen würden. Es wurde vorgeschlagen, dass eine Zentralbank die Märkte anführen sollte, anstatt ihnen zu folgen, und man muss sagen, dass an diesem Argument etwas dran ist.

Rendite 10-jähriger japanischer und US-amerikanischer Anleihen; Fünfjahresansicht

Quelle: Bloomberg, StoneX

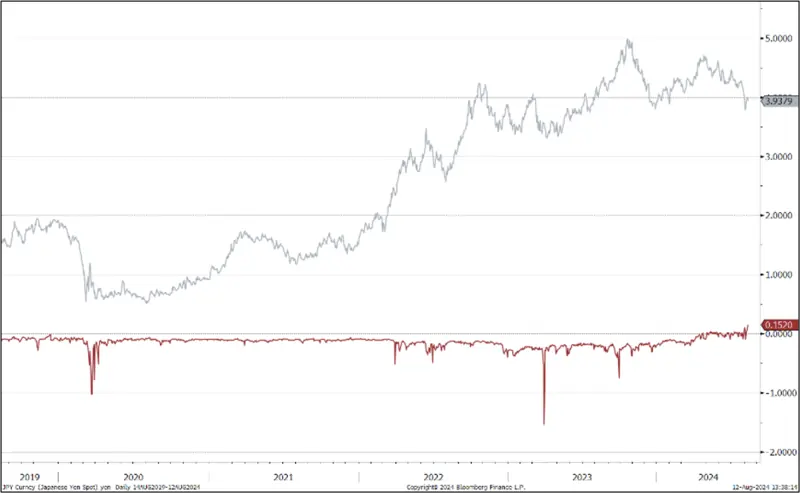

In der Zwischenzeit - eine kurze Erklärung des Yen-Carry-Trade.

Ein technischer Titel für eine einfache Übung. Japan hat in der Vergangenheit mit sehr niedrigen Zinssätzen operiert - manchmal sogar nominal negativ (siehe obiges Diagramm), und der Yen-Carry beinhaltet die Kreditaufnahme in Yen zu dem damit verbundenen niedrigen Zinssatz und die Investition in hochverzinsliche (oder höherverzinsliche) Vermögenswerte und Währungen. Ganz einfach! Seit Anfang dieses Jahrhunderts, als die Bank of Japan die Zinsen senkte, nachdem die inländische Vermögensblase geplatzt war, erfreut sich diese Anlageform großer Beliebtheit und wird von in- und ausländischen Anlegern in großem Umfang gehandelt. Meistens handelt es sich dabei um kurzfristige Geschäfte. Im Oktober letzten Jahres lag die Differenz zur 10-jährigen US-Rendite beispielsweise bei 5,2 %.

Auf den ersten Blick scheint die Anhebung des Leitzinsziels von 0,0-0,10 auf 0,25 % nicht besonders bedeutsam zu sein, aber die Auswirkungen auf die Marktstimmung waren sehr stark, da dieser Schritt ein Signal für eine Änderung der Politik darstellte, und wie bei allen Märkten sind die Erwartungen ein Schlüssel zur Performance.

Folglich bedeutete die Auflösung des Carry, dass die anderen Vermögenswerte, die über den geliehenen Yen gekauft wurden, veräußert werden mussten. Dies war die Hauptursache für die Schwäche der Aktienmärkte und erklärt auch den Rückgang der Ölpreise in der vergangenen Woche.

Die Volatilität bei den Aktien und einigen Währungen war jedoch relativ kurzlebig, und wie das Diagramm unten rechts zeigt, haben der VIX-Index (Aktienunsicherheit gemessen an der Optionsvolatilität) und der MOVE-Index (dito, aber auf dem Anleihemarkt) einen Großteil ihrer früheren Gewinne wieder eingebüßt - obwohl sie immer noch relativ hoch sind.

US-Erstanträge auf Arbeitslosenunterstützung

Quelle: Bloomberg, StoneX

VIX, MOVE

Quelle: Bloomberg, StoneX

Gold und der S&P vor dem COVID-Absturz

Quelle: Bloomberg, StoneX

Wie wir letzte Woche feststellten: "Gold fiel zunächst mit den Aktienmärkten, bevor es sich leicht erholte, steht aber immer noch unter einem gewissen Druck. Das ist nicht ungewöhnlich, denn wenn die Aktienmärkte stark fallen, wird Gold häufig als Risikoabsicherung verkauft, um Liquidität gegen mögliche Nachschussforderungen zu beschaffen. Diese Verkäufer bauen dann fast immer ihre Positionen wieder auf, wenn sich der Staub gelegt hat. Ein gutes Beispiel dafür ist die Leistung von Gold während der Kernschmelze zu Beginn des COVID; Gold fiel zusammen mit allem anderen, machte aber seine Verluste innerhalb von vier Wochen wieder wett, während der S&P sechs Monate brauchte, um sich wieder aufzurappeln".

Diese Bemerkung ist immer noch gültig.

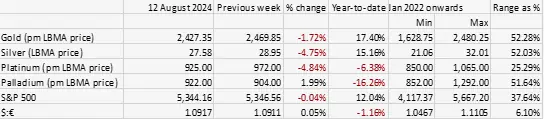

Am Markt selbst tendiert Gold im Vorfeld der PPI- und CPI-Daten in den USA, die am Dienstag bzw. Mittwoch dieser Woche veröffentlicht werden, nach oben. . Der PPI und der Kern-PPI (ohne Nahrungsmittel und Energie) werden mit 0,2% bzw. 0,2% gegenüber dem Vormonat und 2,3% bzw. 2,7% gegenüber dem Vorjahr angegeben. Die VPI-Zahlen werden auf der gleichen Basis mit 0,2 % und 0,2 % M/M und 3,0 % und 3,2 % angegeben. Die Einzelhandelsumsätze werden in dieser Woche ebenfalls erwartet und sind ein weiterer wichtiger Indikator für die Entwicklung der US-Wirtschaft unter der derzeitigen restriktiven Haltung der Fed. Sollten sie über den Markterwartungen liegen, könnte sich der Goldmarkt etwas entspannen, doch wäre eine solche Entwicklung wahrscheinlich nur von kurzer Dauer.

Gold, seit Jahresbeginn; technische Indikatoren drehen ins Positive

Quelle: Bloomberg, StoneX

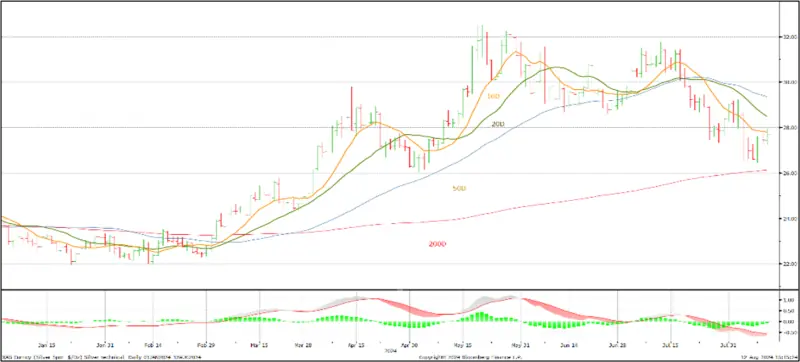

Silber sieht etwas lebendiger aus, und da die Schlagzeilen erneut auf die mögliche Herausforderung des Rekordhochs von Gold (2.457 $) hinweisen, ist ein Teil dieser Stimmung auf Silber übergeschwappt; heute waren die Intraday-Bewegungen doppelt so stark wie bei Gold, und die 28 $-Marke ist bedroht, obwohl das Volumen relativ gering ist. Der gleitende 20-Tage-Durchschnitt bei 28,46 $ und der 50-Tage-Durchschnitt bei 29,34 $ bilden jedoch einen Aufwärtswiderstand.

Silber, seit Jahresbeginn; technische Indikatoren

Quelle: Bloomberg, StoneX

In der Zwischenzeit kam es bei den börsengehandelten Goldfonds am vergangenen Freitag nach vier Tagen mit geringem Kaufinteresse zu kräftigen Rücknahmen, so dass sich die Verluste im bisherigen Jahresverlauf auf 74 Tonnen bei einem Bestand von 3.151 Tonnen beliefen. Die weltweite Minenproduktion liegt bei 3.750 Tonnen. Auch die börsengehandelten Silberfonds waren uneinheitlich und verzeichneten an drei Tagen Neuzugänge und an zwei Tagen mäßige Rücknahmen, was zu einem Wochenverlust von 53 Tonnen und einem Gewinn von 516 Tonnen seit Jahresbeginn führte. Die weltweite Minenproduktion liegt bei 25.800 Tonnen pro Jahr.

Die Erwartungen der Anleihemärkte für den Zinszyklus sehen nun eine 153%ige Chance für eine Zinssenkung im September, was bedeutet, dass sie 50 Punkte abziehen, 125% für November und 127% für eine Senkung im Dezember, um das Jahr bei 4,31% zu beenden. Dies ist etwas restriktiver als der entsprechende Wert der letzten Woche.

Quelle: Bloomberg

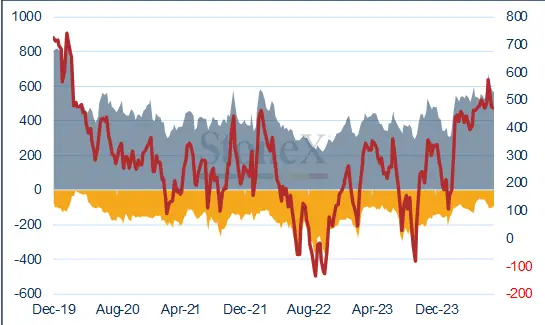

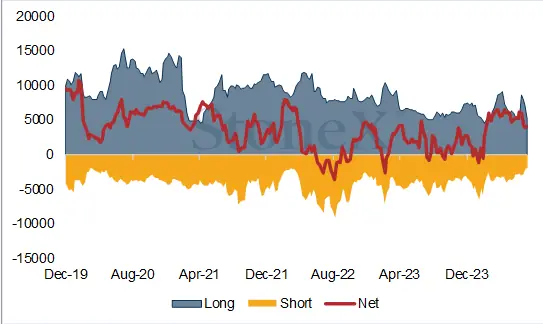

COMEX

Der Goldpreis gab in der Woche bis zum 30. Juli leicht nach, fiel stark, erholte sich dann aber wieder und beendete die Woche mit einem Minus von 0,7 % bei 2.430 $, während der Silberpreis erneut nachgab und 2,3 % verlor, um bei 28,37 $ zu enden. Die offenen Longpositionen bei Gold gingen um 6 % oder 38 Tonnen auf 577 Tonnen zurück, die offenen Shortpositionen sanken um 5 % auf 103 Tonnen. Die Netto-Longposition sank von 507 t auf 474 t. Die Outright-Longpositionen bei Silber gingen um 11 % auf 6.092 t zurück, während die Shortpositionen um 25 % oder 103 t auf 2.128 t schrumpften. Netto-Longposition um 4% auf 3.964 t gesunken.

Gold COMEX-Positionierung, Geldverwalter (t)

Quelle: CFTC, StoneX

COMEX Managed Money Silber-Positionierung (t)

Quelle: CFTC, StoneX

Quelle: Bloomberg, StoneX