Oct 2024

Oct 2024

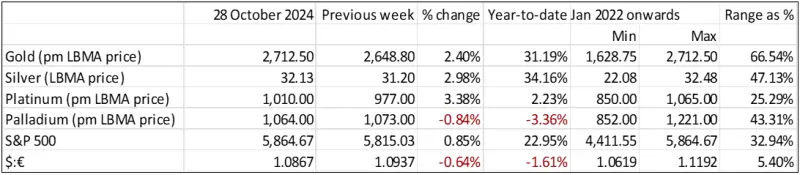

Gold mit Korrektur, Silber auf 2,5-Jahreshoch

- Eine dringend benötigte Korrektur zur Wochenmitte für Gold, aber nur eine oberflächliche

- Spotpreis näherte sich 2.800 $, scheiterte aber an 2.760 $

- Mitte der letzten Woche befand sich Gold angesichts der Nachfrage in einer Backwardation

- Gold-ETF seit Jahresbeginn jetzt positiv

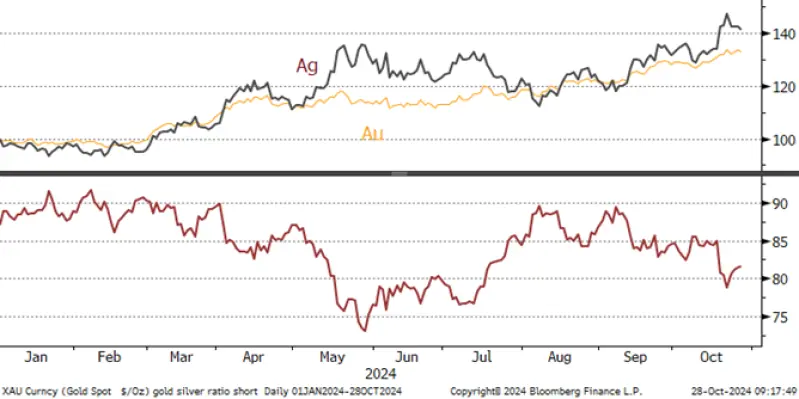

- Netto-Longposition bei Silber auf 2-1/2-Jahreshoch

- Gold scheint wahlmüde zu sein und ist mehr mit dem Nahen Osten beschäftigt

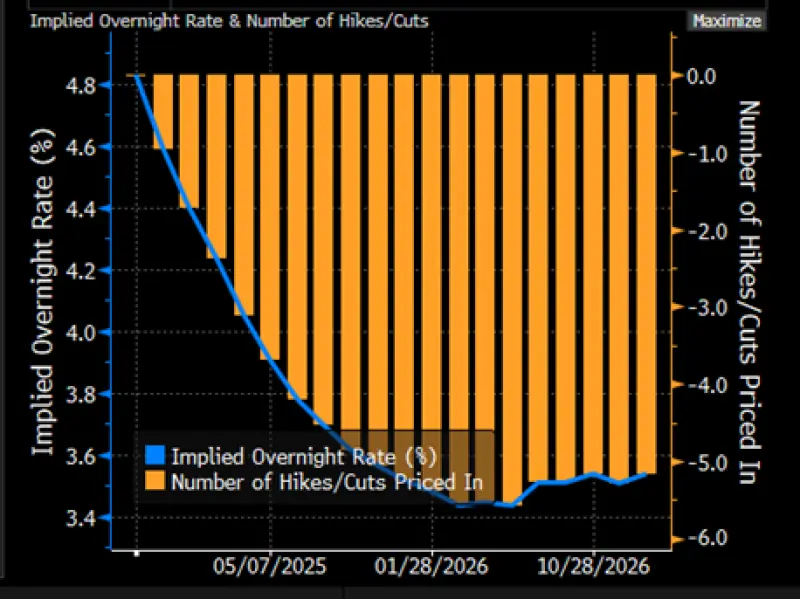

- Obwohl die Non-Farm-Payroll-Zahlen (Freitag) im Mittelpunkt stehen werden, rechnen die Märkte mit kleinen Zinssenkungen

- Silber war, in den Worten eines unserer Händler, letzte Woche "dumm", und die Volumina schienen angesichts der Volatilität relativ gering zu sein -

- - was diese Volatilität natürlich noch verschlimmerte

- Silber testete die 35 $-Marke und zog sich dann mit Gold zurück.

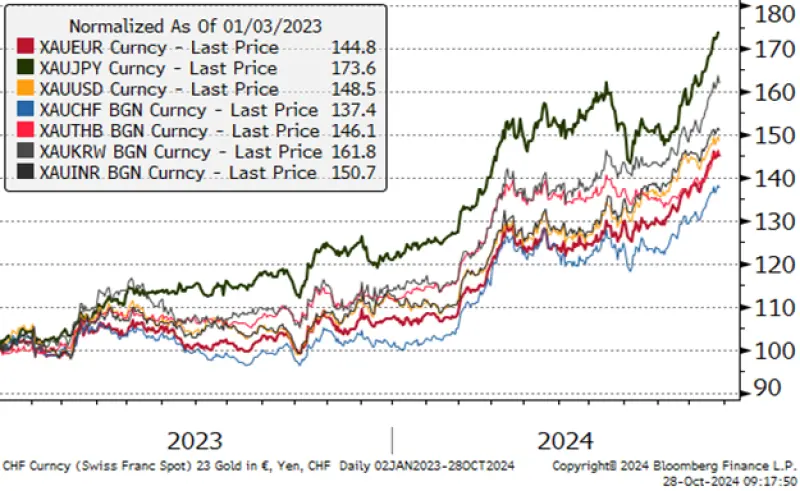

- Seit Jahresbeginn ist Gold um 32 % und Silber um 41 % gestiegen

- US-Wirtschaft bleibt relativ robust, Europa immer noch unter einer Wolke

- China Gold Association meldet angesichts der hohen Preise im 3. Quartal ein Versiegen der lokalen Nachfrage

- COMEX-Gold-Longpositionen sind in der Woche bis Dienstag erneut gestiegen, da sich der Goldpreis seinem Höchststand nähert

- COMEX Silber; starker Anstieg der direkten Longpositionen und Eindeckung von Leerverkäufen beflügeln die Rallye in Richtung 35 $

- Diwali ist diese Woche; der Goldhandel in Indien ist solide, aber Silber ist tot

Ausblick: Gold befindet sich nach wie vor in einem "Buy-on-Dips"-Modus, und während einige potenzielle Anleger auf Kursverluste von mehr als 200 $ gewartet haben, bleiben diese aus, da sich andere in Korrekturen stürzen. Eines der Schlüsselelemente des geopolitischen Risikos in diesem Jahr waren die zahlreichen Wahlen, an denen mehr als die Hälfte der Weltbevölkerung teilnehmen konnte, doch die Unsicherheit wird nicht verschwinden, nur weil die Wahlen vorbei sind. Die Politiken müssen ausgearbeitet und bewertet werden. Die jüngste Entwicklung in diesem Bereich ist, dass die regierende LDP-Komeito-Koalition in Japan zum ersten Mal seit 2009 die Mehrheit im Unterhaus verloren hat, was zu weiteren Unsicherheiten führt.

Gold in wichtigen Landeswährungen

Quelle: Bloomberg, StoneX

Während wir in der letzten Woche feststellten, dass Gold von Unsicherheit lebt und das Präsidentschaftsrennen genau das bietet, hat man langsam das Gefühl, dass der Markt wahlmüde ist. Der nächste Schritt wird darin bestehen, das Ergebnis der Wahlen in der nächsten Woche zu bewerten und herauszufinden, was dies sowohl für kurzfristige Störungen als auch für längerfristige geopolitische Entwicklungen bedeuten wird.

In der Zwischenzeit besteht der Konsens über die Non-Farm-Payroll-Zahlen darin, dass sie zum ersten Mal seit drei Monaten im Vergleich zum Vormonat rückläufig sein werden, während einige Beobachter davon ausgehen, dass sie sogar negativ sein werden, zum ersten Mal seit Dezember 2020. Das Beige Book der Fed, das Ende letzter Woche veröffentlicht wurde, meldete einen Rückgang der Produktionstätigkeit in den meisten Distrikten, während die Berichte über die Verbraucherausgaben gemischt ausfielen.

In Europa hat sich die Wirtschaftstätigkeit noch nicht erholt. In Deutschland beispielsweise sank die Industrieproduktion im August um 2,7 % gegenüber dem Vorjahr. Die Fabrikaufträge gingen im Jahresvergleich um 3,9 % und im Monatsvergleich um 5,8 % zurück, während Bloomberg-Ökonomen für das dritte Quartal ein negatives BIP für die Eurozone insgesamt prognostizieren. Dies könnte durchaus bedeuten, dass der EZB-Rat, obwohl er nicht an weiteren Zinssenkungen interessiert ist, sich gezwungen sehen könnte, diese vorzunehmen.

In der Zwischenzeit beginnt, wie wir bereits erwähnt haben, auf dem physischen Markt Diwali, die günstigste Zeit im Hindu-Kalender für Goldkäufe und Geschenke (die auch von Jains, Sikhs und einigen Buddhisten gefeiert wird), mit Dhanteras am 29ten Oktober, wobei Diwali selbst am 31ten Oktober gefeiert wird. Das gesamte Fest dauert bis zum 3dritten November. Die Aussichten für die Goldabnahme in den nächsten Monaten sind gut, nachdem die Monsunzeit gut verlaufen ist (wichtig für die Ernten und die Goldkäufe der Landwirte, die einen wichtigen Teil des Marktes ausmachen) und sich eine lebhafte Hochzeitssaison im Dezember/Januar abzeichnet. Die Nachfrage hat angezogen, und obwohl es eine gewisse Rückkehr in die Rallye gab.

In der Türkei lag der Verbraucherpreisindex im September bei 49,4 % gegenüber dem Vorjahr, und die Nachfrage des Einzelhandels nach Gold ist nach wie vor sehr stark, wobei auf dem lokalen Markt ein sehr hoher Aufschlag verlangt wird. Im Fernen Osten ist die Lage uneinheitlich, da einige Käufer der Preisstärke hinterherlaufen und andere in diese Stärke hinein verkaufen.

Türkei; Verbraucherpreisindex, Veränderung gegenüber dem Vorjahr

Quelle: Bloomberg, StoneX

Gold, kurzfristig; technische Indikatoren weiterhin unterstützend

Quelle: Bloomberg, StoneX

Silber, seit Jahresbeginn; technische Indikatoren positiv; der 10D-Durchschnitt bietet weiterhin gute Unterstützung

Quelle: Bloomberg, StoneX

Gold:Silber-Verhältnis, seit Jahresbeginn

Quelle: Bloomberg, StoneX

Der Swap-Markt hat einen Rückzieher gemacht und gibt nun einer Senkung um 25 Punkte im November eine Wahrscheinlichkeit von 97% und einer weiteren Senkung im Dezember eine Wahrscheinlichkeit von 76%.

Quelle: Bloomberg

COMEX

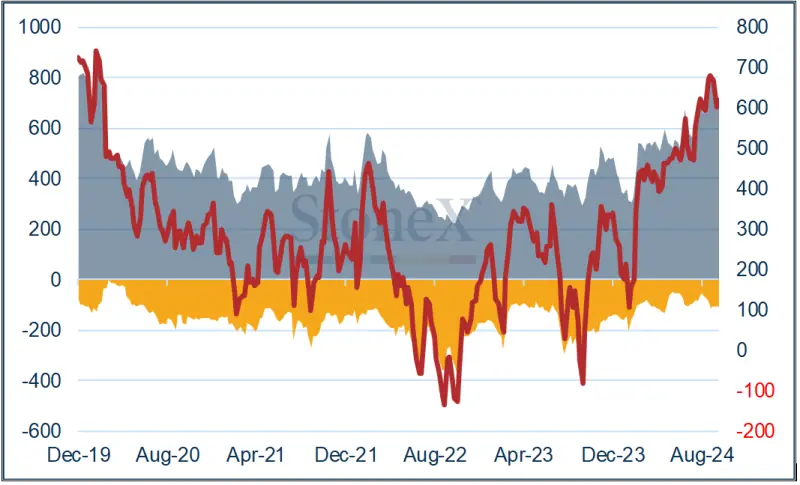

Gold; die Long-Positionen steigen weiter an und sehen nach wie vor überhöht aus.

Bei den Managed-Money-Positionen stiegen die Long-Positionen um 26,6 t (3 %) und die Short-Positionen um 8,8 t (8 %). Die direkten Long-Positionen liegen mit 754 t um 57 % über dem 12-Monats-Durchschnitt. Die Netto-Longpositionen stiegen erneut geringfügig auf 638 Tonnen.

Gold COMEX-Positionierung, Geldverwalter (t)

Quelle: CFTC, StoneX

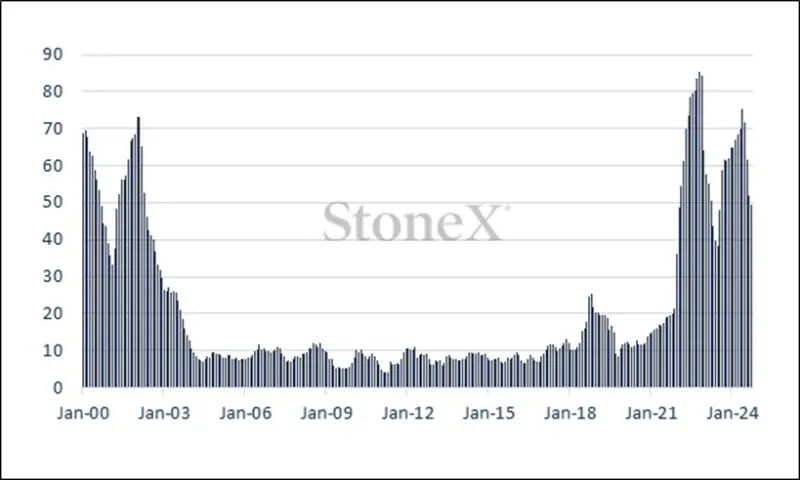

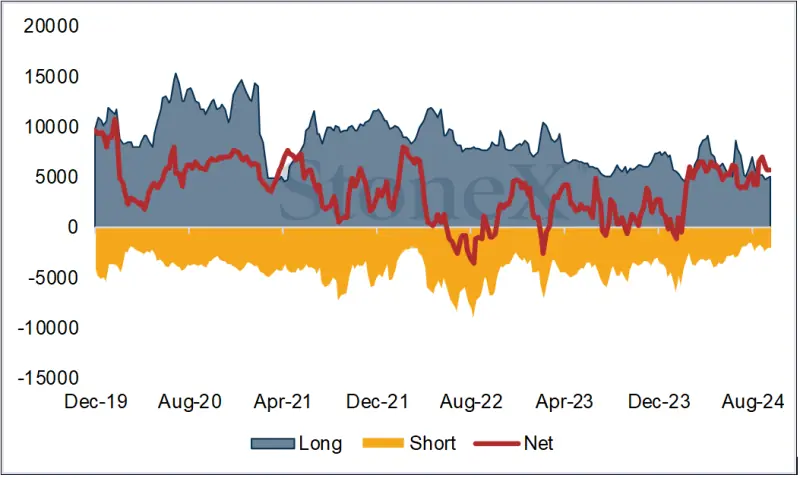

Silber; große Aufwärtsbewegung.

Die Longpositionen stiegen um 1.370 t (18 %) auf 9.047 t und liegen damit 27 % über dem 12-Monats-Durchschnitt und auf dem höchsten Stand seit Anfang Juni. Die Leerverkäufe gingen um 1.656 t (ebenfalls 18 %) auf 7.392 t zurück. Netto-Longposition um 1.745 t auf 7.392 t gestiegen, der höchste Stand seit März 2022.

COMEX Managed Money Silber-Positionierung (t)

Quelle: CFTC, StoneX

ETFs:

Gold-ETFs: Die Käufer übertrafen die Verkäufer für einen Großteil des Oktobers, mit einem Anstieg von 27 Tonnen auf 3.227 Tonnen im bisherigen Monat und einem Zuwachs von 2 Tonnen im bisherigen Jahr. Für das Jahr bis zum 18. Oktober zeigen die Zahlen des World Gold Council einen Jahreszuwachs von 3,1 t in den USA und einen leichten Rückgang in weiten Teilen Europas. China hat um 32 t oder 52 % auf knapp 93 t zugelegt. Silber hat seit Oktober bis heute um 680t (3%) auf 23.102t zugelegt. Dies entspricht einem Zuwachs von 1.333 t oder 6 % im bisherigen Jahresverlauf. Die weltweite Minenproduktion beträgt ca. 26.000 tpa.

Quelle: Bloomberg, StoneX

Rückenwind für Gold übertrifft den Gegenwind

Längerfristig überwiegt der Rückenwind bei weitem den Gegenwind und wird in dieser Notiz zusammengefasst, die wir Ende August veröffentlicht haben: Edelmetalle Gesprächspunkte 083024: Gold: Stand der Dinge und wichtige Einflüsse für die Zukunft

Die wichtigsten Punkte aus dieser Mitteilung sind nach wie vor relevant, und zwar wie folgt:

Zu den aktuellen Rückenwindfaktoren gehören

- Geopolitisches Risiko.

- Zunehmende Handelsspannungen

- Spannungen in den Bankensystemen in den drei großen Regionen, vor allem im kleinen bis mittleren Sektor und insbesondere im Immobiliensektor und (in den USA) im Bereich der gewerblichen Immobilien.

- Entstehung des Schattenbankensektors (d. h. unregulierte Transaktionen), der an die Sub-Prime-Probleme im Jahr 2007 erinnert, die 2008 zur globalen Finanzkrise führten

- Anhaltend starke Käufe des öffentlichen Sektors - nicht nur, weil sie Tonnage vom Markt nehmen, sondern auch wegen des Signals, das sie an die Märkte senden, da der öffentliche Sektor Unsicherheit nicht mag

- Weit verbreitetes Anlegerinteresse, insbesondere von vermögenden Privatpersonen, Family Offices und anderen Fachleuten, die wieder langfristig am Markt tätig sind.

Gegenwind

- Verringerung der internationalen politischen oder handelspolitischen Spannungen; Harris hat in dieser Hinsicht einen stärkeren Einfluss als Trump

- Starke inflationäre Kräfte und/oder die damit verbundenen Erwartungen könnten eine Umkehr in der Geldpolitik erzwingen

- Rückzug des öffentlichen Sektors (unwahrscheinlich)

- Die Anleger kommen zu dem Schluss, dass die Risiken gesunken sind (dies dürfte einige Jahre dauern, vgl. GFC 2008); erst 2013 sind die Profis aus dem Gold ausgestiegen (über 800 Tonnen ETF-Metall gingen in China direkt in private Hände)